Чиновники намекают, что скоро ужесточат условия по субсидируемым ипотечным кредитам. Покупать квартиры в таком случае смогут лишь избранные.

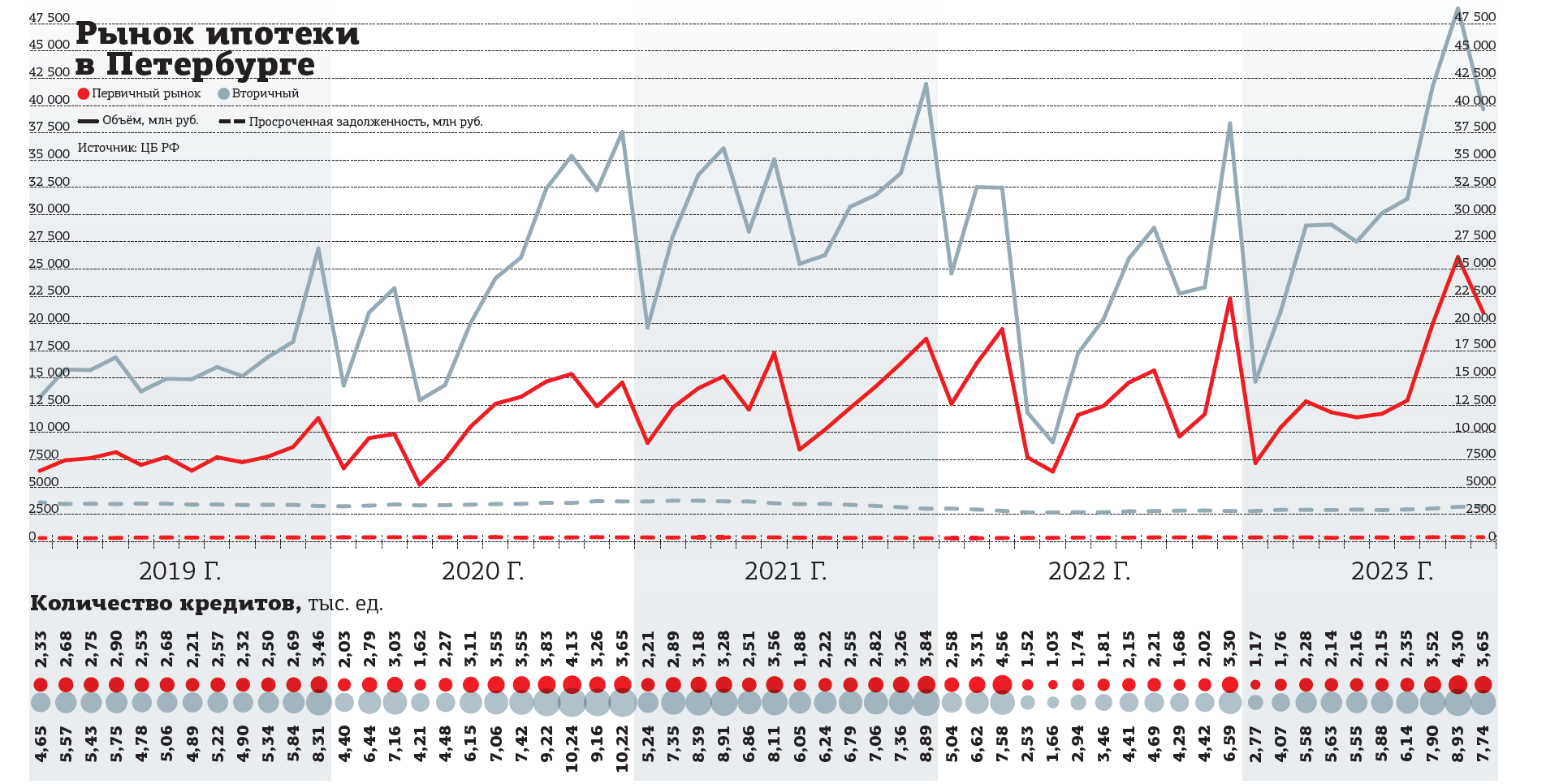

Участившиеся заявления чиновников, что условия выдачи льготных ипотек вот–вот будут ужесточены, ещё сильнее ускоряют рост цен на недвижимость. И заодно помогают банкирам бить рекорды по выдачам ипотеки. Но текущая ситуация отличается от прошлых лет колоссальным разрывом между ставками на первичном и вторичном рынках жилья. А это не может устраивать регуляторов.

Повысят ли ставку по льготной ипотеке

К июлю 2024 года заканчивается действие госпрограммы субсидирования ставок — льготной ипотеки. С момента появления в 2019 году она неоднократно продлевалась, менялись условия и размер ставки, появлялись целевые подпрограммы. Сейчас же, чем ближе срок, тем громче звучат идеи чиновников: от полностью отменить до точечного ужесточения ряда параметров. Естественно, что спрос на ипотечные кредиты на таком фоне только растёт.

Сегодня в стране действует не менее шести льготных государственных ипотечных программ. Все они касаются исключительно покупки строящегося жилья: льготная (8% годовых), семейная (6%), IT, дальневосточная, арктическая и сельская (последняя приостановлена). Размер ставки по этим программам указан максимальный: выше него банки выдавать кредиты не могут. А снижать в ущерб своему доходу могут.

Спрос на первичном рынке вырос из–за практически заградительных условий на вторичке. Рыночная ставка по ипотеке на готовое жильё, по данным "Дом.рф", на 1 декабря поднялась до 16,2% годовых.

На минувшей неделе Интерфакс опубликовал сообщение, что Минфин РФ подготовил и внёс в правительство проект постановления с изменениями условий выдачи льготной ипотеки. Министр финансов Антон Силуанов на форуме ВТБ подтвердил эту информацию.

"Да, внесли. Вы же видели, что ипотека разогрета, все говорят об этом. Поэтому нужно немного принимать меры по охлаждению, чтобы не было “пузырей”. Мы регуляторы этого рынка и должны принимать взвешенные, сбалансированные решения, чтобы рынок развивался, но без резких скачков вверх и вниз. Поэтому то, что мы сейчас предложили, — это элементы стабилизации, чтобы не было каких–то волатильностей в этом секторе", — сказал Силуанов.

Неделей ранее вице–премьер РФ Марат Хуснуллин заявил в СМИ, что "сейчас мы принимаем некоторые меры по увеличению первоначального взноса". Замглавы Минстроя Никита Стасишин во время "Прямого разговора" с главами муниципальных образований страны сообщил, что спрос на первичном рынке жилья РФ сократится в ближайшие полгода "в связи с теми решениями, которые будут в ближайшее время приняты".

Но раньше всех — в конце октября — завесу тайны приоткрыла глава ЦБ РФ Эльвира Набиуллина. "Мы считаем и отправили такое предложение правительству, что нужно ещё поднять требование к первоначальному взносу по льготной ипотеке, но это решение правительства", — сказала она на пресс–конференции. Впрочем, тогда же она высказала мысль, что правительству стоит отказаться от фиксированной ставки. И ввести дифференцированную в каждом регионе страны — в зависимости от уровня доходов и ситуации с объёмами строящегося жилья. Но, очевидно, столь кардинальный шаг требует сложных математических расчётов и чуть больше времени, чем есть сегодня у чиновников. Впрочем, нельзя не предполагать, что именно эта модель может быть применена после июля 2024–го.

В любом случае повышения минимального первоначального взноса по льготной ипотеке не избежать. В сентябре он уже был изменён с 15 до 20%. Вероятно, в ближайшие недели — если правительство утвердит предложенный документ — он будет поднят сразу до 30% (именно такой уровень неоднократно обозначался в министерствах и регулятором).

Главная позитивная новость: никаких намёков на повышение самой ставки. Хотя такая мера принималась в январе 2023–го, когда ставка была увеличена с 7 до 8%. Пока же речь идёт только о точечных изменениях в условиях. Предлагаемые ограничения могут заметно сократить объёмы кредитования и без корректировки ставки. Покупателю жилья придётся больше работать и копить, потому что оформить кредит практически на полную стоимость квартиры теперь не получится.

Кредиторам, которые занимают долю рынка 10% и менее, придётся смириться с сокращением числа выдач. К слову, на минувшей неделе один из топ–10 банков уже объявил о повышении первоначального взноса по всем льготным программам до 50%. Он пояснил свои действия внутренними процессами.

Каков будет размер льготного кредита

После повышения первоначального взноса вторым логичным изменением станет двукратное сокращение максимальной суммы кредита. Сейчас для Москвы, Петербурга, Подмосковья и Ленобласти она составляет 12 млн рублей. По данным Интерфакса, в новой версии условий льготной ипотеки его размер составит 6 млн. Это ограничит продажи в сегменте комфорт–класса и может замедлить рост цен в новостройках.

Чиновники ужесточают взаимосвязанные критерии: снижение максимально возможной суммы приведёт к принудительному увеличению первоначального взноса. Например, по текущим условиям при цене квартиры 10 млн рублей необходимы накопления 2 млн, чтобы оформить льготный кредит в размере 8 млн. В будущем, с учётом нового лимита в 6 млн, заёмщику на покупку этой же квартиры придётся накопить уже не менее 40%, или 4 млн рублей.

По формуле Минфина это выглядит так: сегодня житель Петербурга по льготной ипотеке может приобрести квартиру по максимальной цене 14,4 млн рублей (сумма лимита и 20% собственных средств). После изменения лимита — максимум за 7,8 млн. Банки, безусловно, продолжат предлагать гибридные модели: часть кредита может оформляться по льготной программе, недостающая часть — по рыночным условиям. Но правительство делает третий шаг — и намерено сократить размеры субсидий для кредиторов.