Спрос на наличную иностранную валюту после отказа части покупателей от доллара США и евро теперь поддерживают банкноты дружественных стран.

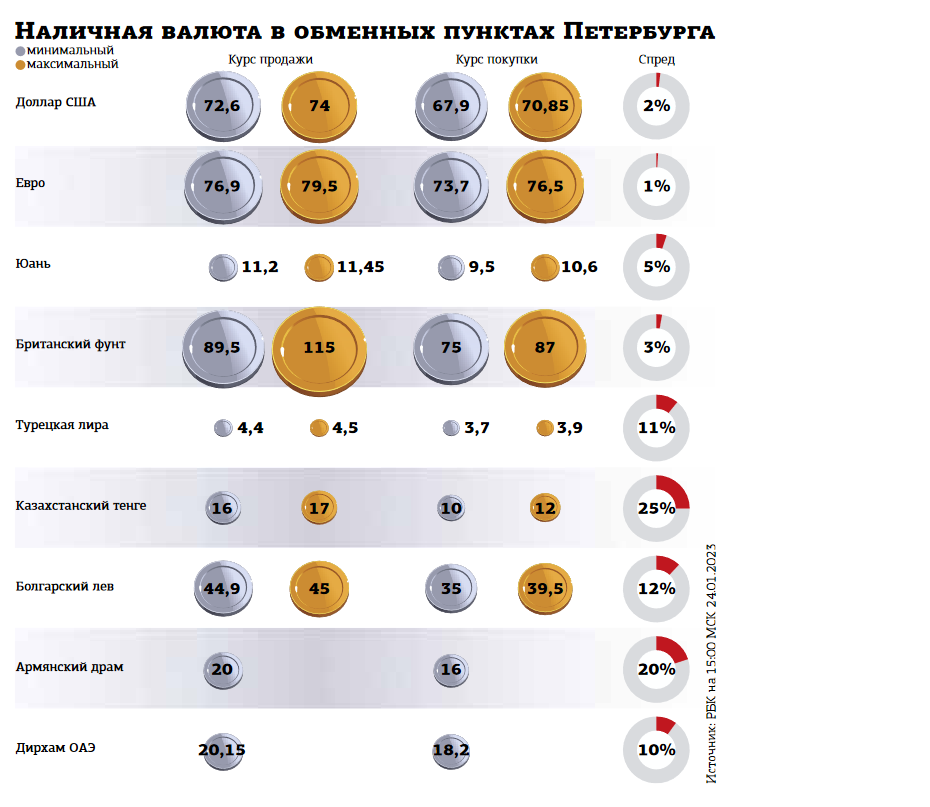

Спред по доллару США и евро (разница между курсом покупки и продажи) в обменных пунктах Петербурга в начале текущей недели составлял 1–2% (в зависимости от банка и суммы сделки). Иная ситуация с юанем: по нему спред был около 5%. В конце февраля — начале марта 2022 года спред по наличным долларам и евро из–за ежедневного скачкообразного роста курсов мог достигать 50%. Позже, когда пик паники прошёл, он ещё несколько недель составлял 15–20%.

За минувший год в России и мире произошли кардинальные изменения: введены внешние санкции, появились ограничения для физических лиц по операциям с наличной иностранной валютой, отдельными иностранными государствами запрещён импорт и экспорт национальных банкнот, закрыты корреспондентские счета в европейских и американских банках, ряд российских банков отключён от системы международных расчётов SWIFT.

Сейчас снять со своего банковского счёта доллары или евро можно, но не более 10 тыс. единиц и при условии, что валюта поступила на счёт до нуля часов нуля минут 9 марта 2022 года. Оставшуюся сумму кредитные организации обязаны выдать в рублях по курсу банка на день выплаты. При этом сумма не может быть меньше рассчитанной по официальному курсу ЦБ РФ. Эта мера сильно снизила объём наличной валюты в обменных пунктах. Более того, приобрести наличные доллары и евро сейчас можно только те, которые другие клиенты именно в этот банк продали ранее. В итоге рынок валюты для частных лиц жёстко разделился на наличный и безналичный.

"Если в прежние годы наличная валюта поступала из различных источников и основным фактором была её цена, то в 2022 году остался единственный источник поступления — денежные знаки от частных клиентов, проданные кредитной организации или внесённые на счета, — рассказывает Борис Педько, советник управляющего по казначейским операциям филиала ББР Банка в Петербурге. — Безусловно, в первой половине минувшего года наблюдался ажиотажный спрос, однако к концу второго полугодия рынок нашёл равновесную точку, покупатели стали “доплачивать” за наличную валюту 3–5% к биржевому курсу". По его оценке, объём операций с наличной валютой сейчас в целом соответствует январю 2022 года. Востребованными по–прежнему остаются наличные доллары США и евро, некоторый интерес виден и к покупке юаней. "В сложившихся условиях наличная валюта стала более универсальной — это и способ накопления, и платёжное средство при поездках за рубеж из–за блокировки российских банковских карт", — отмечает эксперт.

Объём сделок с наличной валютой в целом по стране или по Петербургу ни ЦБ РФ, ни сами банки не разглашают: последние доступные данные датированы ноябрём 2021 года. На тот момент за месяц населению в РФ было продано 3,3 млрд иностранной валюты в эквиваленте в долларах США, из которых 39% реализовано в обменных пунктах, 61% — выдано наличными со счетов (в том числе поступившими на них благодаря дистанционным льготным курсам). Средний размер сделки составлял $1424.

Продано в банки валюты было на $2,8 млрд, из которых 34% пришлось на наличные операции. Средняя сделка была равна $845.

Минувший год сократил рынок валюты: на Мосбирже по итогам 2022 года объём торгов сократился на 17%, до 267,8 трлн рублей. Схожим образом сократился и среднедневной объём торгов: на 204 млрд рублей, до 1,06 трлн.

Однако полностью ликвидировать спрос на денежные знаки США пока не удалось. "Доллар остаётся наиболее популярной валютой, евро интересуются реже — на него приходится 30–40% спроса на доллары", — соглашаются в пресс–службе банка "Зенит". "В настоящий момент перечень валют, представленных в отделениях банка, в целом не изменился. Постепенно банк увеличивает число офисов, работающих с валютами дружественных стран, которые ранее были доступны только в крупных и центральных отделениях, — прокомментировали в пресс–службе Сбербанка. — Если говорить о потребительских предпочтениях, то из налички клиентов чаще всего интересуют доллары США и евро, эта валюта высоко востребована теми, кто совершает заграничные поездки. В безналичном виде мы также отмечаем значительный спрос на китайский юань".

"В структуре спроса доля таких валют, как британский фунт, швейцарский франк или японская йена, сильно сократилась, в том числе этому поспособствовала приостановка торгов ими на Московской бирже, — говорит Павел Стукалов, заместитель начальника управления инвестиционных операций Ланта–Банка. — Появление новых валют на торгах и налаживание внешнеэкономической деятельности с рядом дружественных стран поспособствует развитию рынка наличных валют в будущем, но издержки на покупку и доставку новых валют из–за границы при сравнительно малом спросе со стороны населения делают их менее привлекательными по сравнению с долларами США и евро". По его словам, на рынке безналичных расчётов вырос интерес к казахстанским тенге, армянским драмам, появляется интерес к турецкой лире, арабскому дирхаму.

"В связи с тем, что в части внешнеэкономической деятельности российская экономика перенаправила вектор своего взаимодействия в сторону азиатских стран, особенно в сторону Китая, сейчас основной расчётной валютой является китайский юань, — говорит Галина Ванчикова, президент, председатель правления банка СИАБ. — Также перспективными выглядят валюты и других стран, дружественных России". По мнению эксперта, на текущий момент в связи с санкциями у банков нет инструментов, которые позволяли бы зарабатывать на долларах и евро. "Данные валюты перестали быть привлекательными для финансовых организаций. Определённый спрос на доллар и евро есть со стороны туристов, тем не менее объёмы наличных операций, которые были год назад, не сравнимы с сегодняшними, — рассуждает Ванчикова. — При этом массового сокращения обменных пунктов нет, поскольку в качестве инвестиций люди стали приобретать в них же золото, инвестиционные монеты и другие валюты".

Количество пунктов обмена валюты в городе за 2022 год если и сократилось, то незначительно: всего банки закрыли 38 точек обслуживания, что составляет менее 4% от общего количества. По–прежнему работают обменные пункты на вокзалах, в гостиницах и аэропорту, состав участников рынка не изменился. В отличие, например, от 2020 года, когда ковидные ограничения вынуждали московские банки покидать рынок и закрывать точки обмена.

Впрочем, законодательные меры привели к повышению стоимости операций для клиента — банки для компенсации затрат стараются заработать на курсовой разнице.

"Количество отделений банка сохранилось на прежнем уровне. Спреды по покупке и продаже на рынке увеличились относительно докризисного периода из–за ограничений на ввоз банкнот и других факторов", — прокомментировали в пресс–службе банка "Зенит".

"Основная особенность текущего рынка — в ограниченном доступе к источникам наличности для банков, что вызывает разрыв цен между наличной и безналичной валютой, — поясняет Стукалов. — Также из–за запрета на поставку наличных долларов и евро в нашу страну в обменных пунктах отсутствуют банкноты из упаковки (brand new), только бывшие в употреблении".

“

Сейчас у среднестатистического обывателя просто нет потребности в приобретении валюты. 80% наличных валютно–обменных операций осуществляется для целей туризма, остальное — накопления. Использование валюты как инвестиционного инструмента потеряло свою привлекательность: большие спреды, трудности в приобретении крупных сумм. Всё это не даёт возможности выгодно и оперативно спекулировать.

Алина Бажулина

управляющий филиалом Фора–банка в Петербурге

“

Спрос критически снизился, в десятки раз. Если раньше за границей использовали "пластик", то теперь в поездки берут наличные. И на этом спрос должен был бы возрасти. Но часть зарубежных стран стала недоступной, а инвестиционная привлекательность валюты снизилась. Её боятся покупать, опасаясь, что потом придётся продавать по более низкому курсу в связи со спредами и неопределённостью с возможными ограничениями.

Оксана Рогалёва

заместитель председателя правления банка "Викинг"