Банк России резко повысил ключевую ставку: с 8,5% до 12% годовых. Что это означает для российской экономики и бизнеса — "ДП" обсудил с банкирами, экономистами и предпринимателями.

Подъём ставки сразу на 350 базисных пунктов стал очень резким ходом, для которого были очевидные причины. "Решение принято в целях ограничения рисков для ценовой стабильности", — говорится в сообщении по итогам заседания совета директоров.

Инфляция нарастает, отмечается в решении ЦБ, её годовой показатель вырос до 4,6%. Текущий темп прироста цен идёт по восходящей, рост за 3 месяца составил 7,6%. Инфляция, не исключает Центробанк, может оставаться высокой ещё долго: в регуляторе отметили "значительный риск отклонения инфляции вверх от цели в 2024 году".

Почему так много?

Рубль упал ниже, чем планировалось, что было допустимо в интересах государства ради наполняемости бюджета. Об этом говорит профессор НИУ ВШЭ в Санкт-Петербурге Александр Скоробогатов. Повышение ключевой ставки призвано вернуть рубль к психологически приемлемому уровню — мера, которая сработала в начале СВО, после того как рубль очень сильно просел.

В отношении рубля действуют две силы, объясняет экономист. С одной стороны, относительно слабый рубль — в интересах государства, так как позволяет получать больше от налоговых поступлений за счёт экспорта. С другой стороны, государство заинтересовано в том, чтобы держать инфляцию на приемлемом уровне, а слишком слабый рубль способствует инфляции.

Руководитель департамента продаж Группы "Аквилон" в Санкт-Петербурге и Ленобласти Максим Турта считает: "В моменте рынок ждёт перестроение. Многое сейчас зависит от реакции банков на изменения: как они скорректируют свои банковские продукты, какие новые инструменты предложат".

Повышение ставки сразу на 350 б.п. обосновано усилением инфляционных рисков на фоне активации потребительского спроса и усилением канала переноса слабого курса рубля на внутренние цены, полагает директор офиса рыночных исследований и стратегии Росбанка Евгений Кошелев.

"В пресс-релизе регулятор не сигнализировал о готовности повышения ставки на последующих заседаниях, ограничившись тезисами о принятии решения на основе новых данных, — отмечает Кошелев. — Тем не менее сегодняшнее решение можно охарактеризовать как компромиссное, так как регулятор не детализировал причин и не предложил прямых механизмов сдерживания ослабления курса рубля".

Аналитик ИК "ВЕЛЕС Капитал" Елена Кожухова уверена: чем шире шаг повышения, тем в моменте оптимистичнее для рубля и негативнее для акций РФ. "За исключением эмитентов финансового сектора, так как более высокая стоимость кредитования призвана замедлить инфляцию вместе с экономической активностью", — уточняет экономист.

“

"Такое повышение ключевой ставки будет иметь положительный эффект с точки зрения курсовой политики, — отмечает в своём tg-канале председатель комитета Госдумы по финансовому рынку Анатолий Аксаков. — В то же время кредитная активность, которая была достаточно высокой в последние месяцы, очевидно, будет несколько сдерживаться на фоне роста ставок. В этой связи важно максимально задействовать имеющиеся у государства инструменты льготного финансирования для поддержки приоритетных проектов и направлений развития экономики".

Как отреагировал рынок

На фоне новостей о созыве внеочередного заседания совета директоров ЦБ рубль начал рост уже вечером 14 августа. В первую минуту торгов 15 августа доллар на Мосбирже рухнул на 5 рублей, но затем курс продолжил заметно колебаться. Практически сразу после объявления решения ЦБ рубль растерял весь свой утренний задел и пошёл вниз, до 98 рублей за доллар и 107 за евро.

“

"Рынок всегда реагирует определённым и предсказуемым образом, — говорит Александр Скоробогатов. — Например, ставку повысили больше, чем ожидали, это с точки зрения валютного рынка означает, что сейчас должен укрепиться рубль. Соответственно, нужно быстро продавать доллар. Это первая реакция рынка, она часто бывает чрезмерной, поэтому для понимания долговременной реакции рынка необходимо посмотреть, что будет с рублём в течение хотя бы недели".

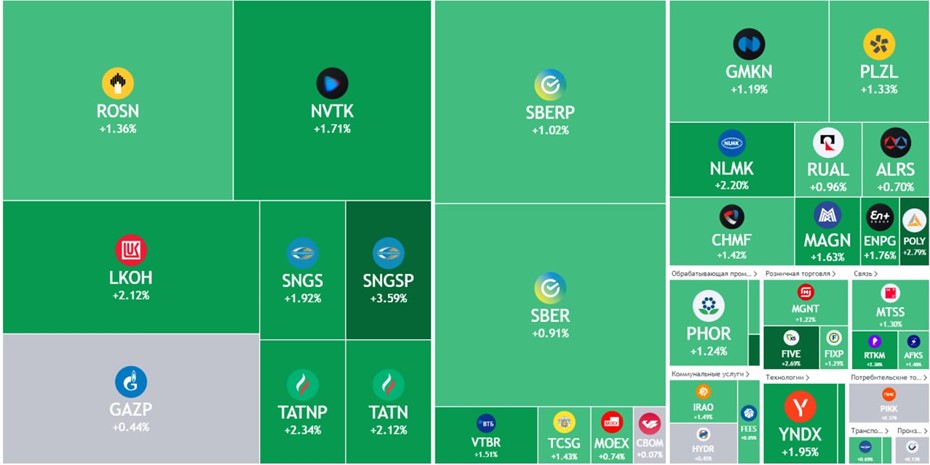

После публикации заявления Банка России о ставке индекс Мосбиржи увеличился почти на 2%. Судя по тепловой карте TradingView, большая часть компаний индекса находится в зелёной зоне. Уже к 11:00 мск индекс вырос на 0,70% и достиг отметки 3138,52 пункта.

При этом инвесторы распродают облигации федерального займа. Ценовой индекс российских гособлигаций RGBI после решения ЦБ усилил падение. К 11 утра он опускался до минимума с апреля 2022 года — 123,63 пункта. Это на 0,76% ниже уровня предыдущего закрытия торгов 14 августа. В минувшем году 19 апреля показатель на минимуме опускался до 123,13 пункта.

В Почта Банке прогнозируют изменение ставок по вкладам и кредитам, однако подчёркивают, что по всем действующим вкладам они останутся без изменений. Там ожидают, что в ближайшей перспективе наибольшее влияние это окажет на краткосрочные вклады на 3-6 месяцев, ставки по которым могут вырасти до 10-12% годовых. "Почта Банк в ближайшее время повысит ставки по краткосрочным вкладам до 12% годовых, а также предложит новый накопительный счёт с очень привлекательными условиями", — сообщил заместитель президента — председателя правления организации Алексей Охорзин.

По более долгосрочным депозитам ставки, вероятнее всего, до конца сентября существенно меняться не будут: многие банки уже подняли их ранее. Повышение ключевой ставки закладывает предпосылки и для дальнейшего изменения ставок по потребительским кредитам, согласны в Почта Банке, но их сильного роста не ожидают на фоне ужесточения регулирования этого сегмента.

Ставки по кредитам и так достаточно высоки. "В целом по рынку возможен рост ставок по розничным кредитам до конца лета на 1-3%. В качестве альтернативного сценария повышению ставок некоторые банки могут сократить круг потенциальных заёмщиков", — допускает Алексей Охорзин.

Что будет со стройкой и ипотекой

Ограничения выдачи "околонулевой" ипотеки в начале 2023 года уже привели к двукратному росту средневзвешенной ставки по выданным ипотечным кредитам на первичном рынке Петербурга всего за полгода, комментирует директор департамента исследований Nikoliers Вероника Лежнева.

На конец июня 2023 года показатель вернулся до уровня начала 2022-го — 5,75% (тогда как в конце 2022-го находился на уровне 2,47%). Рост ключевой ставки приведёт к росту ставок по ипотеке, но доминирующий спрос (более 80%) на новостройки обеспечивают не рыночные программы, а субсидированные ("Льготная ипотека" и "Семейная ипотека"), ставки по ним пока до 8% и 6%.

“

"Ожидания дальнейшего повышения ипотечных ставок могут в моменте простимулировать потребительскую активность. Как и в предыдущие эпизоды роста "ключа", можно ожидать краткосрочного всплеска покупок по ранее согласованным условиям, — считают в Nikoliers. — Однако развитие ситуации во многом будет определяться сохранением государственных программ и субсидированных программ застройщиков в партнёрстве с банками, а также длительностью сохранения ключевой ставки на текущем уровне и перспективами её повышения или снижения в сентябре".

Повышение ключевой ставки до 12% напрямую влияет на стоимость ипотечных кредитов. "Банки начнут поступательно повышать ставки по ипотеке на 3-3,5%, — прогнозирует директор "Росбанк Дом" Вадим Мамонов. — Средняя ставка по рыночной ипотеке до конца лета может вырасти до 13-14% годовых, а по льготным программам приблизиться к установленным государством максимумам".

Конкретно в "Росбанк Дом" льготные ипотечные программы будут затронуты минимально или не будут вовсе. Банк будет актуализировать ставки, но проявляя лояльность к клиентам, которые уже готовятся выйти на сделку в ближайшее время.

Руководитель ипотечного отдела ГК "Полис" Юлия Бестужева отмечает, что пока есть субсидируемая ипотека (а её параметры не меняются), основной объём продаж идёт именно с ней. "Что касается строящихся проектов, то сложностей не предвижу — по всем проектам есть проектное финансирование, поэтому строительство продолжится и все дома будут сданы вовремя", — добавила Бестужева.

Текущее повышение ключевой ставки не первое и не будет последним, уже поэтому оно не представляет собой чего-то исключительного, убеждён директор департамента недвижимости группы ЦДС Сергей Терентьев. Рынку придётся опять перестраиваться, но это также не в первый раз.

“

"Застройщики показали, что умеют справляться с разными кризисами. Сейчас наша задача — возводить дома, в отличие от предыдущих лет, когда стройка зависела от продаж, проблем с финансированием нет. А локальные кризисы на месяц-два-три вполне решаемы", — рассуждает Сергей Терентьев.

Последствия для рынка будут зависеть от того, как долго будет действовать столь высокая ставка. В текущих значениях она нацелена на охлаждение потребления, считает коммерческий директор ГК "ПСК" Сергей Софронов. По его прогнозу, если высокая ключевая ставка надолго, то рынок жилищного строительства ждут два основных последствия. Первое: повышение процентных ставок проектного финансирования, следовательно, сокращение вывода на рынок новых проектов. Второе: повышение ставок по ипотеке, следовательно, сокращение спроса на жильё. Если ставки по программам господдержки не поменяются, то разница между ними и базовыми ставками теперь будет куда более существенной. Это приведёт к сокращению спроса на вторичное жильё и увеличению спроса на новостройки.

“

"Также повышение ключевой ставки на длительный период затронет сферы, обслуживающие строительство. Кредитные средства для расширения производств или обновления технической базы станут более дорогими. Эта составляющая найдёт так или иначе своё отражение в себестоимости в будущем", — считает Сергей Софронов.

Помимо ипотеки размер процентной ставки ударит по стоимости кредитов в принципе, проектное финансирование будет становиться всё дороже, а количество новых проектов может существенно сократиться. Такими опасениями делится управляющий партнёр Fizika Development Александр Кравцов.

"На фоне падающей платёжеспособности населения не думаю, что кто-то из девелоперов ожидает взрывного роста продаж. При этом в сегменте апартаментов бизнес- и премиум-класса роль ипотечных сделок не является ключевой. В большей степени работают беспроцентные рассрочки от застройщика", — напоминает аналитик.

Директор по маркетингу холдинга AAG Евгений Хохлов не исключает, что повышение ключевой ставки может привести к краткосрочному всплеску продаж. Однако ипотечный рынок в целом привязан к льготным программам, и в перспективе повышение ключевой ставки не отразится на общей картине, поскольку ставки по этим ипотечным программам останутся на прежнем уровне.

“

"Что касается новых проектов, то вопрос достаточно спорный, — полагает Евгений Хохлов. — Скорее всего, повышение ставки повлияет на количество сделок с земельными участками. Проектное финансирование обычно осуществлялось по ставкам, которые были ниже ключевой. Вместе с тем другие формы кредитования, например кредит на покупку земли, могут значительно удорожать, поскольку эти коммерческие кредиты напрямую зависят от размера ключевой ставки и ставки рефинансирования".

Высокая ставка — это надолго?

Центробанк допускает дальнейшее повышение ключевой ставки в случае усиления проинфляционных рисков. На дальнейшие решения повлияет то, насколько ряд факторов будет способен дополнительно усилить риск отклонения инфляции вверх от цели вблизи 4% в 2024 году. К этим факторам относятся:

- фактическая и ожидаемая динамика инфляции относительно целевой;

- процесс структурной перестройки экономики;

- риски со стороны внутренних и внешних условий и реакции на них финансовых рынков.

В случае усиления проинфляционных рисков возможно дополнительное повышение ключевой ставки.

Аналитики и игроки рынка считают так же. "Усугубление дисбалансов валютного рынка может сохранить угрозу для инфляции и потребовать дальнейшего ужесточения денежно-кредитной политики", — допускает Евгений Кошелев.

“

"Мы не исключаем в ближайшие недели пониженных, но всё же положительных значений недельной инфляции, — резюмирует аналитик долгового рынка "РСХБ Управление Активами" Павел Паевский. — Однако в сентябре-октябре высоковероятен разгон индекса потребительских цен".