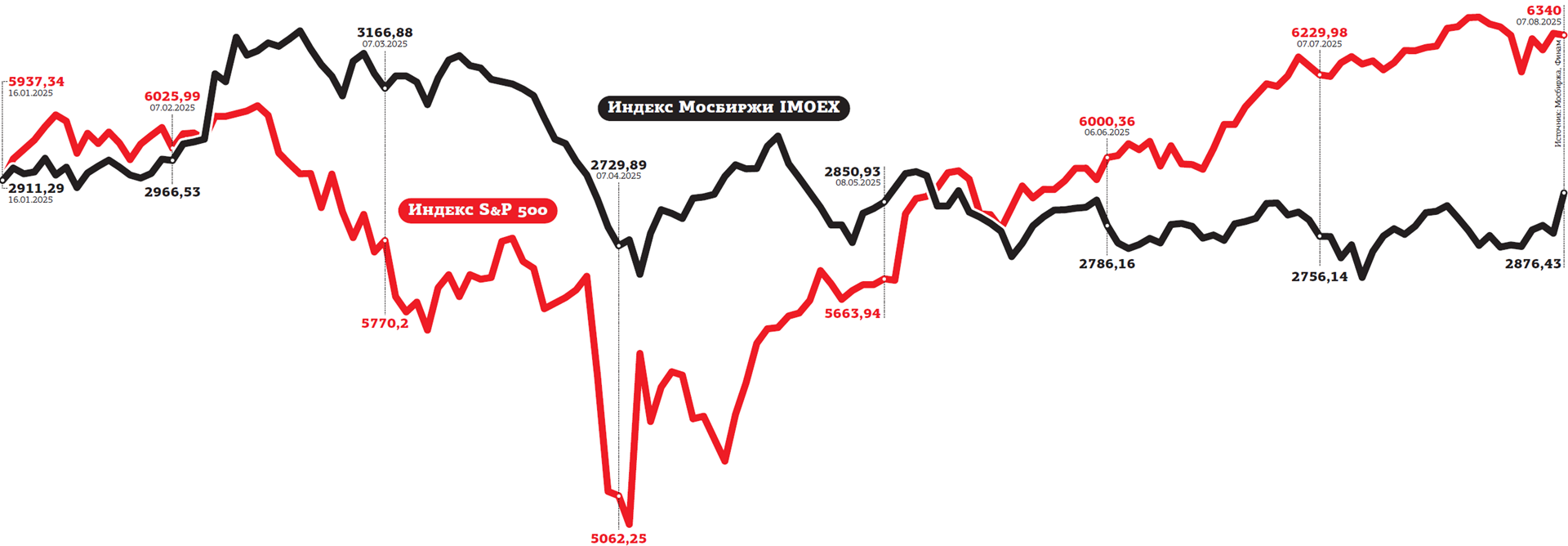

Российские частные инвесторы ищут возможности выхода на внешние биржевые рынки. Мотивы понятны: за 2024 год американский Dow Jones вырос на 13,2%, Nasdaq — на 29,7%, S&P 500 — на 23,9%. Тогда как индекс Мосбиржи снизился на 6,97%.

По решению ЦБ РФ с 1 января 2025 года ценные бумаги из недружественных стран доступны только квалифицированным инвесторам. Исключение распространяется лишь на акции стран Евразийского экономического союза (ЕАЭС). Это Армения, Белоруссия, Казахстан и Кыргызстан, но при условии, что выплаты осуществляются через инфраструктуру России или стран ЕАЭС. Россиян на этих рынках крайне мало. К тому же объём торгов на Казахстанской фондовой бирже (KASE) в разы меньше по сравнению с Мосбиржей.

“

"Проблема подобных торгов — они происходят на очень маленьких объёмах. Говорить об адекватном ценообразовании трудно, — комментирует глава Mind Money Юлия Хандошко. — Биржа как авианосец. Её нельзя создать на ровном месте, и кажется, что казахстанской бирже придётся потратить очень много времени, чтобы туда пришли инвесторы и ликвидности".

Существуют и определённые риски: насколько можно верить местному брокеру, бренд которого ни о чём не говорит, да и казахстанские (и любые другие на пространстве ЕАЭС) регуляторы могут преподнести неожиданные сюрпризы.

В конце июня Госдума РФ ратифицировала соглашение о доступе к размещению ценных бумаг в ЕАЭС. Биржи союза должны без малейшей дискриминации допускать к размещению и обращению ценные бумаги, зарегистрированные в других государствах — членах ЕАЭС. Фактически на каждой из торговых площадок будет представлен весь пакет бумаг союза. "В перспективе это должно упростить трансграничный доступ инвесторов к ценным бумагам внутри ЕАЭС, повысить ликвидность и создать условия для расширения инвесторской базы. Для инвесторов это означает возможность в более упрощённом режиме участвовать в казахстанском рынке, а брокеры и эмитенты смогут действовать в рамках единых требований", — поясняют в KASE.

Теоретически обороты увеличатся. Но вряд ли эта новость побудит российских неквалифицированных инвесторов становиться в очередь. Нет и ожиданий, что позиция регуляторов касательно "недружественных" бумаг будет пересмотрена.

“

"Мы не рассматриваем этот вопрос. Риски, которые сегодня существуют с точки зрения приобретения неквалифицированными инвесторами иностранных ценных бумаг, крайне высоки, — говорил в мае на конференции НАУФОР первый зампред ЦБ Владимир Чистюхин. — Мы считаем, что, для того чтобы инвестор не попадал в неприятную ситуацию, связанную с блокировкой этих бумаг, такого рода полномочия в обратную сторону предоставлять необходимости нет".

Квалификация не пустое слово

"Квалам" гораздо проще: у них нет запрета на приобретение "недружественных" бумаг через "недружественного" брокера. Другое дело, что далеко не все западные компании пойдут на такое взаимодействие. Вопреки сложившимся стереотипам никто не запрещает россиянину открыться в недружественном брокере, рассказывает Юлия Хандошко. Безусловно, речь об американских крупных игроках не идёт, потому что даже хорошо известный Interactive Brokers LLC при такой попытке будет открывать счёт в какой–нибудь венгерской или ирландской "дочке".

При отчёте о доходах от биржевых инвестиций за границей налоговая служба РФ реагирует вполне дружелюбно. "Конечно, есть некоторый набор нюансов, например европейцы не разрешают покупать бумаги, которые выпущены после февраля 2022–го. Но это явно не касается популярных акций, например Apple, — говорит лидер Mind Money. — На брокерские счета не распространяются ограничения, которые приняты по банковским счетам, вроде лимита в 100 тыс. евро. Или ограничения по денежным остаткам".

Всё достаточно прозрачно. "И я бы не сказала, что за последний год тот же Interactive Brokers стал привередничать в отношении русской клиентуры больше, чем ранее. Вариант с открытием счёта за границей можно считать более–менее рабочим. Однако надо учитывать как минимум три проблемы", — констатирует Хандошко.

Во–первых, налоговые последствия работы с европейскими брокерами целиком лежат на клиенте. Результат собственноручного заполнения декларации и ответная реакция налоговой непредсказуемы. Например, позиция в долларах или евро может оставаться неизменной, но в рублях будет меняться за счёт разницы курсов, которая не сальдируется. Во–вторых, в параллель к брокерскому счёту всё равно придётся использовать какой–нибудь зарубежный банковский сервис. Надеяться на стабильный ввод и вывод денег через российские банки довольно наивно. Третье — риски, что в какой–то момент обрушатся запреты вроде заморозки счетов. "Может прилететь с неожиданной стороны. Даже не со стороны Европы, а в силу российских, далёких от этой сферы регуляторных инициатив, которые непонятно, как исполнять", — предупреждает эксперт.

“

"Наиболее рискованный вариант — покупка ценных бумаг у иностранного брокера. В любой момент правила могут ужесточить: запретить россиянам владеть иностранными ценными бумагами", — соглашаются в Совкомбанке.

Не пересекая границ

"Квалы" с конца апреля могут покупать иностранные ценные бумаги, приобретённые до февраля 2022–го и "застрявшие" в российском контуре. "Неквалифицированные инвесторы могут заключать только сделки продажи", — отмечается в заявлении пресс–службы Национального расчётного депозитария (НРД). Речь идёт о внебиржевых сделках с американскими бумагами, учитываемыми в НРД. Сейчас эти активы в России торгуются с существенным дисконтом. Сначала это было около 150 наименований (Microsoft, Tesla, NVIDIA), а в последних числах июля Мосбиржа добавила ещё более 500 заблокированных иностранных акций на внебиржевые торги (Twitter, Morgan Stanley, ebay). Но и здесь есть свои подводные камни.

"Когда говорят, что “замёрзшие” в России депозитарные расписки почти опцион, я соглашаюсь. И мы знаем, как работает ценообразование опционов. Есть модель Блэка — Шоулза, в ней четыре параметра. Дата, на которую заключён опцион. Страйк или значение, по которому он будет исполнен. Волатильность базового актива. И ставка стоимости денег, — рассуждает Юлия Хандошко. — Модель ценообразования “застрявших” активов в разы сложнее, поскольку известны лишь два из четырёх параметров. Получается формула с избыточным количеством неизвестных. И просчитать адекватный дисконт нереально". Другая проблема кроется в том, что налог на материальную выгоду убивает целесообразность подобных спекуляций. Кроме того, никто не гарантирует, что данные расписки и акции продолжат торговаться в России завтра.

"С таким багажом ты не участвуешь в корпоративных действиях, не претендуешь на дивиденды, — заключает эксперт Mind Money. — Покупаешь всё что угодно, кроме реальных американских акций. Набор проблем за некоторый дисконт. Но проблемы и дисконт гораздо существенней, чем сама акция".