Пока нефтяные трейдеры радуются зелёным графикам, нефтедобывающая отрасль с тревогой смотрит на будущее до 2025 года.

Бык несётся по рынкам, "Научный Прогресс" — имя ему. Нефтяные котировки устремились вверх, вспомнив вершины марта нынешнего года. Так, на момент написания публикации Brent взял планку $48,37, за сутки прибавив 4%. Энтузиазм вызвала очередная новость об успешных испытаниях вакцины от коронавируса — на этот раз от британской AstraZeneca, работающей бок о бок с оксфордскими учёными. Их препарат не догнал по эффективности разработку Pfizer, но всё же показал обнадёживающий результат 70%.

Вышеупомянутые компании, конечно, далеко не единственные. Так, Bloomberg проанализировал 14 фармпредприятий, где высокие лбы бьются над созданием самого ожидаемого в мире препарата, который наконец освободит всех заточённых в локдауне, развяжет маски, найдёт дело безработным, возродит приконченные бизнесы и наладит экономику. В общем, выкрасит будущее светлыми красками. Аналитики сравнили действие вакцин, а также их стоимость и доступность и выяснили, что дороже всего доза препарата будет у Pfizer ($39), затем по цене следует также американская Moderna ($32–37), а наиболее доступным "антиковидный иммунитет" будет у AstraZeneca ($4–5).

От британского производителя зависит будущность стран с низким и средним доходом. Главное преимущество их препарата — это хранение при температурах обычного холодильника, тогда как вакцины коллег требуют замораживания. Это дало фармкомпании с Альбиона импульс поставить вакцину во множество стран. Так, всего запланировано производство 3,2 млрд доз, из которых в Европу завезут 505 млн, в США — 300 млн, в другие страны — 2,4 млрд доз. Для сравнения: у Pfizer это 333 млн, 600 млн и 196 млн соответственно, у Moderna — 169 млн, 500 млн и 107 млн соответственно. В анализ попал и отечественный препарат "Спутник V", который разработали НИЦЭМ им. Н. Ф. Гамалеи и кировский 48–й ЦНИИ Минобороны России. Их "детище" планируют произвести в объёме 537 млн доз, и оно не попадёт в кровь американских и европейских граждан, потому что США в августе нынешнего года занесли наших учёных в список злостных разработчиков биологического оружия.

Другие события, приводящие инвесторов в нервное волнение, — заседания ОПЕК и ОПЕК+, на которых решится судьба мировой нефтедобычи. На последнем совещании технический комитет не дал предварительных рекомендаций по объёмам добычи — вопреки ожиданиям о сохранении текущего уровня. "Похоже, рынок по–прежнему ожидает, что ОПЕК+ продлит текущую фазу сокращения добычи как минимум на 3 месяца и что крупные производители, такие как Саудовская Аравия, будут поддерживать соблюдение требований, чтобы компенсировать отставание других участников", — полагает ведущий стратег по глобальному рынку AxiCorp Стефан Инн.

Острым углом в вопросе выступает Ливия, которая с сентября довела добычу до 1,2 млн барр. / сут. "Темпы восстановления добычи в стране значительно опережают прогнозы, что стало неприятным сюрпризом для участников рынка. На фоне снижения автоперевозок в Европе и США рост производства может оказать ощутимое давление на рыночный баланс. Рост предложения на фоне падения спроса может привести к очередному профициту и накоплению запасов", — комментирует эксперт "БКС Экспресс" Игорь Галактионов.

Миллиарды рублей

Ближайшая четырёхлетка станет для российской нефтянки тяжёлой. "ДП" в номере от 30.10.2020 уже писал об очередных налоговых реформациях в отрасли — будут отменены льготы на добычу сверхвязкой нефти и из выработанных месторождений, повышен налог на дополнительный доход (НДД) для месторождений II группы. Vygon Consulting проанализировал грядущие изменения и заключил, что нефтедобывающие компании понесут от пересчётов потери 650 млрд рублей, учитывая, что в эту сумму уже включены различные бюджетные "скидки и кешбэки". Без них убытки были бы вдвое больше. Однако не весь денежный объём сразу же попадёт в государственную казну. "Значительное увеличение налоговой нагрузки с учётом политики ОПЕК+ и низких цен на нефть повлечёт пересмотр инвестиционных программ в отрасли. В итоге “пирог” для раздела между государством и отраслью в виде свободного денежного потока проектов до налогов значительно уменьшится", — говорится в отчёте Vygon Consulting.

Нефтедобытчики удивляются пункту о "налоговом ужесточении" по добыче сверхвязкой нефти. Её извлечение из недр гораздо труднее и затратнее, чем традиционной лёгкой, кроме того, на рынках она ценится меньше. Аналитики акцентируют внимание на том, что потери от отмены фискальных стимулов для месторождений сверхвязкой нефти на НДД составляют около 260 млрд рублей за 5 лет и в перспективе добыча этого сорта чёрного золота может быть полностью прекращена из–за его нерентабельности. "Лукойл" подсчитал, что их EBITDA потеряет 40 млрд рублей в год при цене Urals по $40. Однако выработка лёгкой нефти сокращается — это общемировой тренд, и трудноизвлекаемые запасы будут привлекать всё больше ресурсов нефтяных компаний.

Через год в России даже ожидают свою "сланцевую революцию" — благодаря технологиям, созданным в рамках газпромовского проекта "Бажен", который обладает статусом национального.

Новые вершины

В борьбе за глубину переработки российские НПЗ поставили перед собой оптимистическую цель — к 2027 году на 76% увеличить этот параметр за счёт строительства новых перерабатывающих мощностей. В 2019 году, по оценкам Минэнерго, это значение равнялось 83,1%. Как отмечают в РГУ нефти и газа имени Губкина, усовершенствование установок на отечественных НПЗ вело к значительному сокращению выработки мазута, но не к такому же значительному росту производства светлых товарных нефтепродуктов — бензина, ДТ и так далее. "Это стало следствием особенностей налогообложения нефтеперерабатывающей отрасли — владельцы НПЗ в ряде случаев предпочитали производить те виды нефтепродуктов, которые бы не подпадали под уплату акциза", — поясняет профессор и заведующий кафедрой РГУ им. Губкина Владимир Капустин.

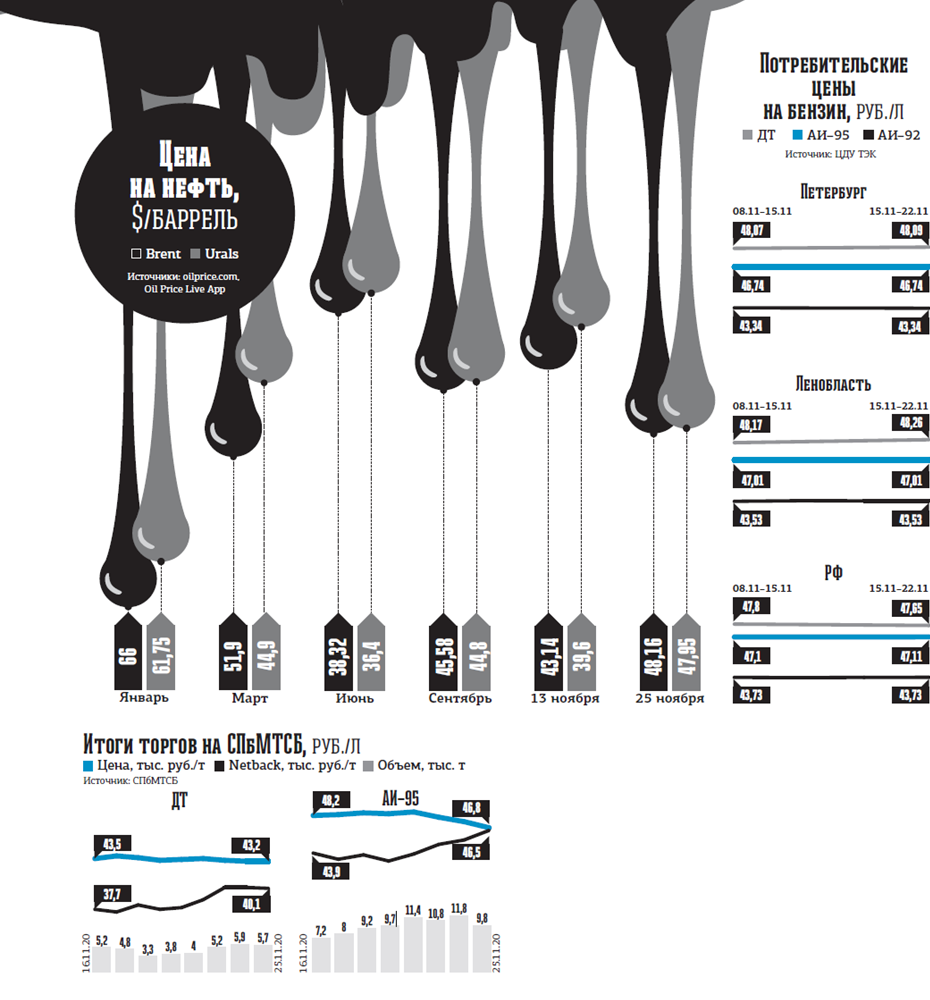

Нельзя забывать и про "коронафактор", который также ударил по нефтепереработке, — снижение спроса повлекло за собой снижение производства. По итогам января–октября 2020 года оно упало на 5% в сравнении с тем же периодом в 2019–м и составило 31,9 млн тонн. "Правые графики" показывает и таможенная статистика. Например, по данным ФТС по Северо–Западу, с января по октябрь в нынешнем году из Петербурга экспортировано 16,1 млн тонн против 15,6 млн тонн нефтепродуктов, однако в денежном пересчёте разница оказывается на 2 млрд рублей меньше. Такая же ситуация и в соседней Ленобласти, где убыток в графе "экспорт" составил 1 млрд рублей. Получается, что, пока не восстановится экономика, НПЗ страны будут работать больше — чтобы продавать дешевле. Появляется робкая надежда на заполненность нефтехранилищ, которая бы немного придавила цены в рознице. Однако статистика безжалостно свидетельствует: за год стоимость автобензинов и дизельного топлива выросла в пределах от 1 до 2,7% в зависимости от категории. И, судя по всему, пробивка планки 50 рублей за литр — ближе, чем за горами.