Впрочем, покупатели и сами никогда не стремились к такому способу оплаты из–за отсутствия кешбэка.

Распространению оплаты покупок с помощью QR–кода через Систему быстрых платежей (СБП) помог уход из России международных платёжных систем. С марта 2022 года, когда это произошло, создатели СБП в лице Банка России не устают рассылать отчёты о кратном приросте оборотов по этой системе. Но никто — ни чиновники, ни банкиры — более чем за год так и не придумали схему, которая могла бы мотивировать покупателей платить через QR, ведь при таком способе никакого кешбэка не предусмотрено. Да и способ платежа не слишком удобен.

Слёзы, а не кешбэк

В минувшем году торговые организации бойко призывали каждого покупателя расплачиваться с помощью QR–кода. Но их настрой пропал с окончанием программы Минэкономразвития. Она помогала возмещать торговой точке комиссии на проведение платежей. Субсидирование действовало до 31 декабря. Надежды, что условия будут продлены, как это случилось летом 2022–го, не оправдались.

Впрочем, для магазинов приём платежей через СБП выгоден. Размер комиссии, в зависимости от типа торговой точки, фиксирован: 0,4 или 0,7% с каждой покупки. В классическом же эквайринге (когда покупатель оплачивает банковской картой) размер отчисления может доходить до 2,5–3,5%. Причём платит их сам магазин, а в цене товара для покупателя эта разница никак не отражается. ЦБ РФ ранее дважды принудительно ограничивал комиссии в рознице, в 2020–м и 2022–м, но привело это только к отменам или существенному снижению размеров кешбэка.

Комиссию эквайринга делят между собой платёжная система, банк, выпустивший карту, и банк — владелец платёжного терминала. Деньги на кешбэк банки берут частично из своей доли, частично — у платёжной системы. Ещё в начале 2022 года между платёжными системами была видимость конкуренции: в стране работали карты Visa, MasterCard и НСПК (оперирует картами "Мир" и принадлежит Банку России). Теперь только она и осталась. НСПК, с одной стороны, находится под влиянием банковского лобби в лице лидеров — эмитентов карт "Мир". С другой — вынуждена как–то развивать СБП.

В январе руководство отечественной платёжной системы объявило о планах по созданию единой платформы лояльности для держателей карт "Мир" и пользователей СБП.

Планируется, что она поможет запускать собственные программы лояльности в рамках платформы банкам и магазинам. Сроков или подробностей оператор традиционно не раскрывает.

Пока же все усилия направлены на создание дополнительных инструментов для оплаты через СБП. Так, весной 2023 года банки массово стали предлагать NFC–стикеры (или наклейки). Отсутствие кешбэка при таком способе платежа они компенсируют удобством бесконтактной оплаты. Теперь в дополнение банки стали внедрять NFC–таблички. Это устройство опять придумано для торговли: крепится где–то рядом с кассой, а покупатель просто прикладывает к нему свой телефон.

"Один из главных финансовых трендов 2023 года — рынок стремится предоставить удобные сервисы для оплаты смартфоном в одно касание. Продолжается бурное развитие оплат по QR–кодам через СБП, а также новых решений с платёжными NFC–табличками", — рассказывает Инна Емельянова, исполнительный директор по эквайрингу и инновационным проектам банка "Русский стандарт".

Консолидированно что–то придумать для рынка и дать кредитным организациям возможность платить кешбэк регулятор пока не может. Банки пытаются предпринимать самостоятельные попытки, но пока это единичные случаи.

Банк "Синара", рассказав о временном начислении кешбэка, свою акцию после подведения итогов её не продлил (завершилась в январе). Он начислял 1,5% с каждой покупки. Альфа–Банк обещает кешбэк избирательно, за покупки в конкретных магазинах–партнёрах, список которых может меняться ежемесячно. В мае их было 12, в январе — девять. Банк МКБ анонсирует начисление баллов в рамках собственной программы лояльности, категории магазинов меняются ежеквартально. Их эквивалент можно конвертировать в рубли, но существует ограничение: лимит выплаты при стандартных покупках не превысит 100 рублей в месяц. Не сильно афиширует 1% кешбэка и МТС–банк. По условиям его программы потратить начисленные баллы можно внутри экосистемы МТС.

Внедрить налог

На рынке уже столько банковских карт (3,3 ед. на каждого жителя Петербурга), что восстановление программ лояльности в контексте различных способов оплаты неизбежно.

"Физические лица — плательщики после распространения СБП остались не у дел, не получив ни каких–либо ощутимых выгод, ни дополнительных по сравнению с картами удобств при оплате через QR–код", — говорит Денис Бобылёв, председатель правления ПНКО "Элплат".

По его словам, плательщики по СБП теряют на кешбэке, который стал весьма существенным мотивом к развитию безналичных платежей.

"И приобретают дополнительные неудобства, связанные с необходимостью активирования мобильных приложений и нестабильностью онлайн–соединений. Единственное направление, где для плательщика СБП действительно удобнее и, главное, безопаснее классического эквайринга, — это онлайн–покупки на сайтах, а особенно в мобильных приложениях", — резюмирует Бобылёв. И именно онлайн может совершить революцию: у них часто можно встретить программы лояльности для плательщиков по СБП.

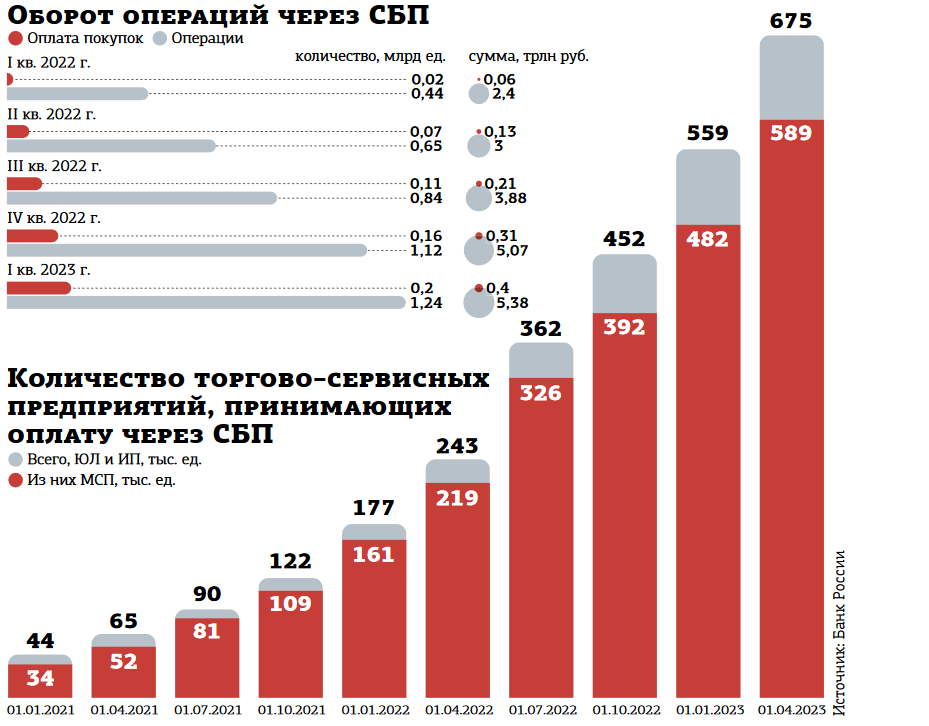

Пока в России платежи по QR–кодам не распространены, популяризации кешбэка для СБП ждать не стоит. В 2022 году россияне совершили покупок на 721 млрд рублей по QR–кодам и на 46,8 трлн — по картам (или 2% от оборота). Темпы, впрочем, увеличиваются: по итогам I квартала через СБП совершено покупок на 400 млрд, что составляет более половины всего объёма за прошлый год.

Стоит лишь немного подождать, когда из банков — лидеров по количеству карт начнётся отток в банки, предлагающие нормальные условия по кешбэку для СБП. Но, вероятно, тогда государство возьмётся за внесение изменений в Налоговый кодекс. Сегодня такие вознаграждения не облагаются налогом на доходы. Однако, судя по цифрам и дефициту бюджета, для законодателей это упущение.