23:5805 февраля 201923:58

18896просмотров

23:5805 февраля 2019

В погоне за снижением себестоимости строители выходят из производственных активов, передавая обеспечивающие функции на сторону. С одной стороны, это позволяет экономить, однако с другой — негативно сказывается на качестве. В начале года ГК "Эталон" приостановила работу собственного завода железобетонных изделий. В компании объясняют это реструктуризацией бизнеса.

Информация о том, что группа "Эталон" Вячеслава Заренкова (на фото) закрывает свой завод ЖБИ на территории промзоны Парнас, ходила по рынку с осени прошлого года. В пресс–службе компании подтвердили: "На данный момент деятельность завода приостановлена с целью реализации задачи по объединению активов".

По оценке экспертов, сдача производства в аренду может стать первым шагом в продаже актива.

По информации "ДП", производственная площадка сдана в аренду компании "Бетиз" бывших акционеров ЛСР братьев Ведерниковых за 3 млн рублей в месяц. По предварительным подсчетам аналитиков, подобная сделка позволит "Бетизу" увеличить годовую выручку вдвое.

Факт аренды подтвердил Александр Красавцев, гендиректор "Бетиза", однако от дальнейших комментариев отказался. Ранее "Эталон" поставлял продукцию ЖБИ на свои стройплощадки и на объекты "Главстроя Санкт–Петербурга". Гендиректор последнего Александр Лелин сообщил "ДП", что сейчас поставщиком компании стала компания "Бетиз".

Еще несколько лет назад практически все крупнейшие девелоперы стремились развивать собственные производственные мощности.

"ЛСР, ГК "ПИК" и "Главстрой" инвестировали в развитие производства сотни миллионов долларов в год. Кроме того, многие игроки зашли на рынок девелопмента через генподряд и собственные комбинаты", — рассказывает Яков Волков, гендиректор ГК Active.

Звено в пищевой цепи

Эксперты называют две главные экономические причины, по которым застройщики будут со временем отказываться от собственного производства. "Первую можно сформулировать как деградацию производства из–за несправедливо установленной цены для производителя, то есть "ниже рынка". Вторая причина кроется в том, что менеджмент застройщика вымывает ликвидные средства с завода, вкладывая в лучшем случае в начало новых девелоперских проектов. То есть собственник завода относится к нему как к любимой жене, не платя денег за удовольствие совместного сожительства. В этой ситуации происходит деградация менеджмента, вынужденного заниматься не поддержанием качества технологических процессов, а банальным выживанием. В итоге возникает резонанс двух процессов деградации, приводящий к убыткам завода и возникновению "пассива" в деятельности застройщика", — поясняет Вячеслав Засухин, коммерческий директор финской компании Tikkanen.

"Сегодня большинство девелоперов работают под ключ — создают аффилированные строительные и проектные компании, ведут объекты до передачи квартир. Заказчики же строительства (головная компания) сосредоточиваются только на маркетинге. Такая схема имеет свои плюсы — позволяет сократить значительное число согласований и оперативно разрешать спорные вопросы. Однако в подобном бизнесе может преуспеть только тот, кто обладает мощностями и необходимым опытом для реализации крупных объектов жилой недвижимости", — считает Алексей Муравьев, директор по маркетингу УК "Новоселье".

"Наличие непрофильных активов, в том числе производственных предприятий, является отличительной особенностью российских девелоперов. На определенном этапе развития рынка это считалось конкурентным преимуществом, однако оно не соответствует духу девелоперской деятельности", — говорит Евгений Богданов, основатель проектного бюро Rumpu.

Задача же девелопера заключается в том, чтобы выжать максимум из конкретного земельного участка. "Работа девелопера: купить земельный участок, разработать план его освоения, привлечь финансирование и организовать процесс. При этом проектированием занимается одна компания, в роли субподрядчика выступает другая, а поставщиков — третья. Это позволяет правильно организовать строительство и получить конечный продукт", — считает Роман Мирошников, исполнительный директор СК "Ойкумена".

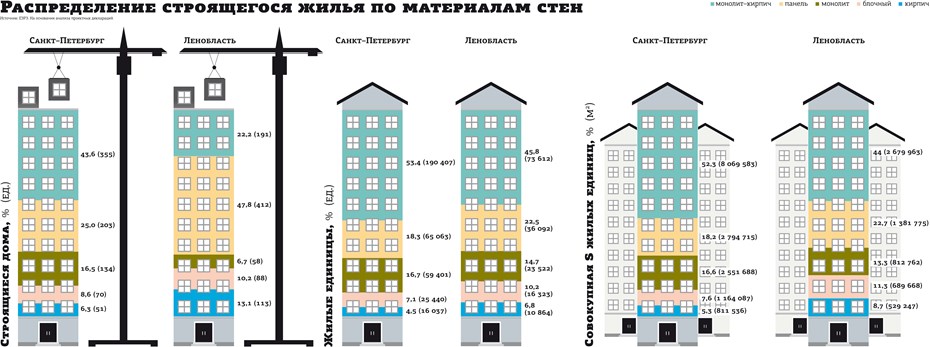

При этом компания может в текущей конъюнктуре рынка использовать панельную технологию, а завтра предпочтения покупателей изменятся и надо будет возвести монолитный дом, а потом создать проект бизнес–класса из кирпича. "И во всех этих случаях наличие производственных активов является сдерживающим фактором, потому что первоочередной задачей станет загрузка собственных заводов. И тогда мы получаем не девелопера, а производственную компанию", — добавляет Евгений Богданов.

От миллиона "квадратов"

Впрочем, Николай Пашков, генеральный директор Knight Frank St. Petersburg, уверен, что ситуация не столь однозначна: "Все зависит от структуры компании, культуры управления и так далее. С одной стороны, наличие таких компаний in–house позволяет оптимизировать затраты. С другой — внутрихолдинговые структуры зачастую оказываются дороже, чем внешние, поскольку нет обычной конкуренции поставщиков. Я знаю примеры, когда девелоперы отправляли свои подразделения на тендер наравне с внешними поставщиками, чтобы этого избежать". На развитых рынках каждый должен заниматься своим делом. В том, что производственную площадку содержать сложно, признается и Максим Берлович, руководитель производственного блока группы "Эталон": "Внутренняя потребность девелоперов зачастую не позволяет обеспечивать необходимую загрузку собственных производств, а рыночный спрос и платежеспособность внешних покупателей продолжают падать. Помимо того, диверсификация бизнеса приводит к тому, что маржа от продаж жилья размывается низкой рентабельностью при реализации, например, строительных материалов и выполнении подрядных работ, а это не всегда позитивно оценивается инвесторами".

С ним согласен Дмитрий Михалев, руководитель службы по работе с госорганами "СПб Реновация": "Сейчас наступает время профессионалов — на рынке останутся только те компании, которые умеют добиваться исключительных результатов в своей профильной деятельности — девелопменте. Производство строительных материалов, агентства недвижимости, аренда строительной техники — все побочные бизнесы, которые приносили доход на растущем рынке, сегодня только отвлекают ресурсы от основного направления", — говорит он.

По оценке Максима Берловича, собственные подрядные и производственные мощности имеют смысл, если девелопер планирует свою производственную программу на 3–5 лет вперед, а годовой объем сдачи превышает 200–250 тыс. м2 жилья. Существенные инвестиции в собственные производства, например строительных материалов или оборудования, оправданны, если ежегодный объем ввода превышает 1 млн м2.

Эксперт отмечает, что не стоит сбрасывать со счетов еще один немаловажный фактор: в условиях последних законодательных изменений и повышения требований в отрасли девелоперы вынуждены высвобождать капитал, в том числе через продажу неоперационных активов или реализацию активов с недостаточной рентабельностью.

Первые звоночки

Подтверждением этого служит, например, тот факт, что в марте 2018 года "Группа ЛСР" продала Гатчинский ДСК. Актив купила столичная компания "ТОРОС", которая активно сотрудничает с корпорацией "Ростех". Эксперты оценивали сделку в 1,2 млрд рублей.

Компания "УНИСТО Петросталь" уже долгое время пытается продать строительный комбинат "Муринский" во Всеволожском районе 47–го региона. Общая площадь земельного участка составляет 60 тыс. м2. Стоимость объекта — 700 млн рублей. Эксперты уверены, что цена еще будет снижаться. Впрочем, подобный подход вовсе не является общеупотребительным. Другие игроки рынка, наоборот, покупают активы для укрепления позиций. Так, ГК "ПИК" купила Кировский домостроительный комбинат для обеспечения ресурсной базой и ускорения темпов работы на рынке Петербурге и Ленобласти.

"Согласно изменениям федерального закона, с 1 июля 2019 года долевое строительство будет отменено и застройщику запретят заниматься какими–либо другими видами деятельности помимо строительства. По факту рынок строящейся недвижимости передали под юрисдикцию банков, тем самым лишив его высоких рисков, но и высоких прибылей тоже. В современных реалиях рынок будет развиваться по совершенно новой стратегии", — уверен Яков Волков.

В контексте

Прекрасный новый век постиндустриализма еще не очень ощущается на стройплощадке. Но он наступит, и главный вопрос — с какими активами в него войдут российские застройщики.

Последние пару лет светскую беседу в рабочем коллективе легко оживить свежей темой: когда нас заменят роботы? Больше всех трясутся бухгалтеры, водители такси тоже не рады инновациям. А вот рабочие на стройке не нервничают. Компании нанимают тысячи необразованных мужчин из Средней Азии, и кажется, всех это устраивает. Ведь выписать из–за границы толпу мигрантов гораздо дешевле, чем модного швейцарского робота–арматурщика (да, такие уже есть), который все равно застрянет в петербургских сугробах и сорвет все сроки.

Вряд ли такой порядок вещей изменится в обозримой перспективе. Но это не значит, что на рынке нет новых технологий. Мировая статистика уверяет, что только за 2018 год объем инвестиций в construction tech вырос на 30%, до $1 млрд. 88% акционеров строительных компаний верят в возможности использовать информационное моделирование зданий — это когда стройплощадка сканируется в режиме реального времени, так что заказчик может через интернет отслеживать каждую деталь реализации проекта. Хотите строить быстрее? Модульное строительство ускоряет процессы возведения домов в 65 раз. Добавьте к этому еще и архитектурную 3D–печать, которая пока только поднимает голову, и увидите, что на День строителя в будущем будут собираться не рукастые прорабы, а головастые программисты. Впрочем, как и на многие другие профессиональные праздники.

Готовы ли к этому консервативные российские строители? Если игнорировать новые технологии сегодня, лет через десять на рынке могут появиться совсем другие бренды. Например, "Яндекс.Строитель", "Google.Девелопмент" или "Mail.ru.Демиург". Они будут строить дома дронами из напечатанных на 3D–принтере деталей, а стены штукатурить таким наноматериалом, который и через 100 лет не пойдет трещинами. И вот тогда догонять ушедший поезд и набирать выпускников ИТМО и Политеха в отдел развития будет уже поздно.

Сейчас — еще не поздно. А если вспомнить о всех законодательных новациях, которые перетряхнули рынок, так, может быть, даже и рано. Свободных денег сейчас немного, хотя, если верить Петростату, по итогам 2017 года петербургские архитекторы и инженеры потратили на инновации 1,5 млрд рублей. На фоне общих объемов рынка это небольшие суммы, и время наращивать инвестиции в технологии точно придет. Но, чтобы купить что–то нужное, венчурное, прорывное и перспективное, надо сначала продать что–то ненужное. Поэтому с бетонным заводом — не самая, может быть, плохая затея. Главный вопрос: что холдинг Etalon купит взамен?

Георгий Вермишев

“

"Группа ЛСР" — одна из немногочисленных компаний, которые сочетают в себе два таких важнейших направления, как девелопмент и производство строительных материалов. В этой структуре есть большой потенциал. Во–первых, мы уверены в качестве произведенного продукта, а во–вторых, оптимизировать собственные бизнес–процессы и затраты проще. Однако мы работаем не только на удовлетворение собственных нужд, но и на внешний рынок жилищного строительства, участвуем в инфраструктурных проектах. Такая структура бизнеса более жизнеспособна в нынешних реалиях.

Василий Кострица

заместитель генерального директора по строительным материалам «Группы ЛСР»

“

Мы в свое время приняли принципиальное решение не заниматься производственными мощностями. Каждый должен делать свое дело. Мы строители, поэтому нам проще купить то, что нужно для строительства, выбрав лучший вариант и по качеству, и по цене, нежели иметь собственные мощности и думать, чем и как их загружать. Сейчас нам, например, нужны бетонные блоки, а завтра они не потребуются на стройке. Если производственный бизнес является частью компании, то придется заниматься им дополнительно, тратить время и деньги, искать потребителей на стороне.

Сергей Терентьев

директор департамента недвижимости ГК "ЦДС"