История биржевых торгов долларом США в России, длившаяся 33 года, закончилась 13 июня 2024 года из–за санкций, введённых против Московской биржи и НКЦ. Заодно прекратились торги евро и гонконгским долларом.

Аккурат в День России, 12 июня, OFAC (Office of Foreign Assets Control, подразделение Минфина США, отвечающее за правоприменение в области санкций) внесло в санкционный список Московскую биржу, Национальный клиринговый центр (НКЦ) и Национальный расчётный депозитарий (НРД), а также ещё более 300 физических и юридических лиц, как российских, так и связанных с Россией. OFAC выдало лицензию на сворачивание операций с биржей, НРД и НКЦ до 13 августа.

Стаканы пусты

В тот же день Московская биржа сообщила, что в связи с санкциями торги долларом и евро с 13 июня будут прекращены. А Банк России выпустил пресс–релиз, в котором заявил, что сделки с долларом и евро продолжат совершаться на внебиржевом рынке. Для определения официальных курсов этих валют к рублю будет использоваться банковская отчётность и сведения, поступающие от цифровых платформ внебиржевых торгов.

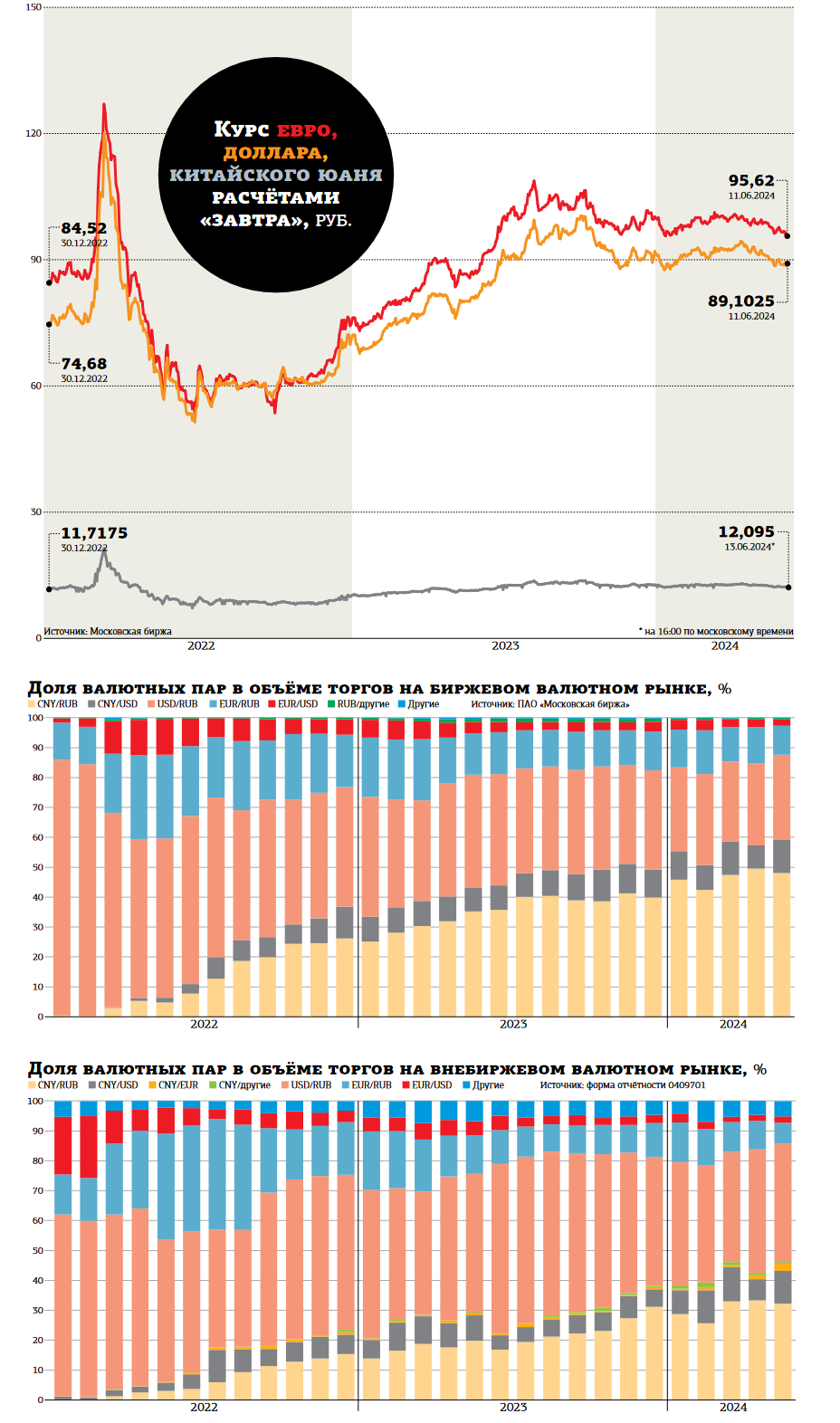

Биржевым трейдерам, многие из которых всю сознательную жизнь следили за котировками американской валюты, даже если не торговали ею непосредственно, было непривычно видеть неподвижные графики и пустые биржевые стаканы (таблицы с заявками на покупку и продажу). Пришлось переключаться на пару юань — рубль. Впрочем, большинство сделало это задолго до 13 июня. По данным ЦБ РФ, в последние 2 года роль доллара США и евро на российском рынке последовательно снижалась (см. диаграмму), а доля юаня на биржевых торгах в мае 2024 года составила 54%.

Как заявил регулятор 13 июня, биржевые торги евро в РФ были прекращены одновременно с долларом, так как страны ЕС соблюдают санкции США. Вместе с тем ЦБ РФ решил прекратить и торги гонконгским долларом "для сокращения рисков". "Эта валюта привязана к доллару США, и банки, которые проводят расчёты в этой валюте, традиционно применяют достаточно жёсткий комплаенс, расчёты удлиняются. Поэтому для сокращения рисков было принято решение приостановить торги и гонконгским долларом", — сказано в сообщении Банка России.

Панику погасили

Котировки китайского юаня, а также валютных фьючерсов и акций довольно резко отреагировали на новости. Утром 13 июня индекс Мосбиржи упал более чем на 4%, акции самой биржи рухнули более чем на 15%. Однако к закрытию основной торговой сессии всё падение было выкуплено, индекс вырос на 0,02%. Акции биржи сократили снижение до 3%.

Котировки юаня расчётами "завтра" на старте торгов подскочили на 2,2%, до 12,49 рубля. Но в течение пары часов откатились до 11,843, то есть на 3% ниже цены закрытия 11 июня. К 19:00 по московскому времени и здесь страсти улеглись — курс вернулся к уровню закрытия 11 июня, 12,22 рубля за юань.

Фьючерсы на доллар падали утром на 3,8%, к вечеру вернулись на уровень закрытия 11 июня. Фьючерсы на евро падали на 6,2%, но тоже отыграли большую часть падения. Таким образом, валютные курсы реагируют на ограничения движения валют уже привычным образом — снижением, потому что рестрикции затрудняют расчёты в большей степени для импортёров, а не экспортёров.

Некоторый ажиотаж случился в обменных пунктах. Но и тут к вечеру 13 июня спреды между ценами покупки и продажи долларов и евро сократились. Сбербанк накануне распространил заявление, что не видит повышенного спроса на валюту со стороны клиентов.

Ряд крупных брокеров 13 июня заблокировали вывод долларов и евро со счетов клиентов, сославшись на необходимость разъяснения от Московской биржи о порядке распоряжения валютами недружественных стран, находящимися на счетах клиентов.

Внешнеэкономические расчёты снова усложнятся

Мнения опрошенных "ДП" экспертов о последствиях новых санкций для экономики разделились. Одни считают, что ничего страшного не произошло, другие называют ситуацию критической.

Союз экспортёров зерна в своём телеграм–канале заявил, что санкции ставят под вопрос поставки российского продовольствия за доллары и евро.

“

"Возрастёт риск обрушения экспорта и импорта в пределах 10–25% в перспективе полугода из–за невозможности оплачивать внешнеторговые операции в долларах и евро, что может привести к дефициту критического импорта, затормозив инвестиционную активность, — пишет в своём телеграм–канале Spydell_finance экономист Павел Рябов. — Могут упасть экспортные доходы. Сценарий Ирана в первые годы после жёстких санкций".

По мнению эксперта, дефицит импорта может обострить инфляционные процессы внутри РФ из–за профицита рублёвой денежной массы и отсутствия точек распределения денежной массы.

"Существует риск деградации валютных транзакций с Китаем на опасениях вторичных санкций, — добавляет он. — Ненулевая вероятность, что крупные китайские банки будут избегать любого взаимодействия с Мосбиржей, НКЦ и НРД, имея опыт ограниченного участия в валютной интеграции в отсутствие санкций. Вероятно, будут выделены спецпредставительства в отдельных небольших китайских банках для финансовых коммуникаций с Россией. Существует риск установления диктата со стороны Китая как единственного контрагента, через которого Россия будет иметь связь с внешним миром, что ограничит суверенитет России в рамках определения внешнеторговой и внешнеэкономической деятельности. Подобная диспозиция накладывает ограничения как на торговые, так и на инвестиционные операции России во внешнем мире, когда практически любая транзакция может проходить с прямым одобрением китайских функционеров".

Павел Рябов также указывает на риск появления "двухуровневого" валютного рынка — официального курса и чёрного курса валют. Эту опасность поспешил опровергнуть Банк России.

"Курс останется единым и рыночным, лишь изменится круг данных для его расчёта, — говорится в заявлении регулятора. — Биржевая торговля валютой не является необходимым условием для конвертируемости национальной валюты, свободного обращения иностранной валюты и рыночного курсообразования".

Для биржи санкции не катастрофа

По оценкам аналитиков, доходы Московской биржи пострадают от новых санкций не сильно. Так, специалисты компании "Солид Брокер" подтвердили целевую цену акций биржи на уровне 280 рублей за бумагу на горизонте 12 месяцев. 13 июня после 19:00 котировки были выше 240 рублей. "Мы считаем, что влияние на комиссионный доход Мосбиржи невелик, тем более доля валютной секции составляла на I квартал 2024 года 13% от всего комиссионного дохода", — пишут эксперты.

По оценке аналитиков "Солид Брокер", биржа может потерять относительно небольшие суммы комиссионного дохода (5–10%).

Аналитики "БКС Мир инвестиций" оценивают потери в оборотах торгов валютной секции Московской биржи в 25%. "Оценка финансового эффекта отражает спад объёмов валютного рынка, — полагают они. — До 4% комиссионных доходов и до 2% выручки за I квартал 2024 года по МСФО".

Аналитики, опрошенные Интерфаксом, оценили потери комиссионных доходов биржи из–за прекращения торгов долларами и евро в 5–11%.

“

Нельзя сказать, что новая порция санкций стала большой неожиданностью для России. В отношении Мосбиржи, НРД и НКЦ введение ограничительных мер было вопросом времени, такие риски были учтены и торговой площадкой, и властными структурами, поэтому механизмы по переориентации внутренних процессов были заранее проработаны. Мы полагаем, что волатильность на рынках будет сохраняться в течение некоторого времени. Основной вопрос — как в дальнейшем будут осуществляться внешнеторговые платежи. Сложности с расчётами были и до введения новой порции санкций, поэтому последующие торговые отношения даже с дружественными странами будут усложняться. В этой связи наибольшие риски с точки зрения рынка акций относятся к экспортоориентированным компаниям. Бумаги компаний, которые ориентированы на внутренний рынок, могут просесть на фоне общего ухудшения настроений, но фундаментально их кейс не меняется. С определённой долей уверенности можно предположить, что регулятор прорабатывал разные сценарии, в том числе и тот, с которым мы сталкиваемся. А именно — официальный курс рубля к доллару США будет рассчитываться ЦБ не по данным Мосбиржи, а по внебиржевым сделкам. Физлица могут и дальше осуществлять операции с евро и долларами США через российские банки, эти операции и до новой порции санкций имели определённые ограничения, поэтому глобально обстановка не меняется.

Наталия Пырьева

аналитик "Цифра брокер"

“

С точки зрения влияния на рынок хорошего мало, как бы сейчас Центральный банк ни пытался всё это демпфировать своими вербальными интервенциями. Ситуация и без того была некомфортная, а сейчас она критическая. Прежде всего для расчётов по внешнеэкономической деятельности. То есть мы можем потерять агентов внешнеэкономической деятельности, потерять рынки. Поскольку с нами будут затруднены платежи, а соответственно, и совершение сделок. Межбанковский валютный рынок не закрывает всех потребностей. Для большинства контрагентов биржа — это единственная возможность проводить расчёты. Банки предполагали, что рисков в отношении санкций против НКЦ меньше, чем в отношении других каких–либо коммерческих банков. А в последнее время им подверглись по крайней мере все госбанки из топ–10. Так что, на мой взгляд, межбанковский рынок был сужен. На нём фактически агентами были только крупнейшие частные банки, которые торговали между собой, и через них отчасти открывали счета и работали мелкие банки. Но последний год–полтора мы наблюдаем практически полное прекращение сотрудничества крупных банков с мелкими, опять–таки во избежание санкций. И, соответственно, мелкие и средние банки фактически вымывались из межбанковского рынка. У них оставалась единственная возможность работать через НКЦ. Ну и всё, это закончилось.

Алексей Мамонтов

президент Московской международной валютной ассоциации

“

Санкции США против Мосбиржи и НКЦ не стали "чёрным лебедем" для рынка, о возможности их введения не говорил только ленивый, поэтому у биржи и ЦБ было время подготовиться. Доллар и евро не играли в последнее время критической роли во внешнеторговых расчётах России, их доля не превышала 20–25%. Поэтому драматического влияния на российскую экономику санкции против Мосбиржи не окажут. Надеемся, что ЦБ найдёт инструменты рыночного курсообразования и не допустит множественности курсов. Возможно, будет ориентация на кросс–курс по китайскому юаню, возможно, на фьючерсный рынок.

Сергей Суверов

доцент финансового университета при правительстве РФ, инвестиционный стратег УК "Арикапитал"

“

Санкции на инфраструктуру Мосбиржи убирают доллар и евро с организованных торгов, однако остаётся валютный фьючерс, так как он рассчитывается в рублях, и внебиржевой рынок. Для хеджирования позиций и сделок можно по–прежнему применять фьючерс, для привязки контрактов — курс ЦБ РФ, который будет определяться на основании банковских отчётностей (ежедневные валютно–обменные операции на межбанковском рынке) и данных небиржевых площадок. Таким образом, внутридневная волатильность может быть сглажена в официальном курсе, а его релевантность будет поддерживаться за счёт биржевых торгов с другими валютами, прежде всего юанем.

Дмитрий Александров

руководитель управления аналитических исследований АО "ИВА Партнерс"