Банки постепенно повышают ставки по депозитам. Но вопреки новогодним традициям сейчас они стараются не привлекать к этому внимание.

В современных реалиях банкам есть чем привлечь вкладчиков: на рынке появились предложения с выплатой будущих процентов в день открытия вклада. У большинства отменяется ранее популярное у вкладчиков автоматическое продление на условиях, действующих на дату открытия вклада. И всё больше ставок без выполнения определённых условий: видимо, банки постепенно возвращаются к классическим вкладам, у которых есть сумма, срок и фиксированный доход.

Вклады лесенкой

Агентство Frank RG на ежедневной основе мониторит максимальные ставки 59 банков. Среднее арифметическое значение на конец минувшей недели составило 6,59% годовых. В начале ноября оно находилось на отметке 6,44%. Плавный рост начался с середины сентября — тогда был зафиксирован минимум 6,13% годовых.

С оценкой Frank RG солидарны и в проекте "Финуслуги" Московской биржи (их индекс рассчитывается по вкладам на сумму 100 тыс. рублей как среднее арифметическое максимальных ставок топ–50 крупнейших по объёму средств банков). По данным проекта, в минувшую пятницу средняя ставка по линейке вкладов была около 7% годовых. При этом повышение произошло в основном по долгосрочным вкладам.

"Ставки по депозитам на минувшей неделе изменились разнонаправленно. По сравнению с периодом с 21 по 27 ноября индексы по вкладам на 6 и 12 месяцев в топ–50 крупнейших банков выросли на 0,03–0,04 процентного пункта, а по вкладам на 3 месяца снизились на 0,06 п. п.", — рассказал Игорь Алутин, управляющий директор проекта "Финуслуги".

В этом году банки вспомнили о давней традиции в предновогодний период запускать сезонные депозиты, для которых устанавливается процент чуть выше стандартного. После 2020 года такие предложения стали редкостью.

"На рынке сейчас появляются сезонные “зимние” вклады, наиболее выгодные предложения по ним приходятся, как правило, на длинные сроки — 3 года и выше", — отмечает Максим Дзюба, управляющий директор Экспобанка.

Главный тренд конца 2022 года — финансисты спешат привлечь вкладчиков на максимальные сроки, зафиксировав тем самым условия не столько для вкладчиков, сколько для самих себя.

Длинный период может стать условным стоп–фактором для импульсивных действий, с которыми банкиры столкнулись весной 2022 года. Тогда вкладчики массово забирали деньги и перекладывали их под более высокие ставки в конкурирующие кредитные организации. При этом часто теряли доход из–за досрочного закрытия текущего вклада и краткосрочности нового предложения. Как ранее писал "ДП", весной и летом самыми популярными были трёхмесячные депозиты.

Сегодня в кредитных организациях ещё можно встретить двузначные или максимально приближенные к ним ставки. Так, "Уралсиб" по вкладу на 1100 дней (3 года) в середине ноября повысил доходность до 8,3% годовых (с учётом капитализации — 9,93%). На тот же срок в Московском кредитном банке или Транскапиталбанке можно открыть депозит под 10% годовых. Сбербанк предлагает сезонный вклад с аналогичной длительностью под 9,5%.

По долгосрочным депозитам ставки оказались на текущий момент максимально приближены к официальной инфляции. На конец ноября, по оценке Росстата, она опустилась до 11,07% в годовом исчислении. Если продолжать верить словам чиновников, базовое прогнозное значение инфляции по итогам текущего года не превысит 13% годовых. По прогнозу ЦБ РФ, опубликованному в середине ноября, в 2023 году значение инфляции будет в диапазоне 5–7% годовых, в 2024–м и далее — 4%. Таким образом, предлагаемая сейчас банками доходность пока покрывает инфляционные расходы.

По ряду среднесрочных вкладов на сегодня доходность заметно ниже, но всё же выше ключевой ставки ЦБ РФ, которая равна 7,5% годовых. Ближайшее заседание совета директоров Банка России намечено на 16 декабря, на нём будет определяться её дальнейшее значение.

"Ставки по депозитам приобретают традиционный вид — долгосрочные предлагают больший процент, чем краткосрочные, — поясняет Алутин. — При этом банки заблаговременно заложили в доходность снижение ключевой, поэтому сегодня они имеют потенциал для изменения ставок и возможность предложить специальные условия для привлечения клиентов".

Петербургские банки, например, при сроках депозитов на 370 дней в конце минувшей недели предлагали депозиты по ставкам 8,5% ("Оранжевый"), 8,05% ("Александровский"), 8,3% (ВТБ) и 7% ("Санкт–Петербург").

"Средние ставки растут уже второй месяц подряд, притом что ключевая не менялась на последнем заседании в октябре, — рассуждает Павел Самиев, сооснователь и гендиректор аналитического агентства “Бизнесдром”. — Объяснить данное явление можно тем, что так была реализована попытка приостановить отток как вкладов, так и средств со счетов в наличность". По его словам, мощный "панический" отток конца сентября — начала октября уже купирован, а дальнейшие движения вкладчиков достаточно эластичны по ставке. Они стали смотреть на альтернативные финансовые инструменты, в том числе на размещение денег в облигации ОФЗ, валюту или драгметаллы.

По мнению эксперта, другой вероятной причиной текущего роста ставок по долгосрочным депозитам может быть то, что таким образом банки реагируют на возобновление кредитования. "Им необходимо сбалансировать как срочность активов и пассивной базы, так и параметры долгосрочной ликвидности", — считает Самиев.

В ежеквартальном докладе о денежно–кредитной политике, который опубликовал Банк России, регулятор отмечает, что ставки по депозитам плавно снижались вслед за ключевой, снижение было соразмерно снижению инфляции, приток средств на банковские депозиты сохранялся.

В сентябре годовой прирост депозитов населения замедлился: на начало сентября он составлял 6,6%, на конец месяца — 4,4%. Чтобы сохранить вкладчиков, банки начали повышать депозитные ставки.

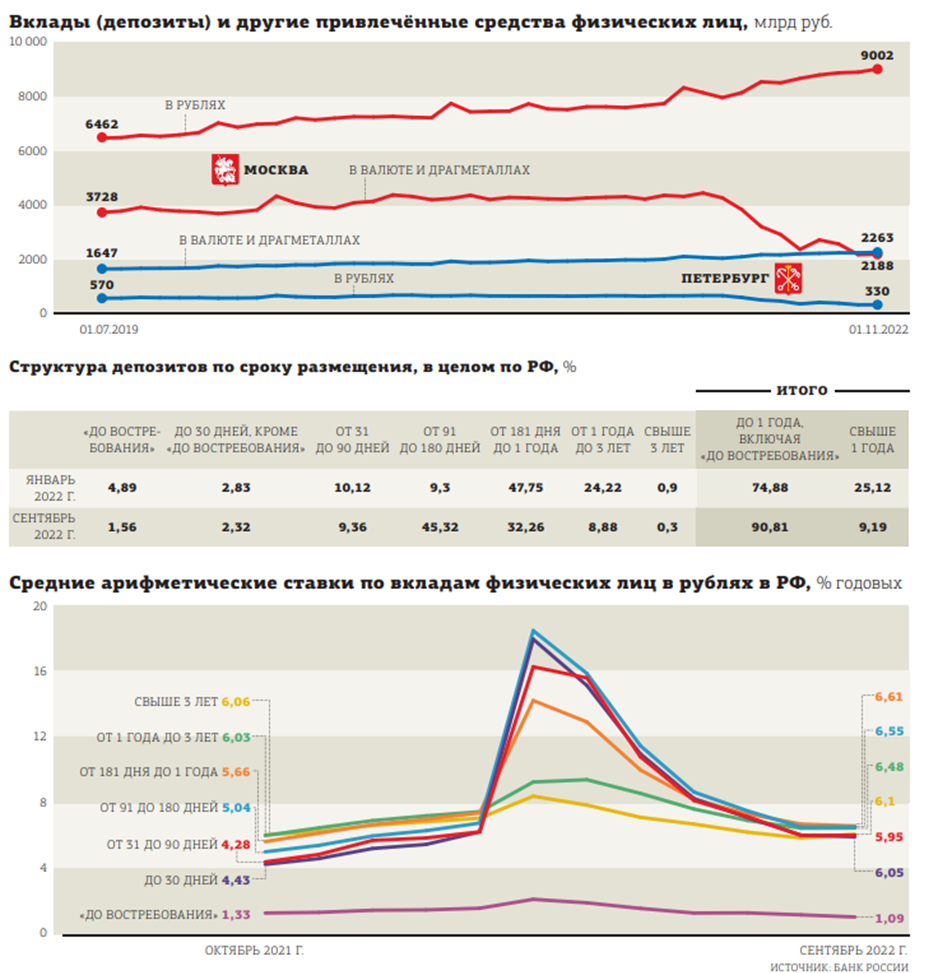

По данным Банка России, жители Петербурга за 10 месяцев 2022 года нарастили рублёвые остатки на счетах на 7%, что эквивалентно дополнительному притоку в банки 157 млрд рублей. Общий остаток денег физлиц на 1 ноября превысил 2,26 трлн рублей.

"Просадки" были в январе–феврале и мае, они вызваны скорее сезонными факторами — общероссийские явления, в том числе сентября–октября, когда вкладчики массово снимали наличность, наш город сильно не затронули.

Как неоднократно заявляли представители ЦБ РФ, резкое повышение ключевой ставки и её плавное последующее снижение позволили избежать оттока вкладчиков. Это видно в том числе и из отчёта Агентства по страхованию вкладов (АСВ). На 1 октября 2022 года объём застрахованных средств составил 43,96 трлн рублей, увеличившись за январь–сентябрь на 2,9% против роста на 4,6% за аналогичный период прошлого года. Несмотря на замедление, прирост всё же есть.

Платформа "Финуслуги" проанализировала поведение вкладчиков, которые впервые на ней оформили банковские депозиты. Оказалось, что даже со средним чеком до 1 млн рублей вкладчики сейчас предпочитают открывать одновременно сразу несколько депозитов на разные сроки: в среднем на одного клиента приходится три договора вклада.

Таким образом, дело не в желании обойти систему страхования (АСВ возмещает не более 1,4 млн рублей), а в новой финансовой стратегии. На банковском сленге такое поведение называется "лесенка": вклады распределяются на сроки, например, 3, 6 и 9 месяцев. И каждый квартал появляется возможность выбирать новые условия при высоком доходе за счёт долгосрочного вклада.

"Каждый десятый клиент, разместивший на депозитах до 500 тыс. рублей, открыл от двух до пяти вкладов одновременно. Доля клиентов, открывших два и более депозита с общей суммой на счетах от 500 тыс. до 1 млн рублей, составляет уже 28%", — рассказывает Игорь Алутин.

Большая часть вкладчиков (80%), разложивших свободные средства на разные депозиты, оформили договоры в одном или двух банках. Каждый пятый — в большем количестве финансовых организаций: от трёх до девяти. Так вкладчики стараются получить наибольшую выгоду, так как депозиты с наивысшей ставкой в разных банках разнятся по срокам размещения средств.

Конец игре

Одной из особенностей текущего сезона стала хитрость и попытка банков сыграть на жадности вкладчиков. В депозитных линейках стали появляться предложения с условиями выплат процентного дохода в день открытия вклада или буквально на следующий день. Традиционно при досрочном расторжении все начисленные ранее проценты будут удержаны из возвращаемой суммы.

Дело в том, что с 1 января 2023 года возвращается налог на доход по депозитам в размере 13%. Он появился ещё в 2020 году и распространялся на доход, который должен быть получен по итогам 2021 года и далее. В марте текущего года его действие было приостановлено до 1 января 2023 года, то есть правительство решило не облагать налогом проценты, полученные в 2021 и 2022 годах. Информации, будет ли продлеваться подобная либерализация налогового законодательства, нет.

Скорее всего, молчание чиновников означает, что налог заработает в полную силу. Формула проста: по ставке 13% облагается полученный процентный доход за вычетом необлагаемой процентной суммы. Она, в свою очередь, считается как 1 млн рублей, умноженный на максимальную ключевую ставку за год. На сегодня это 75 тыс. рублей. То есть если сегодня положить 1,4 млн рублей сроком на 3 года под 10% годовых, то уже за налоговый период 2023 года придётся вернуть государству 8,45 тыс. рублей (13% от полученного дохода 65 тыс. после вычета необлагаемой процентной суммы). Чтобы помочь вкладчику избежать "потерь", банки и стали предлагать депозиты с выплатой дохода до 1 января. Правда, ставка по таким предложениям ниже среднерыночной и максимальный срок — 1 год.

Тем временем в ближайшие 2 недели ждать продолжения тренда на повышение ставок не стоит: банки ориентируются на решение по ключевой. Ставки по депозитам будут следовать за действиями регулятора — останутся на текущем уровне, пойдут вниз или вверх.

Пока же на процентную политику каждого конкретного банка влияют его потребности в ресурсах, доступность альтернативных источников пассивной базы, плановые даты окончания ранее открытых депозитов, уровень конкуренции и так далее. На этом сегодня и играют банкиры, предлагая зафиксировать условия на текущий момент.

“

На данный момент у нас 45% вкладов открывают на срок до одного года и 55% — от года. Недавно мы уже повысили ставки по депозитам с наиболее популярными сроками размещения от 3 месяцев до года, увеличение составило 0,1–0,3 п. п. У нас предусмотрена надбавка 0,2% за открытие в дистанционных каналах обслуживания. Решение о дальнейшем уровне ставок будем принимать, учитывая рыночную конъюнктуру. Сейчас фиксируем наибольший интерес на срок размещения один год. В целом мы не наблюдаем изменения в среднем чеке по депозитам. Основная тенденция из года в год — средний чек планомерно растёт.

Кирилл Варенцов

Директор подразделения управление продажами банка "ДОМ.РФ"

“

Весной, когда ставки фиксировались на уровне 20–24% годовых, более 2/3 вкладчиков перешли от долго– к краткосрочному размещению, на 1–3 месяца. К IV кварталу сменились и предпочтения, и уровень максимальных ставок. Основной выбор клиентов филиала приходится на полугодовые (43%) и годовые (39%) вклады. Короткие сроки интересуют 13% вкладчиков, а сроки свыше года открывают лишь 4%. В текущей ситуации, когда наметился тренд на постепенное повышение ставок по накопительным продуктам, вкладчики предпочитают фиксировать их на сравнительно короткие сроки, чтобы иметь большую гибкость при управлении своими накоплениями.

Иван Ходак

Руководитель по развитию продаж департамента розничного бизнеса Санкт-Петербургского филиала ПСБ