В предстоящую пятницу Банк России вновь проведёт заседание по ключевой ставке. Депозиты уже отреагировали на предполагаемое снижение, а вот кредиты дешеветь не спешат. И не станут спешить как минимум до осени.

Текущее значение ключевой ставки, 11% годовых, было установлено на внеочередном заседании ЦБ РФ 26 мая. Шаг снижения составил сразу 3 процентных пункта (п. п.). Ряд финансовых аналитиков предполагают, что в ближайшую пятницу ставка вновь будет снижена. Решительные шаги регулятора пока сказываются на массовом удешевлении депозитов, но не отражаются на стоимости кредитов.

Замедленная реакция

Банк России опубликовал актуальную статистику по банковским ставкам на конец марта (с того времени ключевая снижалась трижды, с 20% годовых). По этим данным, ставки по вкладам до одного года в марте выросли на 12,7 п. п., до 18,6% годовых. По розничным кредитам — на 5 п. п., до 20,1% годовых. Вместе с тем снижение ключевой ставки, начавшееся в апреле, не привело к одновременному снижению ставок по депозитам и кредитам: последние дешевеют в 5–7 раз медленнее. Так, по оценке различных маркетплейсов, за последние 2 недели мая средний потребительский кредит подешевел на 0,23 п. п., депозиты — на 0,44–1,59 п. п.

Сейчас банки столкнулись с периодом окончания трёхмесячных депозитов, открытых в начале марта, когда они привлекали деньги под 22% годовых. Текущие предложения банков уже заметно дешевле. И в результате снижения ключевой условия по депозитам будут ухудшаться дальше.

По данным мониторинга Frank RG, максимальная ставка по депозитам в РФ на начало текущей недели была в банке "Таврический" (15,2% годовых на 365 дней), Абсолют Банке (14% после снижения на 2,5 п. п. за неделю, но при условии заключения договора накопительного страхования жизни) и УБРиР (13,5%). Средняя ставка по депозитам на сумму 100 тыс. рублей, по оценке Frank RG, снизилась до 7,76% годовых на 7 июня с 8,2% годовых на 30 мая. "В первую очередь кредитные организации реагируют на ставки по депозитам и накопительным счетам, а чуть позже — по кредитам, — рассуждает Алексей Балашов, начальник управления обслуживания и привлечения клиентов петербургского филиала Ланта–Банка. — Как правило, в большинстве случаев все изменения происходят не более чем за 1 неделю, это обусловлено тем, что кроме снижения ключевой ставки ещё должен показать реакцию рынок межбанковского кредитования".

"Депозит обычно двигается с ключевой, по розничным кредитам ставка может расти сильнее в периоды стресса, так как растут риски невозвратов на фоне роста безработицы и роста самих ставок, то есть обслуживать кредиты становится сложнее", — говорит Евгений Жорнист, портфельный управляющий УК "Альфа–Капитал". По мнению аналитика, ставки по вкладам реагируют очень быстро, в считаные дни, а иногда и на опережение в ожидании снижения ключевой. "А вот ставки по кредитам реагируют заметно медленнее — это могут быть уже месяцы. И это логично, тут банки преследуют свои финансовые интересы", — резюмирует Жорнист.

"Корреляция между значением ключевой и ставками по банковским продуктам в большей степени видна по срочным вкладам — текущие условия по открываемым депозитам будут ниже ключевой ставки, — рассказывает Иван Ходак, руководитель по развитию продаж департамента розничного бизнеса петербургского филиала ПСБ. — В части кредитов влияет не только ключевая ставка, но и прогнозы по риску заёмщиков".

Инфляция отступает

Ожидаемое снижение ключевой ставки в предстоящую пятницу — на 1–2 п. п., до 9–10% годовых. Условия для такого решения регулятора соблюдены — нулевая инфляция с попытками уйти в дефляционную зону, рекордное укрепление рубля и все ещё дорогой кредит, что затрудняет производственную деятельность и сдерживает потребительский спрос по ссудам. Последующее плановое заседание намечено на 22 июля.

"Инфляционное давление остаётся в пределах контрольных значений, что позволяет Банку России использовать альтернативные аргументы — слабость экономики и низкие темпы кредитования, — говорит Евгений Кошелёв, директор офиса рыночных исследований и стратегии Росбанка. — Снижение должно позитивно сказаться на кредитных ставках и негативно на депозитных ставках: и то и то вполне логично, учитывая индикативную роль ключевой ставки для банков". Как отмечает эксперт, о резком росте кредитования после удешевления условий говорить пока не приходится: ставки заимствования остаются выше начальных отметок текущего года, что сдерживает заёмщика. "Более того, сформировавшийся консенсус о дальнейшем снижении ставки ЦБ РФ может привести заёмщиков к выжидательной стратегии", — говорит он.

ЦБ РФ неоднократно намекал, что в дальнейшем будет опускать ключевую ставку ниже 9% годовых.

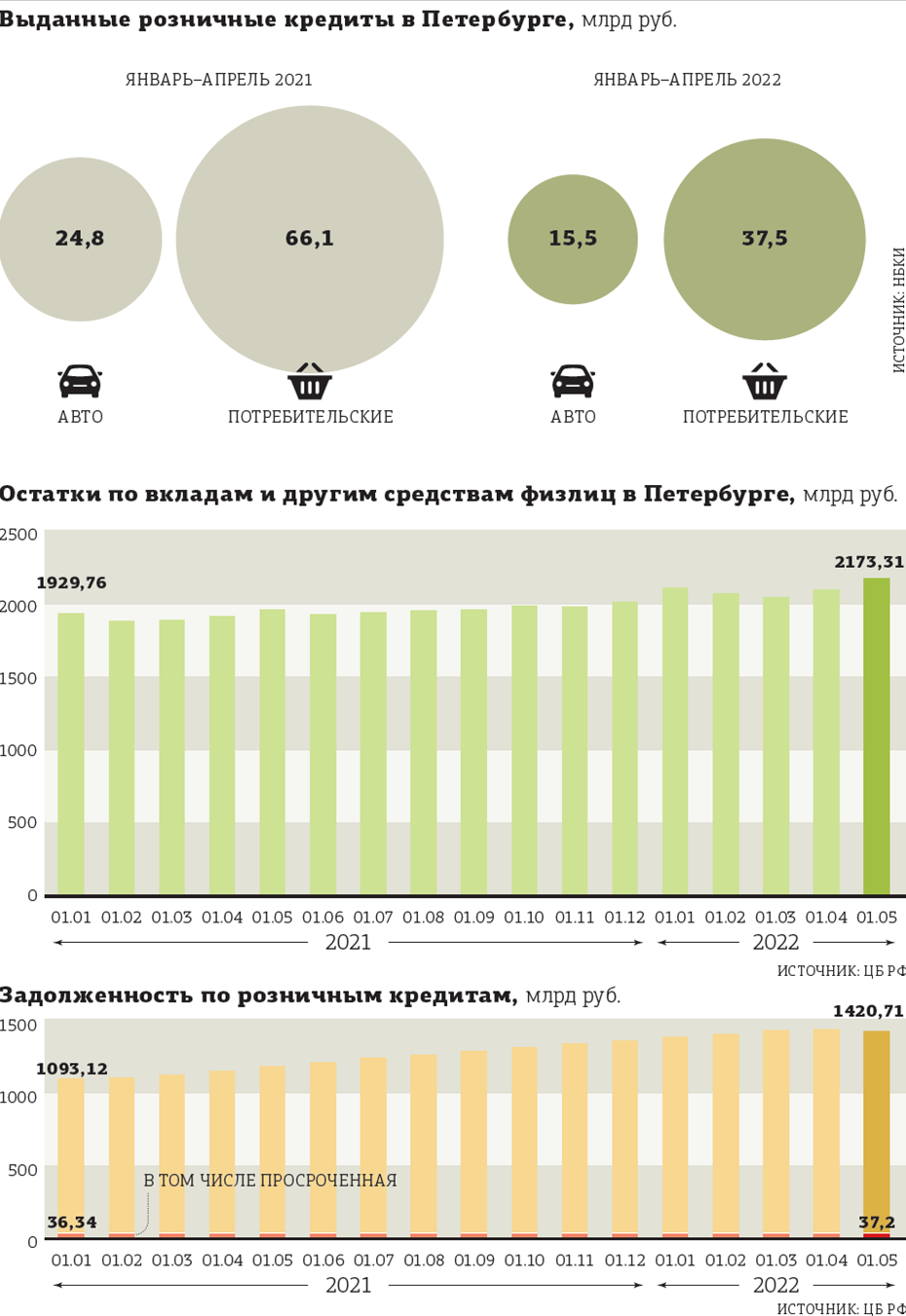

По данным Национального бюро кредитных историй (НБКИ), рынок уже столкнулся с падением кредитования в условиях, когда привлёк дорогие депозиты. В январе–апреле 2022 года потребительское кредитование в Петербурге сократилось на 43%, до 37,5 млрд рублей, тогда как за аналогичный период прошлого года было оформлено ссуд на 66 млрд. Ситуацию осложняет традиционный летний спад спроса на кредиты: как правило, объёмы выдач в сезон отпусков снижаются и восстанавливаются только к осени. Именно к сентябрю, с оговоркой, что ситуация не ухудшится, банкиры ожидают тренд снижения ставок по кредитам.

Вместе с тем кредитные организации добровольно практически никогда не снижают проценты по уже выданным кредитам. "Когда ставки снизились, вкладчик же не пойдёт в банк с просьбой снизить ему проценты по вкладу, — прокомментировали в пресс–службе Азиатско–Тихоокеанского банка. — Вряд ли стоит ожидать, что банк самостоятельно и добровольно откажется от части честной прибыли".

“

Клиенту банка для эффективного использования продуктов необходимо отслеживать новости и наблюдать за трендом по ключевой ставке. В условиях её снижения при скором закрытии вклада не стоит затягивать с открытием нового. При восходящем тренде (как это было в 2021 году) желательно следить за датой очередного заседания ЦБ РФ и, возможно, подождать до его завершения. Заёмщику, напротив, в текущем моменте стоит повременить с кредитами, а при восходящем тренде действовать безотлагательно. При снижении ключевой банк может снизить ставку по кредиту, но стремиться к этому не будет, поскольку при этом будут снижаться его доходы.

Евгений Романов

ведущий аналитик по банковским рейтингам агентства "Эксперт РА"

“

На финансовом рынке нет линейности, изменение цен актива или стоимости денег не может быть пропорциональным. Так, ставки по вкладам более чувствительны к изменению ключевой ставки, а кредитные обычно инертны и идут с временным лагом. Но со временем, без новых шоков, баланс спроса и предложения нормализует и стоимость фондирования. В ближайший месяц средняя максимальная ставка в банках уйдёт в область однозначных процентов, процесс удешевления кредита также ускорится, особенно если под относительно высокий процент не будет достаточного спроса, чтобы банки показывали эффективность своей деятельности.

Михаил Зельцер

эксперт по фондовому рынку "БКС Мир инвестиций"