12:1119 июля 2021

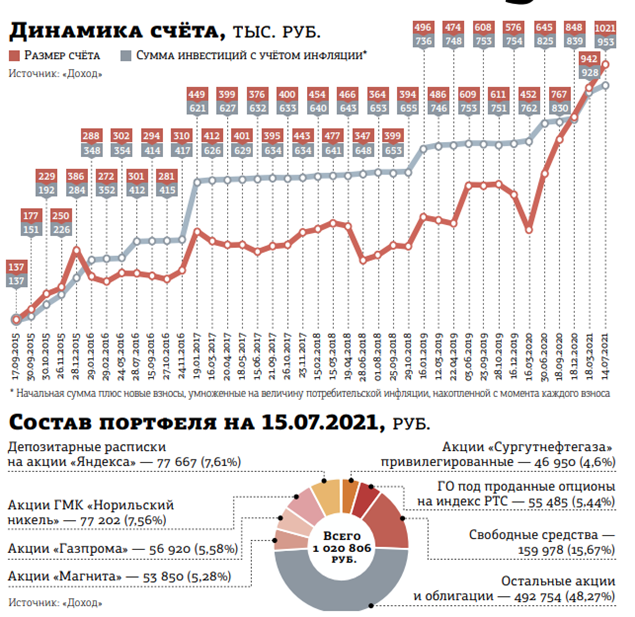

Управляющий Практик заработал за последние 4 месяца 8,4%. Его ИИС вырос на 79 тыс. рублей и превысил 1 млн.

Управляющий индивидуальным инвестиционным счётом (ИИС) под псевдонимом Практик, за которым наблюдает "ДП", 3 с лишним месяца пытался заработать на колебаниях котировок нефти. Но эта деятельность принесла ему убыток. В то же время он не совершил ни одной сделки с акциями, лишь наблюдал за движением котировок и поступлением дивидендов. И получил приличный доход.

Сбор урожая

Основную прибыль Практику с 18 марта принесло увеличение стоимости портфеля ценных бумаг. Из 23 акций, представленных в нём, упали лишь пять, но эти потери были с лихвой перекрыты доходом от роста остальных.

Читайте также:

Финансы

Сезон отчётности добавит интриг финансовым рынкам

Аутсайдером стала АФК "Система", чьи котировки просели на 11%. Впрочем, до этого за год бумага втрое подорожала и в середине марта текущего года как раз находилась вблизи локального максимума. После такого ралли откат на 10–15% выглядит безобидной коррекцией. Другие упавшие акции потеряли от 5 до 8%, причём в основном из–за прошедших дивидендных отсечек. Суммы дивидендов просто вычлись из стоимости бумаг.

Подорожали остальные 18 акций и одна облигация. Вообще, облигационный рынок в последние месяцы корректировался. И график цены ОФЗ серии 52001, которые держит управляющий, тоже клонился вниз. Но этот график на сайте биржи и в торговом терминале строится в процентах от номинала по оси ординат. А сам номинал у ОФЗ–ИН, к которым относится серия 52001, ежедневно индексируется на величину инфляции, взятую с трёхмесячным лагом. И за 4 месяца эта индексация составила примерно 2,5%, что превысило падение цены в процентах номинала (около 1,7%).

Из акций самый впечатляющий рост с середины марта продемонстрировали бумаги "Газпрома" (27%), несмотря на то что на этот же период пришёлся дивидендный гэп размером более 4%, что соответствует величине дивидендов за 2020 год (12,55 рубля на акцию).

В пятёрку лидеров вошли также акции ВТБ (26%), "Сургутнефтегаза" привилегированные и "Северстали" (по 17%) и банка "Санкт–Петербург" (16%).

Общее подорожание портфеля акций, за вычетом убытка от просевших бумаг, составило 58,4 тыс. рублей.

Немалую добавку к этой сумме, 24,3 тыс. рублей, составили дивиденды. На прошедшие 4 месяца как раз пришёлся разгар дивидендного сезона. Из всех акций в портфеле Практика только по "префам" "Сургутнефтегаза" отсечка ещё не прошла, она ожидается 20 июля. А по тем, по которым прошла, управляющий считает дивиденды полученными, несмотря на то что некоторые из этих сумм на ИИС пока не поступили.

Неудачные спекуляции

Подпортили общий результат на этот раз операции с опционами. В середине марта управляющий был впечатлён резкими колебаниями на рынке нефти и рассчитывал, что они некоторое время продолжатся. Чтобы заработать на этом, он купил волатильность, как выражаются опционные трейдеры. То есть построил конструкцию из фьючерсов и опционов, рассчитанную на получение прибыли как от роста, так и от падения котировок (см. "ДП" № 037 от 22.03.2021).

Колебания размером от $1 за баррель Практик собирался ловить с помощью сделок рехеджирования, то есть продажи и покупки фьючерсов. Однако проблема такой тактики заключается в том, что если колебания затухают, то прибыль от спекуляций уменьшается и затраты на покупку опционов отбить не удаётся, не говоря уже о получении прибыли. Так и произошло с котировками нефти: если в конце марта и начале апреля они двигались достаточно энергично, позволяя совершать по несколько сделок рехеджирования в день, то затем колебания стали совсем мелкими, а сделки — редкими. В результате на майском контракте нефти, который экспирировался в конце апреля, Практик потерял 16,3 тыс. рублей. Следующий контракт, в котором он построил такую же конструкцию из фьючерсов и опционов, оказался поволатильнее.

Особенно порадовал управляющего провал фьючерсов на Brent с $70 до $65 за баррель, а затем отскок обратно, случившиеся во второй половине месяца. Но и это не позволило выйти в прибыль: второй месяц Практик также закрыл с убытком по нефтяным спекуляциям в 1,8 тыс. рублей.

И только в июне удалось заработать на такой тактике более 8 тыс. рублей благодаря мощному росту нефти более чем на 10% за месяц. Итоговый минус от спекуляций с нефтяными контрактами составил 10 тыс. рублей. Управляющий решил пока завязать с покупкой волатильности.

Продажа опционов на индекс РТС на этот раз также принесла убыток из–за того, что к середине июня индекс РТС вышел за пределы прибыльного диапазона: он превысил 1660 пунктов, а Практик в марте продал опционы колл со страйком (ценой исполнения) 160 тыс. пунктов, что соответствует значению индекса 1600. Убыток от исполнения проданных коллов превысил премию от их продажи на 13,8 тыс. рублей. Впрочем, благодаря прибыли от проданных путов со страйком 130 тыс., которые принесли 11,5 тыс., общий убыток сократился до 2,3 тыс. рублей. Это значительно меньше прибыли, заработанной на продаже волатильности в первом квартале текущего года (14,4 тыс. рублей). Так что управляющий решил продолжить подобные операции.

Опрошенные "ДП" эксперты ожидают некоторой волатильности на рынке нефти, связанной прежде всего с неопределённостью вокруг соглашения ОПЕК+ о сокращении добычи. Но слишком сильных колебаний котировок, по их оценкам, это вызвать не должно. А динамика курса доллара по отношению к рублю и индекса РТС в последнее время ещё более сдержанная, чем у нефти. Поэтому Практик рассчитывает, что его сделки по продаже волатильности принесут прибыль, несмотря на то что впереди традиционно считающийся нервным август.

Сразу после экспирации июньских фьючерсов и опционов на индекс РТС, 17 июня, управляющий продал сентябрьские контракты. На этот раз он выбрал диапазон 1500–1750 пунктов по индексу. Три опциона колл со страйком 175 тыс. пунктов были проданы по средней цене 2900 пунктов, а путы со страйком 150 тыс. в таком же количестве — по 2670. К середине июля эти контракты уже потеряли часть своей стоимости, что принесло управляющему прибыль в размере 9 тыс. рублей. Если индекс останется в обозначенном диапазоне, то ИИС пополнится ещё на 10,7 тыс. Самый большой риск для построенной конструкции представляет собой вероятный обвал индекса ниже 1500 пунктов, ведь в таком случае просядет и портфель акций. Но эту ситуацию, если она возникнет, управляющий планирует использовать для пополнения счёта свежими деньгами и покупки подешевевших бумаг.

“

Цены на нефть будут зависеть от того, удастся ли членам картеля ОПЕК+ договориться о темпах увеличения добычи углеводородов. Мы полагаем, что компромисс будет достигнут и цены на нефть будут колебаться в коридоре $75–80 за баррель. Это окажет поддержку рублю, равно как и ожидаемое повышение ключевой ставки в России. В результате курс может быть в коридоре 73,5–74,5 рубля за доллар. Российские биржевые индексы могут вырасти на 2–3% до конца лета.

Сергей Суверов

инвестиционный стратег УК "Арикапитал"

“

Август традиционно воспринимается как месяц повышенных рисков на фоне снижения ликвидности. В этом году эти риски могут резонировать с активным распространением дельта–штамма COVID–19 и ожиданиями ужесточения монетарной политики ФРС США. Разногласия в ОПЕК+ тоже тревожат рынки. Ожидаю роста волатильности по ключевым для российской экономики активам. Курс доллара в рамках базового сценария будет колебаться в диапазоне 73–77 рублей с тяготением к верхнему пределу. Смесь Brent, вероятно, продолжит рост к $80 за баррель (при сохранении договорённостей ОПЕК+). Индекс РТС может перейти в диапазон 1500–1700.

Александр Егоров

независимый аналитик