Каждая десятая квартира приобретается с использованием механизмов господдержки, наиболее распространенными из них являются семейная ипотека и материнский капитал.

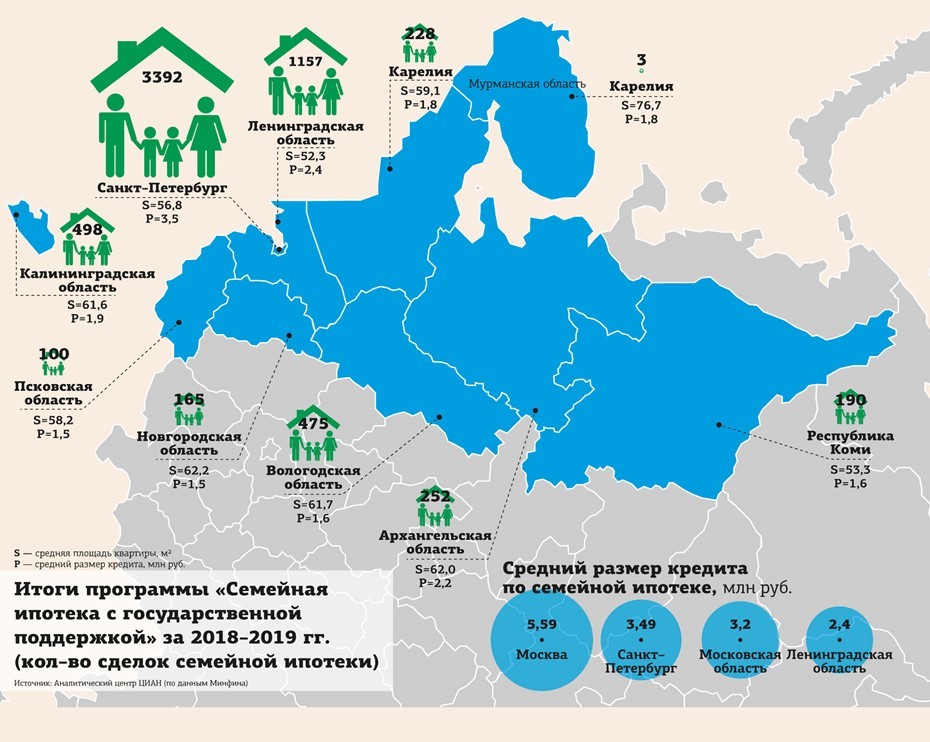

Больше всего покупок по программе "Семейная ипотека" в 2018–2019 годах было зарегистрировано в Московской области (5,8 тыс.), Москве (4,4 тыс.), Петербурге (3,4 тыс.).

"Сделки с использованием материнского капитала проводятся чаще, нередко покупатели приобретают квартиру не для улучшения жилищных условий, а ради реализации имеющегося сертификата на маткапитал", — говорит Виктория Левина, начальник отдела продаж компании "ЮИТ Санкт–Петербург". При этом доля сделок, когда маткапитал напрямую перечисляется застройщику, не превышает 3–5%, уточняют эксперты.

"В прошлом году доля клиентов, воспользовавшихся ипотечными программами с господдержкой, выросла с 3 до 11%. Из них с материнским капиталом в качестве первого взноса — 5–6%, что на 3% больше, чем до появления программы с господдержкой", — говорит Юрий Никитчук, начальник управления клиентских программ и ипотеки ГК "ПИК".

Доля заемщиков, использующих маткапитал в качестве первоначального взноса, находится на уровне 5–15% (в зависимости от региона РФ), подсчитали в ГК "ПСК". "В Петербурге это ориентировочно каждая десятая сделка. После объявленной президентом реформы системы поддержки семей и увеличения выплат интерес к покупке жилья с помощью средств маткапитала значительно вырастет. Семьи с детьми способны сгенерировать дополнительный спрос, так что этот сегмент, скорее всего, вырастет на 10–15%. Основной приток льготных заемщиков придется на масс–маркет, эконом– и комфорткласс, в меньшей степени — на бизнес, что соотносится с текущей востребованностью маткапитала в различных классах жилья", — рассказывает Ирина Тютрина, руководитель отдела ипотечного кредитования ГК "ПСК".

В КВС доля кредитных сделок с различными видами субсидий, включая материнский семейный капитал и военную ипотеку, составляет 8% всего объема продаж и 15% всех ипотечных сделок. "С участием маткапитала приобретается около 4% всех квартир, но по этой цифре нельзя судить о востребованности этого инструмента. Мы как застройщик можем посчитать только те сделки, где маткапитал используется в качестве первого взноса, но гораздо чаще семьи направляют его на досрочное погашение ипотеки — это ускоряет процесс документального оформления новой квартиры", — констатирует Марианна Ивлева, руководитель отдела маркетинга ГК "КВС".

Процедурные сложности

Однако если первый взнос состоит только из маткапитала, то банк будет рассматривать заемщика, не имеющего собственных средств, с особым вниманием. Нередко отсутствие собственных средств заемщика в сделке приводит к удорожанию кредита.

Кроме того, есть еще и банальная сложность процедуры одновременного оформления прав на выплату материнского капитала и ипотечного кредита. "Нужно оформить и предоставить и сам сертификат, и выписку из Пенсионного фонда об остатке средств материнского капитала, также ПФР рекомендует заранее согласовать с ним приобретаемую недвижимость — для уверенности, что такое жилье соответствует требованиям программы и в будущем не возникнет проблем с перечислением суммы маткапитала", — объясняет Виктория Левина. Таким образом, сделка затягивается, а застройщик чаще всего не настроен ждать дольше отведенного на проведение ипотечной сделки времени: цены вокруг растут, соседние квартиры продаются… Понятно, что в такой ситуации клиент, чтобы не упустить выгодный вариант, постарается профинансировать первый взнос из собственных средств, а потом уже в нормальном темпе, ничем не рискуя, будет оформлять все необходимые документы.

"К сожалению, госпрограмма семейной ипотеки не затрагивает сделки, заключаемые по предварительному договору купли–продажи. Иными словами, семья, которая приобрела квартиру в доме, введенном в эксплуатацию, но еще не оформленном застройщиком в собственность, не сможет воспользоваться этой льготой. Дело в том, что даже после оформления права собственности при попытке рефинансировать кредит семья в большинстве банков получает отказ. Потому что в кредитном договоре прописан предварительный договор купли–продажи, а его нет в условиях государственной программы", — сожалеет Максим Разуменко, руководитель группы ипотеки отдела недвижимости компании "Строительный трест".

"Основное преимущество семейной ипотеки — это низкая процентная ставка. При этом размер минимального первоначального взноса составляет 20%, а программу нельзя использовать при покупке жилья по предварительному договору", — соглашается Надежда Калашникова, директор по развитию компании "Л1".

Бонус за малус

Программы господдержки, безусловно, позитивно влияют на спрос. "Это эффективная мера помощи семьям, стремящимся улучшить жилищные условия. Однако государством предъявляются определенные требования на управление квартирой, купленной с использованием материнского капитала. Одно из основных — нужно указывать доли всех членов семьи, включая ребенка, при регистрации собственности. Поэтому родители перед покупкой должны оформить соответствующее обязательство, заверенное нотариусом. Если семья потом решит продать такую квартиру, для этого потребуется согласие органов опеки и попечительства", — говорит Юлия Мошкова, руководитель отдела ипотечного кредитования ЦРП "Петербургская недвижимость".

Материнский капитал часто используют для досрочного погашения существующего ипотечного кредита. "Думаю, что с распространением программы материнского капитала на первенца фактическая доля сделок с маткапиталом увеличится: вряд ли кто–то не воспользуется предоставленной возможностью получить от государства подарок почти в полмиллиона", — полагает Виктория Левина.

Льготы на покупку жилья всегда будут пользоваться спросом. "Новые условия выплат за рождение ребенка обеспечат стабильный, но не ажиотажный спрос. В 2020–2021 годах мы увидим реакцию общества на эти меры. И эта самая реакция станет оценкой эффективности принятых мер. В финансовых кругах есть мнение, что для нового правительства одной из приоритетных задач является повышение эффективности расходования бюджетных средств. Иными словами, если государство дает деньги, то отдача от этого процесса в социальном и экономическом аспектах должна быть очевидной. Поэтому не удивлюсь, если через год–полтора при отсутствии явных изменений власти анонсируют новые, еще более выгодные условия", — предполагает Ирина Тютрина.

Квадраты и деньги

По подсчетам ЦИАН, средняя площадь приобретаемой квартиры по программе "Семейная ипотека" составила 60,8 м2 — это двухкомнатное жилье классической планировки либо трехкомнатное жилье евроформата (с объединенной кухней–гостиной).

При этом средний размер займа по льготной ипотеке в 2018–2019 годах составил 2,5 млн рублей против 2,15 млн в среднем по всему рынку ипотечного жилищного кредитования. Наибольший средний заем по семейной ипотеке зафиксирован в Москве (5,59 млн рублей), Санкт–Петербурге (3,49 млн), Московской области (3,2 млн).

"Покупатели выбирают квартиры площадью в среднем около 50 м2. Что касается нововведений, принятых в начале 2020 года, то я считаю, что они положительно повлияют на рынок недвижимости. Выплата маткапитала за первого ребенка и увеличение суммы за второго до 616 тыс. рублей могут привести к росту количества сделок с господдержкой", — надеется Елена Валуева, директор по маркетингу компании Mirland Development Corporation.

"В среднем площадь квартиры, приобретенной с участием маткапитала, составляет 60 м2. А сумма кредита при таких покупках — в среднем 3,6–4,2 млн рублей. Хотя не редкость и приобретение больших трехкомнатных квартир с участием маткапитала при ипотеке 10 млн рублей", — подсчитал Роман Строилов, директор по развитию, партнер маркетплейса недвижимости "М2Маркет".

"Средняя площадь квартиры составляет 56–60 м2. В основном это двухкомнатные квартиры", — рассказывает руководитель отдела продаж строительно–инвестиционного холдинга "Аквилон Инвест" Марианна Устинова. В "Балтийской жемчужине" средняя площадь квартиры, приобретаемой по программе "Семейная ипотека", составляет 65 м2.

“

Для многих покупателей квартир в массовом сегменте материнский капитал был и остается прекрасным инструментом для улучшения жилищных условий. Новые реалии, в которых семьям и за первого ребенка будут давать 466 тыс. рублей, простимулируют первичный рынок эконом– и комфорткласса. Однако эта мера в минимальной степени будет востребована в более высоких сегментах жилья. На рынке элитной недвижимости материнский капитал никак не стимулирует к покупке квартиры, так как его сумма не является значимой при среднем бюджете сделки 50 млн рублей.

Оксана Кравцова

генеральный директор ГК "Еврострой"

“

В структуре наших продаж доля сделок с использованием программ семейной ипотеки составляет не более 10%, но постепенно растет. У девелоперов не может быть полной статистики по ее использованию. К примеру, семья приобретает квартиру в ипотеку по ставке 9% годовых, спустя некоторое время у них рождается второй ребенок, и они обращаются в банк, чтобы рефинансировать свою ипотеку уже на условиях семейной. Девелопер этих действий не видит. Равно как у нас нет статистики по использованию маткапитала для погашения ипотечного кредита. Мы можем зафиксировать уменьшение первоначального взноса на сумму маткапитала при покупке квартиры в ипотеку. Доля таких сделок еще ниже, чем по семейной ипотеке.

Ирина Соловьева

коммерческий директор Санкт–Петербургского территориального управления группы "Эталон"

“

Популярность программы будет расти. Этому способствует снижение ставок по семейной ипотеке. Также растет число детей, рожденных после 2018 года, поэтому становится все больше семей, которые могут воспользоваться программой. Кроме того, с ноября льготную ипотеку может взять семья даже с одним ребенком, если у него есть инвалидность, при этом он может быть и старше 2018 года рождения. Минимальная сумма первоначального взноса для семейной ипотеки установлена на уровне 20%. Расширить возможности покупателей и увеличить количество сделок по программе могло бы снижение первоначального взноса до 10–15%.

Юлия Ружицкая

директор по продажам "Главстрой Санкт–Петербург"