За полгода банки заработали 770 млрд рублей — в 2 раза больше, чем годом ранее. Кроме сокращения резервов кредитные организации нарастили объемы бизнеса.

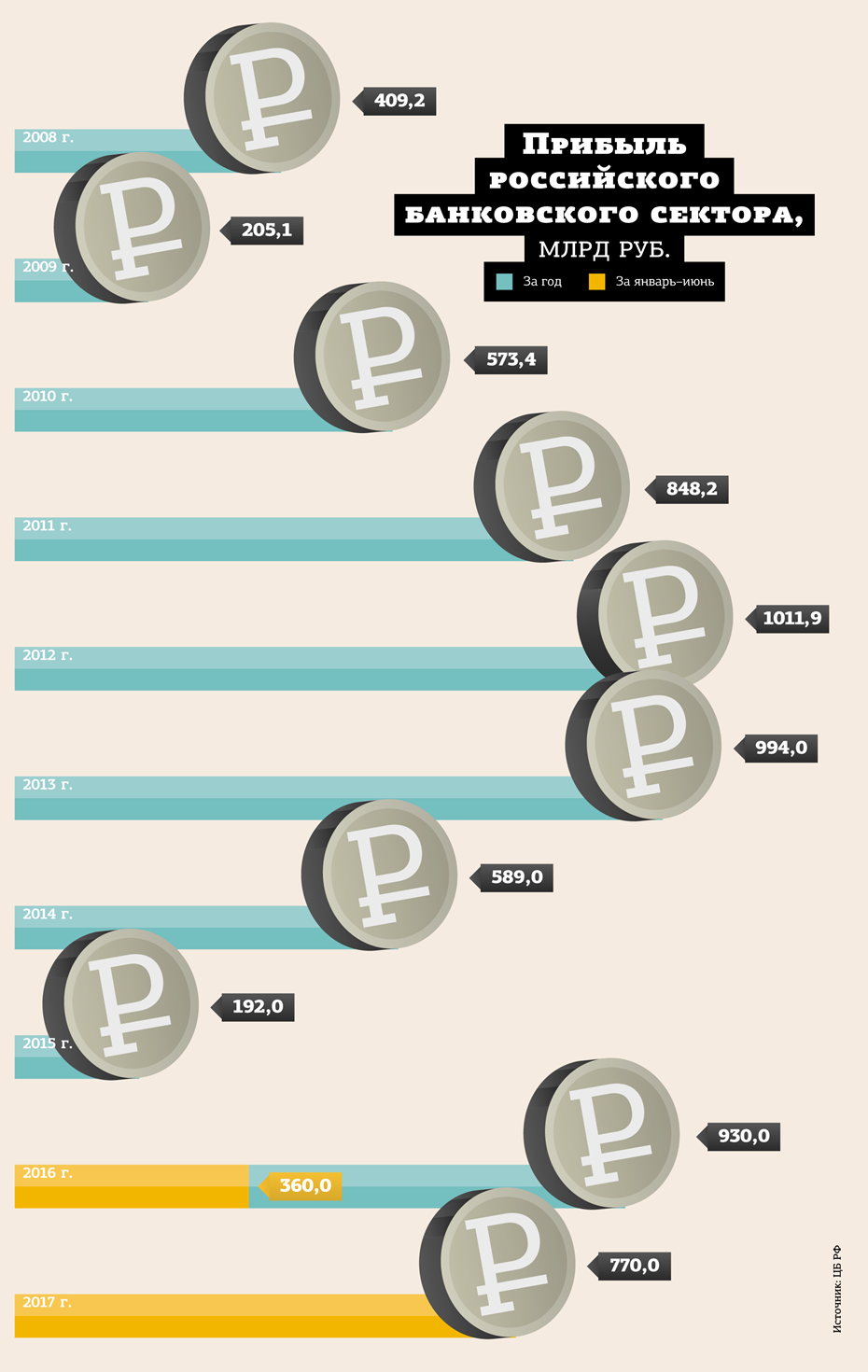

За первые полгода российские банки, по данным Центрального банка РФ (ЦБ РФ), показали рекордную за всю историю финсектора прибыль — 770 млрд рублей. Для сравнения: за весь 2016 год банки заработали 930 млрд рублей, что было почти в 5 раз больше, чем в 2015 году (см. график).

Показать такой финансовый результат банкам удалось за счет сокращения затрат на формирование резервов: в январе–июне 2017 года они направили на них менее 300 млрд рублей — почти на четверть меньше, чем в 2016 году. Сокращение резервов связано с тем, что банки активно чистили свои кредитные портфели от плохих долгов, а новые выдачи в этом году наращивали медленно. Так, совокупный портфель розничных кредитов российских банков за первое полугодие 2017 года вырос на 4%, а корпоративных — лишь на 1%.

Подправить капитал

За 2017 год, по прогнозам Банка России, совокупный финансовый результат банков может превысить 1,3 трлн рублей. Большая часть этих денег может быть направлена в капитал банков, что улучшит его качество, рассчитывает мегарегулятор.

За последние 2 года, как отмечала глава ЦБ РФ Эльвира Набиуллина в ходе Международного банковского конгресса, у 65% банков, у которых были отозваны лицензии, был выявлен отрицательный капитал, в 58% случаев была завышена стоимость активов.

Активы банков за первые 5 месяцев 2017 года увеличились на 1,6%, портфель ценных бумаг — на 1,7%, причем в основном за счет роста на 2% вложений в долговые бумаги, которые в целом надежнее акций и деривативов. "При этом рентабельность активов банков возросла до 1,7% на июнь 2017 года по сравнению с 0,8% на июнь 2016 года, — комментирует ведущий аналитик ГК TeleTrade Марк Гойхман. — Также выросла рентабельность капитала банков — до 14,3% против 6% за тот же период 2016 года".

Таким образом, именно повышение объемов бизнеса и общей прибыльности операций обеспечило увеличение прибыли и сохранение данной тенденции на перспективу, считает аналитик. Также серьезным фактором роста прибыли стало уменьшение резервов на потери на 25% по сравнению с прошлым годом. Даже при том, что с начала года резервы на потери банков выросли на 4,4% из–за роста просроченной задолженности по кредитам на 4,7%.

Нагнать объемы

Петербургские банки нарастили прибыль, но темпы прироста не у всех игроков оказались такими же, как по стране. Северо–Западный Сбербанк на 1 июля 2017 года заработал прибыль 27 млрд рублей без учета новых присоединенных территорий (четыре региона) против 23,1 млрд рублей за первые 6 месяцев 2016 года.

Банку "Санкт–Петербург" удалось за январь–июнь 2017 года заработать в 2,5 раза больше, чем год назад. По российским стандартам бухгалтерской отчетности (РСБУ) его прибыль составила 3,2 млрд рублей против 1,3 млрд рублей годом ранее. Это стало лучшим финансовым показателем банка с первого полугодия 2011 года. Банк существенно увеличил чистый доход от операций на финансовых рынках: за отчетный период он составил 4,1 млрд рублей, что на 80% больше по сравнению с результатом за первое полугодие 2016 года. Вторым основным фактором роста прибыли стало уменьшение отчислений в резервы в первом полугодии 2017 года по сравнению с первым полугодием 2016 года.

ВТБ24 в Петербурге за первые 6 месяцев 2017 года заработал 4,5 млрд рублей, что только на 29% больше, чем в первом полугодии 2016 года. Хотя эта прибыль стала также рекордной для филиала. Увеличить финансовый результат банку удалось за счет наращивания потребительского и ипотечного кредитования, а также дистанционных каналов обслуживания и благодаря сокращению операционных и процентных расходов, прокомментировал старший вице–президент, управляющий филиалом ВТБ24 в Петербурге Михаил Иоффе. За отчетный период ВТБ24 в Петербурге выдал потребительских кредитов на 17,1 млрд рублей — на 25% больше, чем за аналогичный период прошлого года.

По итогам всего 2017 года ВТБ24 в Петербурге рассчитывает существенно превысить прошлогодний финансовый результат, который составил 8,2 млрд рублей.

“

Удешевление фондирования привело к восстановлению маржинальности банковского бизнеса. Благодаря сокращению активов, взвешенных по уровню риска и капитализации прибыли, улучшается динамика показателя достаточности капитала, что говорит об укреплении банковской системы в целом. В то же время говорить о полной нормализации пока не приходится: удельный вес просроченной задолженности по всем кредитным портфелям по итогам полугодия составляет 5,4% — это на 5,2% больше, чем на начало 2017 года. Однако и здесь наметился перелом после того, как в начале года банки лучше отразили необслуживаемые кредиты.

Станислав Вернер

глава департамента Private Solutions Singapore Castle Family office

“

Более низкая ключевая ставка позволяет банкам идти на рефинансирование ранее выданных предприятиям кредитов, что позволяет их снова начать обслуживать тем, у кого ранее возникали проблемы. В свою очередь, банки распускают сформированные ранее резервы и зарабатывают больший процентный доход. Нестабильные банки, имеющие критически высокий уровень кредитов связанным сторонам, лишаются лицензий и бизнеса, активы распродаются, и структура капитала банковской отрасли приобретает классический вид, где учитываются только реальные ликвидные активы, а результаты манипуляций отчетностью — малозначимы.

Дмитрий Кумановский

начальник аналитического отдела ИК ЛМС