Потеряв деньги на укреплении курса рубля летом и в начале осени, управляющий индивидуальным инвестиционным счетом продолжает делать ставку на ослабление российской валюты в конце года.

Расчет на ослабление рубля после парламентских выборов в России, прошедших 18 сентября, был в начале осени достаточно популярной идеей. Управляющий под псевдонимом Практик, за действиями которого наблюдает рубрика "Доход", поддержал эту идею, сделав ставку на рост курса доллара по отношению к рублю. Однако расчет не оправдался: доллар подешевел за месяц после выборов примерно на 3 рубля. Соответственно, декабрьские фьючерсы на доллар, которые купил управляющий, подешевели более чем на 3 тыс. рублей каждый. Один фьючерс соответствует $1000, но в цене фьючерсов есть еще временная премия, которая сокращается по мере приближения к дате экспирации (погашения) срочного контракта.

Убытки копятся

В итоге 18 фьючерсов принесли практику убыток в размере 57 тыс. рублей, но большая часть этого убытка была компенсирована прибылью по проданным октябрьским опционам call на доллар и по позиции из фьючерсов и опционов на индекс РТС. Профили доходности этих позиций можно посмотреть в рубрике "Доход" за 19 сентября или на сайте dp.ru.

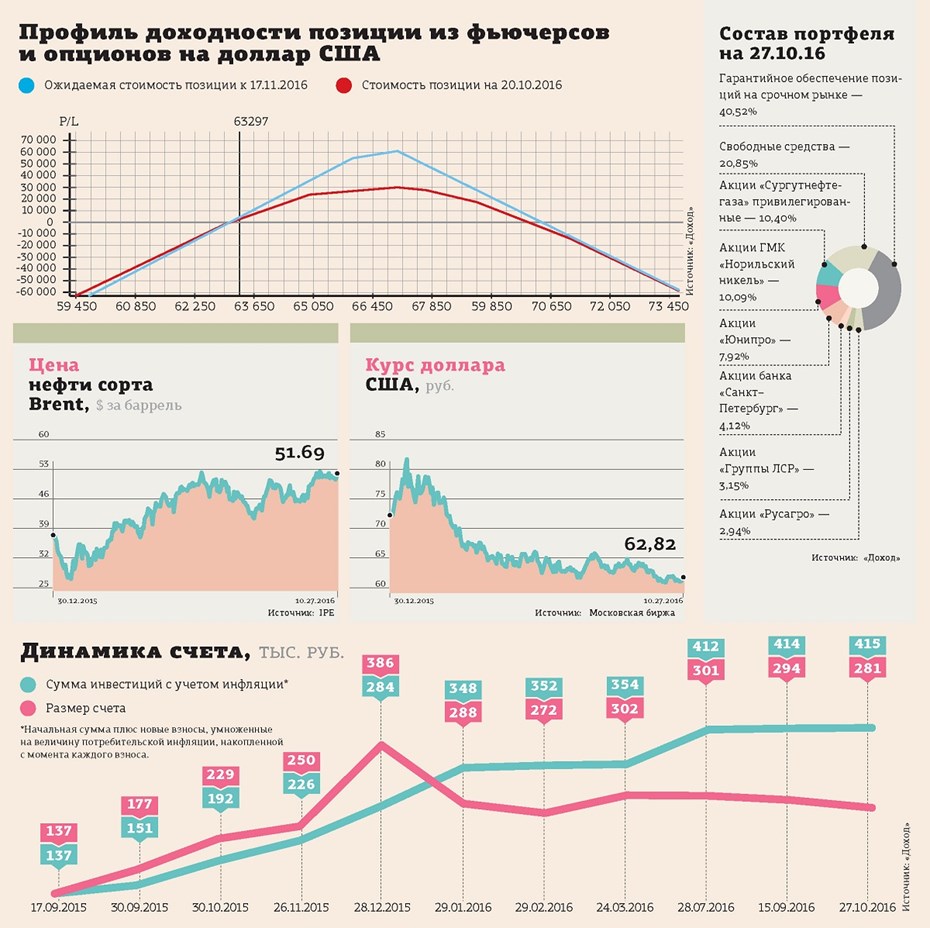

Тем не менее потери управляющего от игры против рубля на 20 октября, дату экспирации октябрьских опционов, были ощутимыми — 22 тыс. рублей. Фьючерсы на доллар, истекающие в середине декабря, в портфеле управляющего остались. И сразу после истечения октябрьских опционов на доллар США Практик продал ноябрьские: 12 коллов со страйком (ценой исполнения) 66 тыс. рублей по цене 240 рублей и 24 колла со страйком 67 тыс. по 150 рублей. Эти сделки принесут прибыль в сумме около 6,5 тыс. рублей, если цена фьючерсов на доллар к 17 ноября не поднимется выше 66 тыс. и 67 тыс. соответственно. А если доллар продолжит падение — компенсируют часть убытка от этого снижения. Профиль доходности позиции см. на рисунке.

Сезонный фактор

Основная причина для сохранения ставки на рост курса доллара осталась той же, что и месяц назад. Это уверенность в том, что к концу года произойдет традиционное сезонное ослабление рубля. Это нужно компаниям–экспортерам для улучшения финансовых показателей и нужно должникам по внешним займам. Согласно данным Банка России, в ноябре 2016 года российские заемщики должны погасить долги на сумму около $7 млрд, а в декабре — около $15,5 млрд, это максимальная сумма за год.

Кроме того, сохраняются проблемы с исполнением федерального бюджета, его дефицит, как ожидается, превысит в текущем году 3 трлн рублей. Не секрет, что чем ниже курс рубля, тем больше бюджет получает доходов, в то время как расходы почти не меняются.

В конце сентября и в первой половине октября эти факторы не сработали, потому что произошел резкий скачок мировых цен на нефть. Черное золото подорожало более чем на 10%, с $46 до $52 за баррель сорта Brent, из–за обещаний нефтедобывающих стран сократить добычу. Но эти обещания, скорее всего, не будут выполнены. Во всяком случае, представители Ливии, Нигерии и Ирака уже дали понять, что не планируют ограничивать добычу. Вполне возможно, что список отступников еще пополнится до 30 ноября, когда должно быть заключено соглашение о сокращении добычи. А страны, которые в итоге подпишут обязательства сократить добычу, совсем не обязательно будут их исполнять. Во всяком случае, в истории нефтяного картеля ОПЕК периоды соблюдения собственных квот на добычу гораздо менее продолжительны, чем периоды их нарушения.

Опираясь на эти соображения, Практик продал имевшиеся в его портфеле декабрьские фьючерсы на индекс РТС, часть акций ГМК "Норильский никель" и акции МТС, увеличив долю свободных средств. Если рост цены нефти продолжится и вслед за этим начнут расти рубль и индекс РТС, он купит фьючерсы на индекс снова.

За неделю после 20 октября некоторый подъем курса доллара уже произошел, и построенная управляющим позиция принесла прибыль 9 тыс. рублей. Убыток с 19 сентября сократился, таким образом, до 13 тыс. рублей.

“

Исходя из динамики цен на нефть и существенного сокращения оттока капитала, текущие уровни курса рубля близки к фундаментально обоснованным, то есть говорить о том, что рубль сейчас переоценен, нельзя. Но ряд факторов может способствовать коррекции курса к концу года до 65–67 рублей за доллар. В декабре традиционно наблюдается большой приток рублей в финансовую систему со стороны бюджета, что будет оказывать давление на курс рубля. На это будет накладываться повышение ставок ФРС в декабре, которое может негативно сказаться на нефтяных ценах и спровоцировать некоторый отток капитала с развивающихся рынков.

Егор Сусин

главный эксперт Центра экономического прогнозирования Газпромбанка

“

Нефть находится в зоне неопределенности на фоне неясности, будут ли приняты решения относительно контроля мировой добычи нефти в конце ноября. ФРС, скорее всего, повысит ставки до конца года. Банк России не станет менять ключевую ставку. По этим причинам вероятность достижения долларом США уровня 68–70 рублей до конца года выше, чем снижения к 60. Сдерживающим ослабление рубля фактором является интерес к российским облигациям на фоне околонулевой доходности в развитых экономиках. Вероятно, диапазон колебаний рубля окажется сдержанным: 60–65 рублей за доллар.

Александр Егоров

аналитик ГК TeleTrade