Цена китайского юаня на Московской бирже взлетела 4 сентября на 5%. Это движение сократило одну из диспропорций, которых на российском валютном рынке ещё немало. Некоторые из них позволяют хорошо заработать с невысоким риском.

В ходе торгов в прошлую среду цена юаня расчётами "завтра" достигала 12,9 рубля. Это максимум с апреля текущего года. Однако к вечеру произошла коррекция до 12,69, а в четверг котировки опустились до 12,5. В июне биржевая стоимость единицы китайской валюты падала ниже 11 рублей.

Юани поделились на "грязные" и "чистые"

Локальный всплеск биржевой цены на юани участники рынка однозначно связывают с фрагментацией российского валютного рынка, из–за которой время от времени возникает дефицит той или иной валюты в одном из сегментов. "Я думаю, кто–то из крупных игроков должен был расплатиться в юанях, а у него их не было на счету, — предполагает основатель сообщества Angry Bonds Дмитрий Адамидов. — Поэтому он “пропылесосил” весь рынок, который достаточно тонкий, и ставки по овернайту оказались в космосе. Такое бывает". Крупным потребителем юаневой ликвидности могла стать, например, "Роснефть". Во вторник, 3 сентября, нефтяная компания разместила биржевые облигации серии 004Р–02 на 15 млрд юаней.

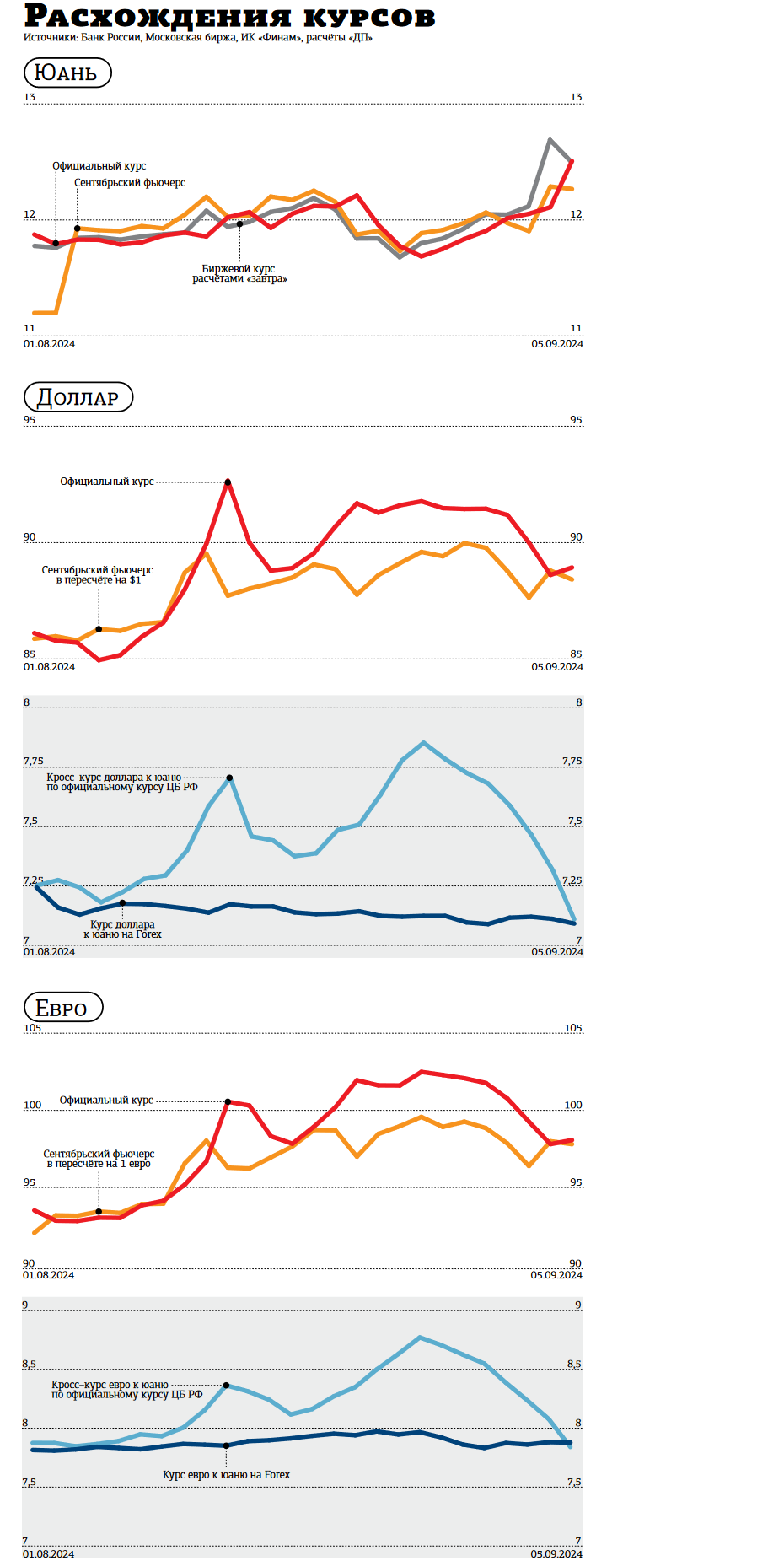

Между тем в течение долгого времени китайская валюта на Московской бирже оставалась недооценённой. Об этом можно судить по кросс–курсам юаня к доллару США и евро, посчитанным по официальным курсам ЦБ РФ этих валют к рублю. Они в последние недели были существенно ниже, чем курсы юаня к этим же валютам на Forex. И только в конце прошлой недели эта недооценка стала быстро сокращаться.

"Это следствие ограничений на движение капиталов, которые возникли ввиду опасений китайских банков вторичных санкций, — объяснил Дмитрий Адамидов. — Они не берут “русские” (“грязные”) юани, а сделать их “чистыми” можно только в ограниченном объёме. Минфин же, банки и корпорации ранее набрали прилично юаней и теперь, видимо, продают, а покупателей достаточно нет. Поэтому и получился перекос".

Экономист Константин Церазов, бывший старший вице–президент банка "Открытие", подтверждает: "После июньских санкций США против Московской биржи и её инфраструктуры рынок юаней в РФ разделился на “токсичный” биржевой и “белый” внебиржевой. Вследствие определённых проблем с использованием юаней, прошедших через биржу, их курс на этой площадке в последние недели находился заметно ниже межбанковского. Однако опережающий рост юаня на Мосбирже относительно юаня на межбанке может указывать на то, что появилась возможность арбитража между этими рынками, вследствие чего курсы на них значительно выровнялись". Недооценку юаня по отношению к доллару и евро в России эксперт объясняет тем, что ЦБ РФ устанавливает официальный курс юаня к рублю по результатам торгов на Московской бирже, где юань в последние недели стоил заметно дешевле, чем на межбанке. Соответственно, низкий официальный курс юаня к рублю искажает и расчётные курсы юаня к доллару и евро.

"Резкий взлёт курса юаня в среду, 4 сентября, произошёл на фоне сообщений министерства финансов РФ об увеличении в 7 раз покупок золота и валюты в сентябре 2024 года и начале октября в рамках бюджетного правила, — дополняет картину аналитик Freedom Finance Global Владимир Чернов. — Так как Банк России “зеркалирует” эти операции, то уже с 6 сентября на ближайший месяц он сократит продажи китайских юаней до 200 млн рублей, то есть в 36,5 раза по сравнению с прежним месяцем".

"После введения OFAC 12 июня американских санкций на НКЦ (Национальный клиринговый центр, расчётная организация Московской биржи. — Ред.) по торговле долларом и евро из–за угроз вторичных санкций уже на юань к началу августа основные китайские банки практически прекратили операции с НКЦ, — рассказывает председатель Национального союза частных трейдеров и инвесторов на финансовых рынках Илья Коровин. — Для расчётов по юаню на Мосбирже фактически остались только счета в НРД (Национальный расчётный депозитарий). Всё это привело к сильной диспропорции спроса и предложения на юань — рубль на бирже и на межбанковском рынке, а также нарушению арбитражных связей между этими рынками. В итоге начиная с августа обязательные продажи юаня на Московской бирже (при сохранении спроса на юань на межбанке) стали приводить к тому, что биржевой курс юаня к рублю стал сильно снижаться относительно межбанковского курса. Отрыв к концу августа достиг феноменальных 10%. Соответственно, официальный курс юаня к рублю, определяемый ЦБ по–прежнему на биржевых торгах, стал сильно ниже официальных курсов доллара и евро, которые с 13 июня определяются на межбанке, относительно их соотношения на мировом валютном рынке".

Что касается резкого роста биржевого курса юаня 4 сентября, Илья Коровин считает, что можно назвать сразу несколько возможных факторов — от анонсированного ЦБ РФ резкого сокращения биржевой продажи валюты и предстоящих погашений юаневых облигаций до частичного восстановления канала арбитражных потоков между Московской биржей и межбанком. "Но так или иначе все они привели к резкому дефициту юаней на биржевых торгах, — констатирует он. — Стоимость валютных свопов овернайт 4 сентября достигла 300% годовых, что также может свидетельствовать о нежелании участников рынка держать позицию в юанях и желании перевешивать эти риски на ЦБ, опасаясь окончательного введения вторичных санкций на юань и на НКЦ, и на НРД. Очень похожая ситуация была осенью 2022–го на долларе и евро, когда свопы также взлетали до 350% годовых из–за опасений санкций на НКЦ по этим валютам. Как быстро нормализуется ситуация, предсказать сложно, но пока эти рыночные неэффективности сохраняются, они дают возможности для дополнительного заработка, в том числе и частным трейдерам и инвесторам (особенно участникам срочного рынка и арбитражёрам)".

"Чуть больше чем за неделю курс юаня вырос на 10,5%. Это очень много, притом что фундаментальные факторы по рублю и юаню особо не изменились, — подчёркивает аналитик ФГ “Финам” Александр Потавин. — В результате 10%–ный дисконт биржевого расчётного курса юаня к глобальному курсу USD / CNY не только был полностью нивелирован, но и перешёл в небольшую премию".

По словам Потавина, о дефиците юаней участники российского валютного рынка заговорили ещё в начале 2024 года, поскольку профицит торговли с Китаем постоянно сокращался, а юани расходовались не только на закупку товаров в Китае, но и на внешнюю торговлю с другими странами. "Объёмы операций с валютными свопами (операция по покупке валюты у ЦБ с обязательной продажей обратно) в августе выросли более чем в 10 раз по отношению к началу года, — указывает он. — Чем выше дефицит валюты, тем выше ставка по таким операциям. В августе объёмы свопов по юаню более чем вдвое превысили объём биржевых торгов. Иными словами, из–за нехватки юаней банки занимали их у ЦБ гораздо больше, чем торговалось на бирже. Схожая ситуация с ростом ставок наблюдалась и по сделкам репо по юаням между банками. Всё это стало следствием значительной нехватки юаней на Мосбирже. Был короткий период, когда биржевой курс юаня упал к рублю — в конце августа на бирже был локальный переизбыток юаней в период уплаты налогов как следствие обязательной продажи валютной выручки экспортёрами. Но уже в начале сентября ситуация вновь обострилась".

По оценке эксперта, среднесрочно нехватка китайской валюты достаточно устойчива. А в ближайший месяц спрос на неё останется высоким со стороны импортёров, которым надо заранее пополнять товарные запасы к новому году.

"Таким образом, есть предпосылки для дальнейшего ослабления курса рубля по отношению к юаню и высокой волатильности, — уверен аналитик “Финама”. — Когда основной объём юаней с биржи уже вывели, более–менее крупный спрос на него в полупустом биржевом стакане приводит к сильным перекосам курса. Ситуацию может спасти ЦБ, если увеличит объёмы свопов по китайской валюте. Ближайшая цель роста CNY / RUB — отметка 13 рублей".

"В основном недооценённость юаня на бирже была связана с проблемами его использования за пределами торговой площадки из–за санкций, введённых в июне США против Мосбиржи, — рассуждает эксперт по фондовому рынку “БКС Мир инвестиций” Дмитрий Бабин. — Причины сокращения разницы кросс–курсов на бирже и межбанковском / мировом рынке неизвестны. Возможно, улучшилась ситуация с использованием юаня, купленного на бирже, за её пределами. Заработать на этой аномалии сложно как раз по причине, которая её и вызвала, — трудности с арбитражными сделками между валютными фьючерсами на бирже и самими валютами на внебиржевом рынке. Ведь там фактически нужно открывать короткие позиции по иностранной валюте, что затруднительно для неорганизованного рынка межбанковских операций по сравнению с большей простотой открытия коротких валютных позиций на бирже, где теперь из ключевых валют торгуется только юань".

Как получить высокую доходность в валюте

Другая аномалия российского валютного рынка заключается в том, что в последние недели сложилась устойчивая и достаточно существенная бэквордация фьючерсов на доллар и евро к официальным курсам этих валют. Этим термином обозначают ситуацию, когда фьючерс, то есть срочный контракт с исполнением (экспирацией) в будущем, стоит дешевле базового актива. Экономически бэквордация валютных фьючерсов в РФ обычно неоправданна, потому что процентные ставки в рублях почти всегда существенно выше, чем в долларах и евро. Так что единица валюты с поставкой "потом" должна стоить в рублях дороже, чем "сейчас".

У нас же, например, сентябрьские фьючерсы в августе нередко стоили на 4–5% дешевле официального курса. В начале сентября официальные курсы доллара и евро резко пошли вниз и бэквордация стала сокращаться.

Подобные аномалии позволяют заработать с невысоким риском. Например, зафиксировать высокую доходность долговых инструментов не только в рублях, но и в валюте, вложив основную часть капитала в рублёвые облигации или депозиты, а меньшую часть — в покупку фьючерсов на валюту или опционов колл на них. Из–за бэквордации фьючерсов доходность в валюте окажется даже выше рублёвой, которая сейчас и сама по себе высока, в районе 15–20% годовых в зависимости от срочности и надёжности инструмента.

Александр Потавин называет бэквордацию фьючерсов довольно необычной ситуацией. "Обычно валютные фьючерсы стоят дороже, чем их базовый актив (валюта на рынке), а к моменту экспирации цена фьючерса приходит к рыночной цене базового актива, — отмечает он. — Участники рынка, видимо, опасаются проводить арбитраж между фьючерсом на доллар и самой валютной парой. Для проведения арбитража в данном случае необходимо купить фьючерс на валюту и одновременно продать саму валюту. Это могло бы нормализовать ситуацию, вернув её в состояние контанго. Однако многие брокеры, видимо, закрыли возможность “шортить” доллары и евро или подняли комиссии за совершение таких сделок".

По словам Ильи Коровина, на срочном рынке Московской биржи сложилась уникальная ситуация, когда падение биржевого курса юаня приводило к зеркальному падению биржевых фьючерсов на юань, для которых именно биржевая цена юаня по–прежнему является базовым активом, а уже фьючерсы на доллар и евро автоматически падали вслед за контрактами на юань, поскольку между ними арбитраж ничем не ограничен.

"Всё это привело к тому, что фьючерсы на доллар и евро (которые фактически ориентировались на низкий биржевой курс юаня) на протяжении всего августа находились в бэквордации относительно официальных кусов доллара и евро, определяемых на межбанке, — описывает ситуацию он. — А это давало уникальные возможности частным трейдерам хеджировать любые рублёвые активы, включая депозиты и облигации, в валюту, причём с одновременным увеличением доходности (за счёт бэквордации). В частности, в своём канале я показывал простую связку рублёвого депозита и фьючерса, которая давала практически гарантированную доходность от 28% годовых в долларе. Риска в этой стратегии почти нет, единственное — нужно держать определённый запас гарантийного обеспечения (ГО) на срочном рынке, чтобы выдерживать временные возможные периоды укрепления рубля. Но если использовать покупку не фьючерсов, а опционов, то и этих рисков нет. Либо можно вместо депозита использовать покупку облигаций или фондов денежного рынка и под их обеспечение покупать фьючерсы в рамках ЕДП (единой денежной позиции), если ваш брокер предоставляет эту услугу. Тогда никакого дополнительного ГО не потребуется".

"Учитывая текущую высокую волатильность валютных фьючерсов (исторически не свойственную им по природе самих валют), нужно держать достаточно большую сумму на срочном рынке, чтобы поддерживать такую позицию, — предупреждает Дмитрий Бабин. — К тому же это расхождение может быть временным, быстро схлопнется и окажется, что валютный фьючерс куплен не по самой выгодной цене. То есть это не он подорожает, сокращая отставание от базовой валюты, а она быстро подешевеет и может котироваться даже ниже своего фьючерса (то есть вернётся естественное для этих срочных контрактов состояние контанго)".

"За счёт покупки фьючерса на доллар можно будет лишь захеджировать курсовую разницу, но какого–то дополнительного дохода данная стратегия не принесёт, — предостерегает Владимир Чернов. — А при укреплении стоимости рубля она фактически лишит вас дополнительного дохода в валютном эквиваленте".

“

Взлёт юаня уменьшил диспропорцию, которая возникла с внешним рынком Forex, где последний месяц курс доллара к юаню торговался в диапазоне 7,1–7,2, притом что на локальном рынке он достигал в некоторые дни отметки 7,8. Эта диспропорция обуславливалась тем, что в августе очень тяжело проходили платежи в юанях, в то время как внешние платежи в долларах и евро шли лучше, поэтому многие импортёры покупали доллары и евро у банков по внебиржевому курсу и тем самым увеличивали эту диспропорцию. При этом фьючерсный рынок не в полной мере повторил движение евро и доллара на внебиржевом рынке, в связи с чем в этих валютах возникла бэквордация, что позволило сформировать портфели с привязкой к валютному курсу, но рублевыми ставками. То есть можно было купить облигации с плавающей ставкой и купить фьючерс на доллар или евро — и тем самым получать валютную доходность выше, чем по замещающим облигациям.

Константин Топольский

персональный брокер инвестиционного банка "Синара"

“

В последние дни ставка RUSFAR для однодневных сделок в китайских юанях резко возросла, достигнув 212% годовых. Это вызвано дефицитом юаневой ликвидности на Московской бирже. Дефицит может быть обусловлен тем, что крупные игроки наращивают и корректируют свои валютные позиции. Это увеличивает спрос на китайскую валюту, что отражается в росте её курса на бирже. Также повлияла публикация Минфином данных о нефтегазовых доходах за август и прогнозов на сентябрь. Согласно этим данным, с 6 сентября по 4 октября Банк России снизит объём ежедневных продаж юаней на Московской бирже с 7,3 млрд до 200 млн рублей, что ещё больше сократит предложение юаней и ослабит поддержку рубля.

Кирилл Климентьев

аналитик "Цифра брокер"