Не успев отойти от пандемийных ограничений, экономика стран — участниц Евразийского экономического союза (ЕАЭС, в него входят Армения, Белоруссия, Казахстан, Киргизия и Россия) испытала новый шок, причиной которого стала спецоперация РФ на Украине и последующие санкции. На днях аналитики Евразийского банка развития (ЕАБР) представили макроэкономический прогноз развития ЕАЭС до 2024 года, обобщающий основные позитивные и негативные тренды. "ДП" изучил документ, чтобы разобраться, сохранится ли экономическая коалиция ЕАЭС и каковы шансы у экономики входящих в союз стран на восстановление.

Транзитная рокировка

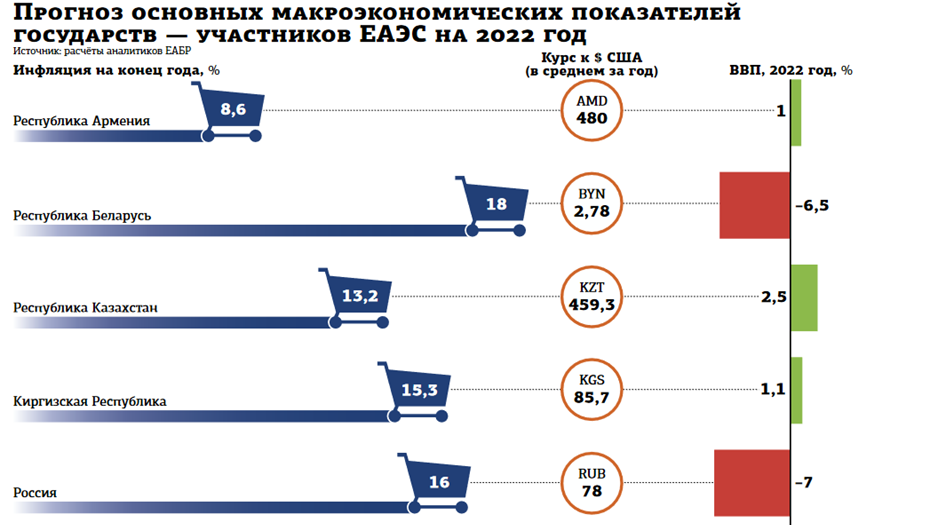

Исключительно негативными прогнозы аналитиков назвать сложно. Не считая Белоруссии, экономика которой вместе с российской начала снижаться преимущественно из–за уменьшения транзита и усиления санкционного давления со стороны западных стран, остальные государства чувствуют себя вполне сносно. Так, согласно базовому прогнозу, в этом году ожидается сокращение ВВП России (на 7%) и Белоруссии (на 6,5%). Однако в экономиках Армении, Казахстана и Киргизии прогнозируется рост — на 1, 2,5 и 1,1% соответственно. Частично рост в Казахстане и Армении связан с переориентацией цепочек поставок: теперь, когда грузопоток в Россию осуществляется через Китай и Азию, они сменили Белоруссию на посту транзитного бенефициара. И по этой причине позиции ЕАЭС как экономического союза представляются довольно устойчивыми.

Впрочем, с новыми производственно–логистическими схемами цена товара, как и скорость доставки, увеличилась, что добавляет большую ложку дёгтя в бочку с мёдом. Ставка на импортозамещение, которую сделала Россия, также вызывает много вопросов: значительная часть комплектующих для российских товаров поступала из–за рубежа, а процесс создания собственных займёт время и потребует серьёзных финансовых затрат, что в текущей ситуации станет дополнительной нагрузкой на экономику. Скупка производств иностранных компаний и создание русифицированных франшиз также сложно отнести к позитивным факторам — многие передают активы с прописанной возможностью их возвращения в случае улучшения политической ситуации.

Отдельным вопросом стоит инфляция, которая растёт не первый год. В ЕАБР полагают, что цены будут повышаться ускоренными темпами вплоть до конца следующего года. По итогам 2022–го лидерами по росту потребительских цен станут Россия и Белоруссия — до 16 и 18% соответственно. В странах, которые не были затронуты санкциями напрямую, всплеск инфляции будет меньше: в Армении она составит 8,6% на конец 2022 года, в Казахстане — 13,2%, в Киргизии — 15,3%. Денежно–кредитные условия в 2022 году предположительно будут определяться на основе баланса приоритетов между борьбой с инфляцией и поддержкой экономической активности. Как отметил главный экономист ЕАБР Евгений Винокуров, значительным остаётся риск ускорения инфляции выше 10% в развитых странах. Реализация рисков по углеводородам и продовольствию может привести к дальнейшему повышению инфляции в мире и спровоцировать глобальную рецессию в начале 2023 года. По мнению Винокурова, экономический спад в подобном неблагоприятном сценарии будет небольшим, однако выход из него может оказаться длительным и трудным.

Ставка на энергоресурсы

По прогнозам ЕАБР, адаптация России и Белоруссии к новой реальности может занять до 15 месяцев. Несмотря на резкий спад экономической активности в России в марте–апреле, индикатор состояния производственного сектора увеличился до 44,4 пункта после 37,7 пункта в марте. Наблюдается ослабление потребительской активности: по данным "СберИндекса", рост потребительских расходов в конце марта — апреле находился в диапазоне 6–9% г / г, что при ускорившейся почти до 18% инфляции отражает серьёзное падение уровня потребления.

Профицит текущего бюджета в I квартале 2022 года увеличился до рекордных $58,2 млрд — рост на $35,7 млрд по сравнению с аналогичным периодом прошлого года. Такая динамика во многом объясняется повышением цен на сырьё. Экспорт оказал свою поддержку, даже несмотря на факт того, что нефть марки Urals продаётся с дисконтом более $30 к марке Brent. Тем не менее снижение добычи энергоресурсов в силу затруднений с их сбытом, скорее всего, пополнит список факторов ослабления деловой активности в стране уже в текущем квартале.

Ещё один негативный тренд отмечается в банковской сфере: темпы сокращения спроса на новые кредиты в I квартале оказались рекордными за весь период наблюдений (с 2010 года). По оценкам Центробанка, корпоративный кредитный портфель снизился на 0,3% в марте, розничный же показал околонулевую динамику после ежемесячного роста на 1,4% в течение полугода.

По прогнозам аналитиков, пока сохраняется высокая неопределённость относительно влияния санкций на экономику и усложнения сотрудничества с российскими контрагентами в краткосрочной перспективе. Риски смещены в сторону более слабой экономической активности в сравнении с базовым сценарием. К ним относят: сохранение прямого или косвенного эмбарго ЕС на поставки российских энергоносителей, масштабные негативные вторичные эффекты на потребление и инвестиции, ухудшение ситуации с проведением международных банковских расчётов. В самом негативном сценарии падение ВВП России за 2022 год может составить от 10 до 15%. В случае, если экономике страны удастся быстро адаптироваться к новым условиям функционирования и принятия эффективных мер по дерегулированию, падение ВВП может ограничиться 5%.

Отмечается высокий риск затяжного и глубокого экономического спада в среднесрочном периоде и продолжительной стагнации в долгосрочном. Выпадение России из глобальной экономики и потери человеческого капитала могут усилить технологическое отставание, что приведёт к снижению долгосрочных темпов экономического роста ниже 1% ежегодно. Для минимизации подобных негативных последствий необходимы активные меры по развитию и поддержке предпринимательской инициативы внутри страны. Позитива в ситуацию смогут внести и иностранные компании при относительно скором возвращении на российский рынок, что позволит уменьшить долгосрочные потери показателей экономического роста.

Комбинация шоков

Надежды на устойчивый постпандемийный рост экономики стран, увы, не оправдались. Мировые цены на энергоносители, продовольствие и минеральные удобрения достигли многолетних максимумов, что только усугубило обострившуюся в 2021 году проблему инфляции. Масштабное ценовое ралли спровоцировало крупнейшие центральные банки по всему миру ужесточать свою политику. В результате этого мировая экономика опять столкнулась с разрывом производственных и логистических цепей, что накладывается на ослабление потребительской и инвестиционной активности. Эта комбинация шоков предложения и спроса чревата ускоренным расшатыванием постпандемийного восстановительного процесса и достаточно существенной вероятностью рецессии как в крупнейших мировых экономиках, так и в странах ЕАЭС в 2022–2023 годах.

Тем не менее основными факторами риска для участников Евразийского экономического союза остаются: нарушения цепочек поставок, повышенная волатильность национальных валют, увеличение девальвационных и инфляционных ожиданий, а также рост цен на сырьё. Несмотря на количество ограничений и мер, направленных на Россию, пока ситуация не является патовой. А при должных действиях правительства и финансового сектора может стать пусть и кризисной, но точкой роста для укрепления локального бизнеса и его экспансии. Причём не только российского, а всех стран ЕАЭС.