В пятницу, 18 марта, Банк России примет решение по ключевой ставке. Эксперты гадают, вырастет ли она ещё с рекордного уровня 20% годовых.

Но с оговорками: из–за ежечасно меняющейся ситуации на финансовых рынках давать точные прогнозы сегодня не берётся никто. Опрошенные "ДП" аналитики предполагают, что ЦБ РФ или вновь резко повысит ставку, или сохранит её на нынешнем высоком уровне 20% годовых, до которого она была повышена на внеплановом заседании совета директоров Банка России 28 февраля текущего года. О предпосылках к снижению речь может пойти только через пару месяцев.

Охладить эмоции

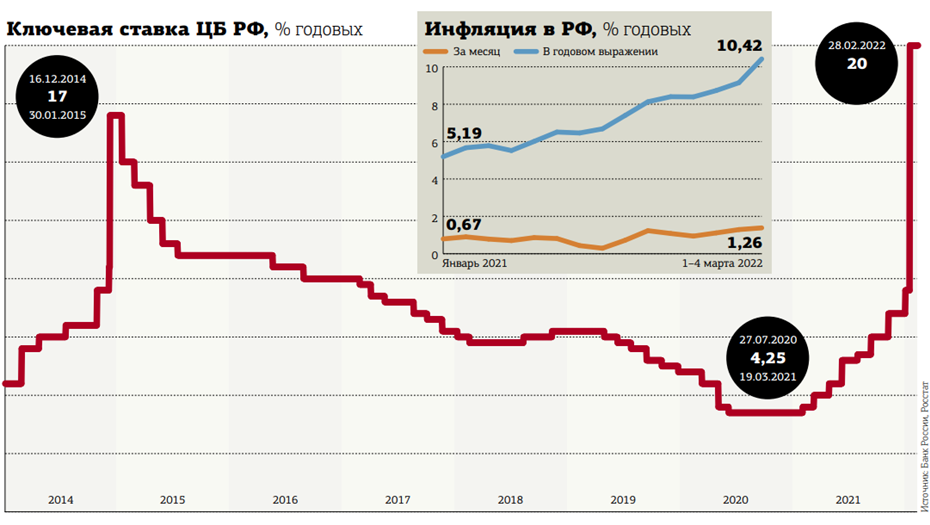

Сегодня ключевая находится на значении 20% годовых, максимальном с первого дня её появления в сентябре 2013 года. Повышение в конце февраля 2022 года на 10,5 процентного пункта (п. п.) побило рекорд декабря 2014–го, когда регулятор на фоне обвала котировок рубля экстренно поднял её на 6,5 п. п., до 17% годовых. Предположения аналитиков о начале периода снижения нынешней ставки основаны именно на действиях регулятора в прошлый период. Тогда она продержалась на своём неизменно высоком уровне 1,5 месяца.

"На наш взгляд, предыдущее решение ЦБ РФ в феврале вместе с рядом других мер было направлено на то, чтобы предотвратить панику на валютном рынке. И судя по всему, панику удалось предотвратить, — рассуждает Василий Иванов, управляющий директор УК “Открытие”. — Если говорить про другие эффекты, то в краткосрочной перспективе повышение должно способствовать росту депозитной базы банков. Что касается роста ставок по кредитам, если двузначные значения продержатся короткий период времени, то и рост процентных расходов у заёмщиков, в силу арифметики, будет ограниченным".

Резкий подъём ключевой ставки должен был защитить курс национальной валюты в условиях "заморозки" валютных резервов РФ в объёме 300 млрд рублей. Пик дефицита банковской ликвидности пришёлся на 7 марта и уже к 14 марта снизился на 45%, до 3,85 трлн рублей. Регулятор фиксирует приток наличных в банковскую систему за счёт депозитов.

"Положительный эффект от экстренного повышения ставки можно наблюдать через динамику рублёвой ликвидности банковского сектора: после колоссального оттока наличных из банков в конце февраля в последние дни виден небольшой приток наличных обратно", — отмечает Юрий Кравченко, начальник отдела анализа банков и денежного рынка ИК "ВЕЛЕС Капитал".

Ещё один положительный момент ЦБ РФ увидел в стабилизации курса рубля: ажиотажный спрос охлаждён ограничением оборота.

В начале текущей недели вышла новость о том, что Банк России меняет методику определения официального курса доллара. Раньше для его установления брались средневзвешенные итоги торгов на Мосбирже с 10:00 до 11:30, теперь временной диапазон расширен до 16:30, что позволит учесть большее количество сделок в течение дня (по евро методика осталась без изменений). В результате доллар на протяжении последних нескольких дней показал себя стабильным и держался у отметки 115 рублей против пиковых колебаний выше 120 рублей на минувшей неделе.

За стабильность

Обратной стороной высокой ключевой ставки стали заградительные условия по кредитам. Но и в этом как регулятор, так и эксперты видят не много позитива.

"В сегменте потребительского кредитования часть потенциальных заёмщиков могут временно отложить покупки до снижения ставки (что снизит давление на инфляцию. — Ред.). Если говорить о корпоративных клиентах, то у многих уже накоплен опыт взаимодействия с банками в периоды резкого повышения ставок и их последующего снижения, — говорит Иванов. — Кроме того, для некоторых заёмщиков рост процентных расходов может быть частично компенсирован мерами государственной поддержки. В долгосрочной перспективе при благоприятном с точки зрения торгового баланса РФ развитии событий это может оказаться ещё одним шагом к дедолларизации экономики". По оценке эксперта, скорость воздействия на экономику бюджетных мер или мер денежно–кредитной политики различна. Сейчас господдержка экономики имеет гораздо больший вес, чем ДКП.

"На ближайшем заседании ставка останется на прежнем уровне — 20%. Прогнозировать динамику ставки сейчас практически невозможно, но допускаю, что она может быть повышена в ближайшей перспективе в случае значительного роста инфляции", — полагает Константин Святный, главный управляющий портфелем УК "Атон–менеджмент"

"Я полагаю, ставку на ближайшем заседании пересматривать не будут. И скорее всего, она постоит на текущем уровне некоторое время, — прогнозирует Евгений Жорнист, портфельный управляющий УК “Альфа–Капитал”. — Далее всё будет зависеть от геополитической ситуации, но в долгосрочной перспективе скорее стоит ожидать её снижения".

"Текущий стрессовый сценарий только начинает реализовываться. Его негативные последствия не в полной мере отразились на состоянии реальной экономики России, — рассуждает Денис Попов, главный аналитик ПСБ. — После стабилизации финансовой ситуации потребуется активное использование инструментов денежно–кредитной политики в качестве стимулов и компенсационных мер для поддержки экономических субъектов". По его мнению, дальнейшее повышение ключевой нерационально. Более того, введённый ЦБ РФ контроль за трансграничным движением капитала ограничил роль процентной ставки как инструмента управления инвестиционными потоками капитала.

"Итогом заседания должен стать сигнал о том, что ситуация в финансовой системе страны остаётся под контролем денежных властей. Регулятор может представить прогнозы относительно последствий текущего стресса для экономики и инфляционной ситуации. При этом чётких сигналов о перспективах ДКП регулятор не даст, оставляя пространство для манёвра в случае изменения сценарных условий", — резюмировал аналитик.

"Ждём сохранения ключевой на прежнем уровне, поднимать её ещё выше смысла нет, так как кредитование по такой стоимости уже не работает, — рассуждает Кравченко. — Снижать пока тоже рано, так как необходимо удержать интерес населения к банковским вкладам, чтобы хоть как–то сдержать потребительский спрос, инфляцию и курс валют". По его мнению, в условиях закрытого рынка облигаций одним из ориентиров по ожиданиям значения ключевой могут служить ставки по вкладам крупнейших банков. Судя по ним, ожидать снижения ключевой можно лишь ближе к сентябрю (через полгода), однако, по всей видимости, она останется как минимум выше 15% годовых.

“

Мы считаем, что регулятор поднимет ставку до 23–25% годовых, так как инфляционные ожидания уже смещаются в район 30%. Во втором полугодии, в зависимости от развития ситуации вокруг санкционных ограничений (если часть из них будет отменена), мы ожидаем снижения ставки до 15–17%. Банк России вынужден лавировать в своей денежно–кредитной политике. С одной стороны, высокая инфляция (мы полагаем, что в 2022 году она может составить 25–30% годовых при падении ВВП до –13%), с другой — рост безработицы, падение спроса и заморозка экономической деятельности.

Роман Ермаков

Начальник отдела дилинговых операций Управления инвестиционных операций АКБ "Ланта–Банк"

“

Варианта, на наш взгляд, сейчас два. Или сохранение на уровне 20% годовых, или ещё один существенный шаг вверх до 25%. Если бы заседание было сегодня, можно было бы склоняться к сохранению ставки, но сейчас каждый день несёт много важных новых вводных. Уровень ставки должен способствовать притоку средств в банки. Что касается инфляции, ЦБ РФ публиковал консенсус–прогноз аналитиков на 2022 год, который оказался на уровне 20%. И он может оказаться заниженным. Подъём ключевой в плане удорожания кредитных ресурсов окажет негативное влияние на спрос, но сейчас влияние оказывают резкий рост цен и приостановка работы, уход иностранных компаний, санкции.

Альберт Короев

Начальник отдела экспертов "БКС Мир Инвестиций"