Петербургские фармпроизводители вытесняют иностранных конкурентов с российского рынка. В судах они вынуждают мировых гигантов "делиться" лицензиями на производство препаратов.

ЗАО "Биокад" (бренд Biocad) миллиардера Дмитрия Морозова (№ 87 в Рейтинге миллиардеров "ДП" — 2020) готовится заключить в суде очередное мировое соглашение в битве за патент с крупным иностранным конкурентом — на этот раз со шведской AstraZeneca AB.

Благодаря этому петербургская компания сможет зарабатывать до 2 млрд рублей в год. До того "Биокад" достиг договорённости с израильской Yeda и получил возможность "подмять" под себя дополнительные 3% другого сегмента фармрынка с годовым оборотом 1,5 млрд.

Каким образом местные фармацевтические компании научились теснить мировых конкурентов — разбирался "ДП".

Поближе к госзаказу

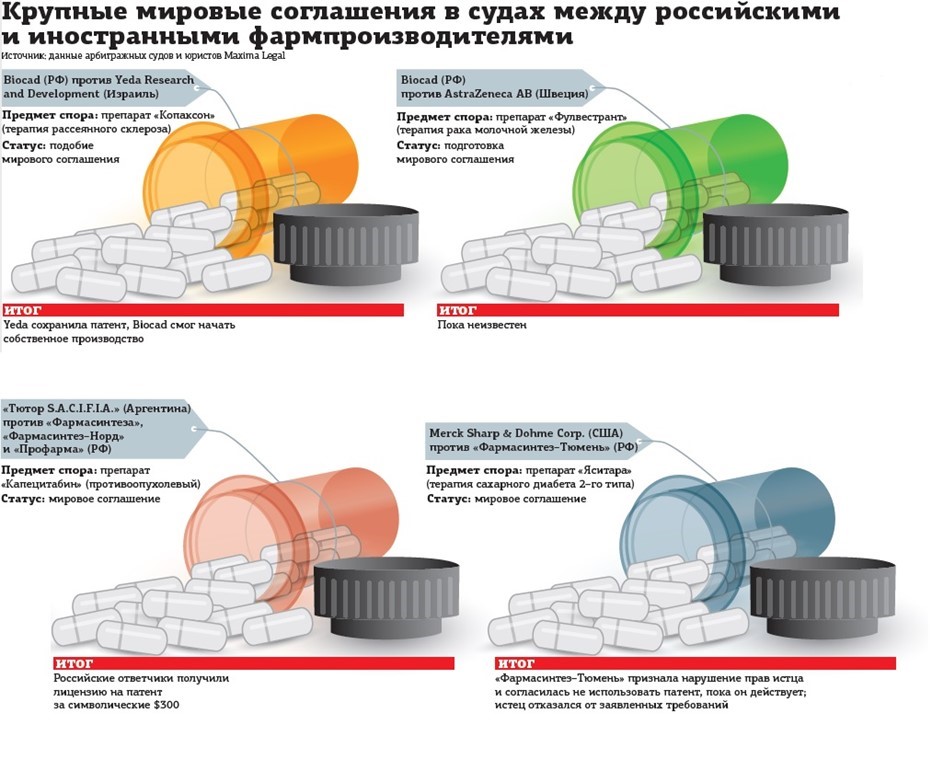

Предметом нового судебного спора стал патент AstraZeneca на группу изобретений "композиция фулвестранта", выданный в 2001 году. Препарат на его основе применяется в терапии рака молочной железы. Патент выдан на 20 лет, его действие закончится в 2021–м. До конца 2020 года AstraZeneca была единственным производителем. Но в конце 2020–го начались отгрузки на рынок от "Биокада". Сейчас компании, в ноябре 2020 года вынесшие свои разногласия по патенту в Суд по интеллектуальным правам, готовятся подписать мировое соглашение, говорится в материалах арбитражного дела.

Заместитель генерального директора по юридическим вопросам "Биокада" Данила Стрельцов не стал комментировать спор с AstraZeneca. При этом он раскрыл детали аналогичного соглашения о "дележе" патента с израильской корпорацией Yeda, которого петербуржцы добились летом 2020 года. Иностранному конкуренту принадлежит евразийский патент на лекарство для терапии рассеянного склероза в дозировке 40 мг (действующее вещество — ацетат глатирамера).

"По итогу мирного урегулирования спора “Биокад” производит препарат на основании сублицензионного соглашения", — сказал Стрельцов.

Если по спору с AstraZeneca условия мировой будут схожими, петербургский фармпроизводитель сможет претендовать на половину сегмента стоимостью 3,74 млрд рублей — а именно столько составил объём госзакупок лекарственных препаратов на основе фулвестранта в России в 2020 году. Всего было закуплено около 110 тыс. упаковок этого препарата. При этом к 2019 году динамика в денежном выражении составила 59%, а натуральные объёмы выросли за год на 62%, подсчитали в аналитической компании RNC Pharma.

"Закупки в основном проходят за счёт государственных бюджетов разных уровней, на розницу приходится порядка 0,3%", — говорит директор по развитию RNC Pharma Николай Беспалов. По его прогнозу, в текущем году "Биокад" вполне может претендовать на 40–50% в своём сегменте, а в долгосрочной перспективе эта доля может и увеличиться.

Что касается договорённостей с Yeda, то её дочерняя компания Teva была первым поставщиком препарата на основе ацетата глатирамера для российского Минздрава до 2016 года. Затем российские компании стали регистрировать свои аналоги. Сейчас основной игрок на этом рынке — "Биокад", который занимает примерно 85% от денежного и более 90% от натурального объёма, подсчитали в RNC Pharma.

Продажи препарата в дозировке 40 мг, на который распространяется патент Teva и который раньше поставляла только она, занимают долю 3%. Общий объём этого рынка в деньгах в 2020 году составил 1,5 млрд рублей (+7% к предыдущему году). Всего было закуплено около 190 тыс. упаковок препарата (+8%).

Как предполагают источники на рынке, опрошенные "ДП", договориться с международными гигантами местному фармацевту удалось из–за недостаточно прочных позиций конкурентов.

У AstraZeneca патент на фулвестрант истекает в России в 2021 году, его молекула относительно простая, и, скорее всего, её достаточно быстро можно воспроизвести. Оппонентам нет смысла тратить время на суды в условиях, когда оригинальный препарат всё равно могут "подвинуть" достаточно быстро, предполагает собеседник газеты.

В случае с Yeda и Teva вопрос вызывал сам патент: спорно, что в более высокой дозировке есть какие–то признаки новизны, говорит другой источник на рынке.

Тяга к миру или монополизация?

Общее количество арбитражных споров в области фармацевтики пока не так велико, а мировых соглашений — ещё меньше.

Аналогичного итога, как и "Биокад" в споре с Yeda, не так давно добился "Фармасинтез" в судах с аргентинской лабораторией Tuteur S. A. C. I. F. I. A. Российский фармхолдинг отказался от попытки аннулировать её патент в обмен на лицензию за символические $300.

Мировой исход спора выгоден обеим сторонам: одна не теряет патент, а другая — получает право его использовать. При этом никто, кроме участников соглашения, не сможет использовать изобретение.

Разумеется, всем понятно, что патент, ставший предметом подобного соглашения, является несколько ущербным, отмечают в компании Patentus. Однако другие участники рынка не смогут запустить конкурирующий продукт, пока сами не пройдут весь путь с аннулированием патента с самого начала. Таким образом, возникает ситуация искусственной монополии.

Стремление пойти на мировую — это тренд последнего времени, соглашаются в юридической компании Maxima Legal. Там отмечают, что два последних дела "Биокада" отличаются друг от друга. Если в споре с Yeda он выиграл спор в Роспатенте и явно имел преимущество в переговорах, то в противостоянии с AstraZeneca Роспатент ему отказал. "Биокад" оспорил отказ в суде.

"Тем интереснее, о каких условиях смогут договориться “Биокад” и AstraZeneca в этом деле", — говорят юристы.

Патентный недобор

Существует стереотип: иностранные продукты — это "оригинаторы" и разработчики новых идей, а российские — аналоги, дженерики. Роспатент активно возражает против этого. В его отчётах говорится, что за последние 5 лет российские компании по итогу разбирательств потеряли восемь патентов, а иностранные — 33. Да и в целом, по данным ведомства, за 5 лет число иностранных заявок сократилось на четверть.

Впрочем, за этот период снизилось и общее количество поданных заявок — до 11 225 штук в 2020 году против 14 792 в 2016–м (не только в фармацевтике, а во всех отраслях). В числе причин этого в Роспатенте называют, в частности, пандемию коронавируса, которая замедлила деловую активность.

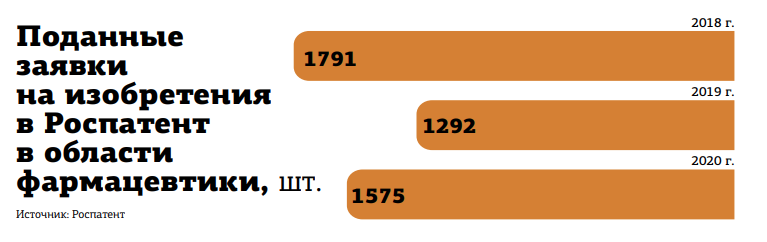

Если же говорить исключительно о фармацевтике, то число заявок в 2020 году выросло до 1575 штук по сравнению с 1292 в 2019–м. Правда, в 2018–м их было ещё больше — 1791. Не исключено, что статистика Роспатента может быть не очень репрезентативна. Ведь, согласно ей, лидеры по числу заявок в фармацевтике — университеты и институты. Так, больше всех за последние 5 лет — 95 заявок — в Роспатент подал томский НИМЦ РАН, за которым следуют Волгоградский госмедуниверситет (61) и белгородский НИУ (58). Возможно, их часть подаётся для выполнения академических KPI, а не для дальнейшей защиты разработок в коммерческих спорах.

Петербургские фармацевты в течение последних 3 лет подали 13 заявок, на основании которых получили патенты. По их количеству лидер — "Биокад" (8 шт.), за которым следуют МБНПК "Цитомед" (2) и "Вертекс" (2). Один патент получил "Герофарм".

Заявки на патенты связаны с попыткой петербургских производителей потеснить иностранных конкурентов на рынке. Однако, вероятно, это не единственная цель: российские фармацевтические компании активно разрабатывают препараты, которые могут иметь спрос и за рубежом, говорит партнёр адвокатского бюро "НБ" Виктория Франченко.

Конкуренция за российский фармацевтический рынок органично перетекает в правовое поле. Ещё один наглядный пример этого — недавний спор "Биокада" с американской биотехнологической корпорацией Genentech. Он касался патента на технологическое решение в отношении лекарства, которое содержит антитела, связанные с CD20. Петербургский фармхолдинг подал возражения на этот патент, ссылаясь на отсутствие изобретательского уровня.

Решение Роспатента было в пользу "Биокада". Затем аннулирование патента оставил в силе Суд по интеллектуальным правам. Параллельно этому "Биокад" получил собственный патент на моноклональное антитело, которое специфически связывается с тем же CD20.

"Этот пример иллюстрирует, что российская фармацевтика не стоит на месте: компании активно следят за работами конкурентов, в том числе иностранных, за их новизной и изобретательским уровнем. С точки зрения эффективности лечения такая конкуренция идёт всем только на пользу", — резюмирует Виктория Франченко.

“

Переход к практике заключения мировых соглашений вполне оправдан. Споры между фармацевтическими компаниями — весьма дорогое удовольствие. Примирение позволяет поставить точки над i, предотвратить возникновение новых разбирательств. Патентные споры — неотъемлемая часть экономики. С одной стороны, компании вынуждены защищать свои разработки и добиваться на них монополии за счёт патента. С другой — расчищать поле для деятельности от чужих патентов. В такой парадигме заключение соглашения, которое сохраняет свой патент или позволяет использовать чужой, является разумным компромиссом.

Максим Али

Партнёр, руководитель практики Ip/It Maxima Legal

“

Причины, по которым стороны договариваются о мировом соглашении, могут быть разными. Я бы выделил две. Первая — когда ответчик осознаёт неизбежность поражения (обычно это следствие каких–то юридических просчётов, допущенных на стадии запуска воспроизведённого препарата) и по сути соглашается с требованиями истца. Вторая — когда одна из сторон отказывается от попытки аннулировать патент в обмен на безвозмездную лицензию. О мировых соглашениях на условиях взаимовыгодного сотрудничества я не слышал. Учитывая неравные переговорные позиции (где одна сторона — нарушитель), обсуждение справедливых и взаимовыгодных условий партнёрства на стадии судебного конфликта крайне затруднительно.

Алексей Михайлов

Руководитель патентного отдела компании Patentus, патентный поверенный РФ