Взлёт биржевых цен на продовольствие может привести к ужесточению политики мировых центробанков. Но не обязательно.

Мировые цены резко выросли в январе и достигли максимума за шесть с лишним лет, с июля 2014 года. Об этом сообщила в начале февраля Продовольственная и сельскохозяйственная организация ООН (Food and Agriculture Organization, FAO). Только за один месяц, с декабря 2020 года, индекс продовольственных цен FAO поднялся на 4,3%.

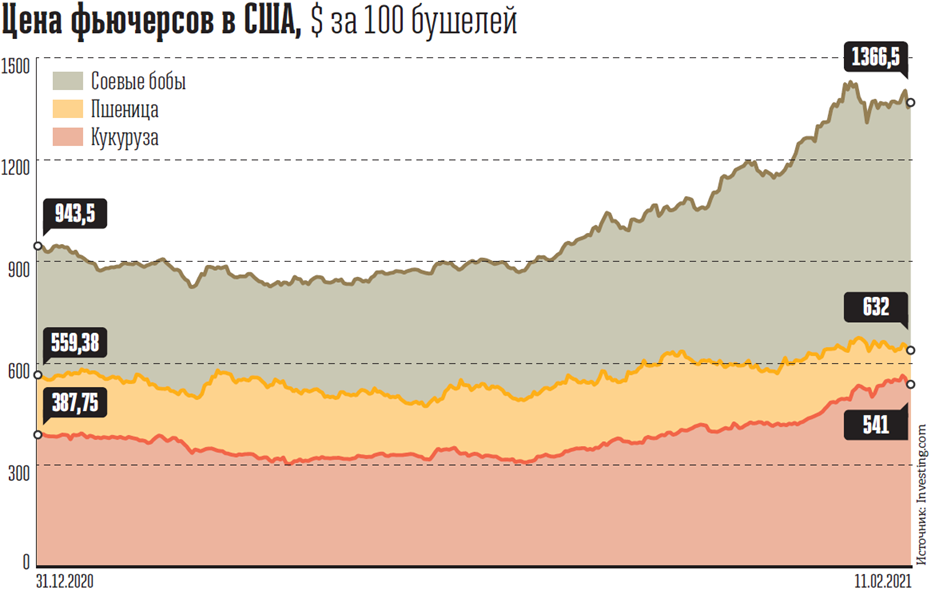

Некоторые товары, активно торгующиеся на биржах в виде фьючерсов, подорожали за год с небольшим, с начала 2020 года, на десятки процентов. Так, соевые бобы поднялись в цене за этот период на 46%, кукуруза — на 40%. Пшеница на этом фоне выглядит скромнее: бушель стоил 11 февраля 2021 года лишь на 15% дороже, чем 31 декабря 2019–го (см. графики). Зато сахар и семена подсолнечника подскочили более чем на 30%.

Эксперты объясняют подорожание растительных продуктов в основном неблагоприятными погодными условиями в странах–производителях. В частности, они упоминают природное явление Ла–Нинья, вызывающее засуху в Южной Америке.

Естественно, страны–экспортёры в этих условиях ограничивают поставки своей продукции на мировой рынок. От России Ла–Нинья далеко, но и наша страна вводит квоты и повышает пошлины на экспорт продуктов. Ещё одной причиной уменьшения сборов урожая называют нехватку в ряде стран сельхозрабочих–мигрантов в связи с коронавирусными ограничениями.

Если дело только в этом и в ухудшении погоды, то уже в ближайшие год–два поставки вырастут, а цены, напротив, упадут.

Порча валют

Однако многие винят в продуктовой инфляции более фундаментальную причину. А именно — целенаправленное смягчение монетарной политики мировыми центробанками. Они стремятся поддержать экономику в связи с коронавирусным спадом, а заодно испортить свои валюты, то есть ослабить их курсы по отношению к конкурентам. Но, поскольку финансовые власти разных стран действуют в этом направлении одновременно, последнее получается плохо. Зато в этих условиях отлично надуваются пузыри на фондовых рынках.

Меньше чем за год, с марта прошлого года, семь самых влиятельных центробанков (ФРС США, Банк Англии, Народный банк Китая, Европейский центробанк, а также ЦБ Японии, Канады и Австралии) увеличили свой совокупный баланс более чем на $9,5 трлн. Эти деньги были вброшены в экономику в обмен на скупаемые регуляторами ценные бумаги. В начале 2020 года общий баланс перечисленных ЦБ составлял менее $17 трлн, а в начале 2007–го — менее $4 трлн. То есть за последние 14 лет он вырос в 6,5 раза, а за последние 11 месяцев — более чем в 1,5 раза.

Судя по этим цифрам, процесс печатания денег ускоряется по экспоненте. Причём эти деньги для получателей практически бесплатны — многие центробанки держат базовые ставки на уровне нуля или ниже.

Помимо монетарных есть ещё и фискальные стимулы. Так, в США приближается к принятию очередной пакет государственной помощи гражданам и бизнесу на общую сумму $1,9 трлн. В дополнение к уже потраченным триллионам.

Угроза стимулам

На потребительской инфляции и ожиданиях данные денежные вливания пока почти не сказываются. "Наверное, самый хороший показатель ожидаемой инвесторами инфляции — это разница между доходностями обычных казначейских облигаций и облигаций с защитой от инфляции, — отмечает президент ИГ “Московские партнеры” Евгений Коган. — В понедельник, 8 февраля, эта разница по 10–летним облигациям превысила 2,22 процентного пункта, что значит — инвесторы ожидают инфляцию выше цели ФРС 2%. Данный индикатор находится выше 2% достаточно давно. Однако сейчас он достиг максимума с 2014 года".

В оценке будущей реакции регуляторов на рост инфляции финансисты расходятся. По сути, есть три сценария. Первый: центробанки и правительства выберут правильный момент для сворачивания стимулов, когда потребительская инфляция достигнет нужной величины, чтобы подтолкнуть экономический рост, но ещё не выйдет на траекторию лавинообразного ускорения.

Второй: они начнут сворачивание слишком рано, и это вызовет обрушение товарных и фондовых рынков. После этого ставки придётся опускать, как это случилось в США в конце 2018 года.

Наконец, третий: регуляторы проспят, и случится гиперинфляция.

Точно угадать момент, как свидетельствует исторический опыт, не удаётся никому. Так что выбирать остаётся из двух последних вариантов.

Чиновники ФРС США, в том числе глава американского регулятора Джером Пауэлл, в последние месяцы не раз разъясняли, что готовы к кратковременным подскокам инфляции выше 2% годовых и не собираются на них реагировать ужесточением политики. По их мнению, это будет компенсацией за длительный провал инфляции ниже ориентира и частью процесса возвращения к нормальной жизни после пандемии.

Подобный настрой наблюдается и у регуляторов других стран. Это может означать, что в этот раз сворачивание стимулов может произойти слишком поздно и у биржевых товаров, в том числе продовольственных, ещё есть большой потенциал роста.

Профессиональные финансисты тревожатся по этому поводу не на шутку. Ряд управляющих в последние месяцы увеличивают в своих инвестиционных портфелях долю товарных фьючерсов и акций компаний–сельхозпроизводителей.

Побочным эффектом может стать массовый голод в наиболее бедных странах — импортёрах продуктов. В 2011 году, например, подобная ситуация имела место и привела к так называемой "арабской весне" — смене власти в ряде стран Северной Африки.

Но для развитых стран угрозы голода из–за подорожания продуктов не существует, поскольку там на еду граждане тратят лишь малую часть своих доходов. Доля таких трат у них увеличится, но не критично.

Так что регуляторы вполне могут игнорировать угрозу и допустить и дальнейший рост цен на продовольствие, и уход потребительской инфляции в своих странах сильно выше уровня 2%.

“

Рост биржевых цен, естественно, приведёт к общему росту продовольственных. Хотя в России, например, увеличение расценок на зерновые пытаются сдерживать регуляторными методами. Продовольствие — важнейший компонент потребительской корзины, и изменение стоимости существенно влияет на общую динамику. Возможно, это является сигналом не только увеличения инфляционных ожиданий, но и начала нового многолетнего сырьевого цикла. Об этом также говорит недавний подъём цен на нефть, металлы и другие биржевые товары. Бенефициарами этого процесса будут экономики и фондовые рынки стран — экспортёров сырья, в том числе России. В мире рост доходности облигаций свидетельствует об усилении инфляционных опасений. Пока ФРС говорит о том, что будет игнорировать краткосрочные всплески инфляции. Но, скорее всего, в перспективе ужесточение монетарной политики неизбежно.

Сергей Суверов

инвестиционный стратег УК "Арикапитал"

“

Мировые финансовые регуляторы стараются подбирать для ориентиров в своей монетарной политике индикаторы инфляции с уменьшенной волатильностью. Для этого они часто исключают из подсчёта такие изменяющиеся параметры, как цены на продовольствие. По моему мнению, наиболее вероятный момент для начала ужесточения монетарной политики ФРС США и другими ведущими центробанками находится за пределами 2023 года. Более того, наблюдая весь тот объём вливаний денег в экономику, который за последние годы сделали центробанки, можно предположить, что политические системы будут сильно сопротивляться нормализации монетарной политики.

Евгений Кошелев

главный аналитик Росбанка