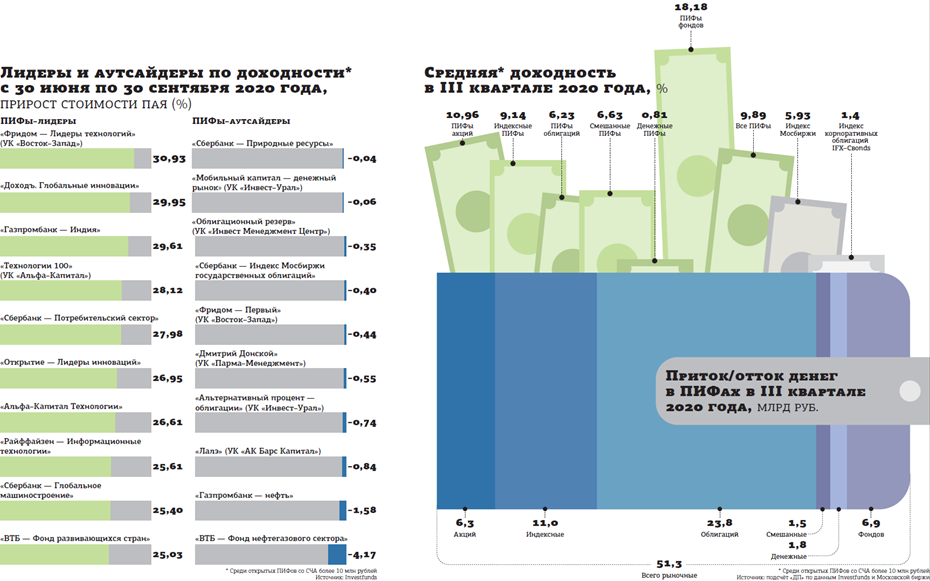

Паевые инвестиционные фонды собрали за III квартал более 51 млрд рублей. Фонды облигаций — в лидерах.

Как подсчитал информационный ресурс Investfunds.ru, общий приток денег в российские паевые инвестиционные фонды (ПИФы) составил 51,3 млрд рублей. За предыдущие 3 месяца ПИФы привлекли на 40% меньше средств — 31,2 млрд рублей.

Консерватизм в почёте

Если во II квартале основными получателями денег пайщиков были фонды акций (они привлекли 11,2 млрд рублей, или более трети всей суммы), то в июле–сентябре инвесторы переключили внимание на ПИФы облигаций. Им досталось 23,8 млрд рублей — чуть менее половины новых денег.

"Лидерами по привлечению среди ОПИФ с начала года остаются фонды облигаций как по рынку в целом, так и среди фондов УК “Открытие”. Мы находим эту тенденцию вполне закономерной с учётом массового притока на российский рынок коллективных инвестиций начинающих инвесторов, для которых фонды облигаций являются наиболее понятным и консервативным аналогом депозитов", — констатирует Виталий Исаков, директор по инвестициям УК "Открытие".

"Традиционно популярностью пользовался фонд облигаций “Илья Муромец”, — отмечает Андрей Макаров, руководитель отдела продаж УК “Сбер Управление Активами”. — Фонды облигаций довольно быстро восстановились после весенних шоков на рынке. Так, доходность фонда за 9 месяцев составила 6% с учётом снижения весной. Основная масса тех, кто вкладывает, преследует консервативные цели. Рынки акций показывают смешанную динамику, поэтому многие выбирают минимальный риск в текущей ситуации, при этом с комфортным уровнем дохода, который выше депозита. Можно говорить о том, что низкий уровень ставок воспринимается инвесторами как данность, а не временное явление".

Снижение ставок по депозитам в рублях продолжается и, по оценкам опрошенных "ДП" экспертов, служит главной причиной роста популярности как инвестиций вообще, так и ПИФов в частности. По данным Банка России, средневзвешенная процентная ставка по депозитам в рублях сроком до 1 года без учёта счетов "до востребования" и без учёта ПАО "Сбербанк" в июле 2020 года (более свежих данных ЦБ пока не опубликовал) составляла 4,17% годовых. Это почти на 1 процентный пункт (п. п.) меньше, чем в апреле 2020 года (5,09% годовых), и на 1,19 п. п меньше, чем в июле 2019 года.

Доходность впечатляет

На фоне рекордно низких депозитных ставок доходность ПИФов поражает воображение. Отдельные фонды всего за 3 месяца обогатили пайщиков на 25–30% вложенного капитала (см. таблицу). Главную роль в этом успехе сыграло резкое подорожание акций мировых IT–гигантов, а вторую по значимости — ослабление рубля на 9% к доллару и на 14% — к евро. Именно поэтому в топ–10 ПИФов по доходности в III квартале 2020 года оказались исключительно фонды, вкладывающие средства своих инвесторов в иностранные активы.

Средняя доходность ПИФов в III квартале 2020 года оказалась несколько выше, чем в предыдущем. По подсчётам "ДП", исходя из данных, предоставленных Investfunds, за июль–сентябрь 254 фонда со стоимостью чистых активов более 10 млн рублей (более мелкие фонды было решено исключить из подсчётов, так как их результаты сильнее подвержены случайным колебаниям) в среднем обеспечили прирост стоимости паёв на 9,85%, или почти 40% годовых, тогда как за апрель–июнь — только на 7,5% (30% годовых).

В лидерах по средней доходности в III квартале неожиданно оказались фонды фондов — это такие ПИФы, которые вкладывают не в акции отдельных компаний, а в ценные бумаги других ПИФов или ETF, обеспечивая таким образом пайщикам максимально широкую диверсификацию и заодно экономя на экспертизе, ведь первичный отбор эмитентов перекладывается на плечи других управляющих. В принципе такое инвестирование должно приносить результат, близкий к среднему. Но вот именно в рассматриваемом периоде случилась аномалия: 42 ПИФа фондов заработали пайщикам в среднем 18,18% за квартал, что составляет почти 73% годовых.

В предыдущем квартале лидировали по доходности ПИФы акций (+13,4%), а ПИФы фондов заработали всего 4,2%.

Скорее всего, объяснение нынешней аномалии кроется всё в том же ослаблении рубля: практически все фонды фондов, по данным Investfunds, концентрируются на вложениях в иностранные активы и драгоценные металлы, поэтому доходность их вложений, пересчитанная в рубли, возрастает при снижении курса российской валюты по отношению к доллару и евро.

"Говоря о тенденциях в доходности ОПИФ (открытых ПИФов. — Ред.), отметим, что первые места по доходности среди фондов с начала года по–прежнему удерживают фонды технологического сектора (прибавившие по 50–60% в рублях) и драгоценных металлов (+40–50%), которым помогли как рост входящих в портфели долларовых активов, так и ослабление рубля к доллару США, — подчёркивает Виталий Исаков. — Лучшие из фондов валютных облигаций выросли с начала года более чем на 30% в рублях. Лучшие из фондов рублёвых облигаций существенно опередили ставки депозитов и инфляцию, прибавив по итогам 9 месяцев более 6% в абсолюте. Лучшие из фондов российских акций смогли полностью восстановить весеннее снижение рынка и показать рост с начала года в пределах 5%".

ПИФы, вкладывающие в драгоценные металлы, действительно чувствуют себя неплохо. Эти активы также весьма сильно подорожали в последние месяцы (к примеру, золото прибавило в цене за квартал 5,2% в долларах США, а вот серебро — аж 26%). Лучшие из "драгоценных" ПИФов принесли пайщикам за квартал 20–25% в рублях.

"Среди фондов акций популярностью пользовались ПИФы, инвестирующие в интернет–компании и компании, занятые в добыче и переработке природных ресурсов, — делится подробностями Андрей Макаров. — В случае с интернет–сектором такие компании и ранее пользовались большой популярностью и приносили хорошую доходность, а пандемия и самоизоляция только усилили интерес к ним и придали хороший импульс для развития бизнеса. Нефтяные и добывающие компании в нашей стране традиционно популярны. Также стоит отметить растущий интерес к фондам, инвестирующим в компании потребительского сектора. Это связано с ожиданиями второй волны коронавируса. Финансовые показатели таких компаний более устойчивы в периоды нестабильности по сравнению с аналогичными показателями компаний циклических секторов, таких как нефтяной сектор, например".

Онлайн–инвестирование

Андрей Макаров указывает ещё на одну актуальную тенденцию: перетекание взаимоотношений пайщиков с управляющими компаниями в онлайн–формат.

"В III квартале порядка 65% вложений в ПИФы наши клиенты совершали онлайн, — рассказывает он. — Таким образом, теперь можно твёрдо говорить о том, что инвестировать в ПИФы онлайн удобнее. И это уже не временный тренд, который связан с внешними ограничениями, а данность. Так, например, инвесторы не только вкладывают в основном онлайн, также более 50% погашений ПИФов они осуществляли онлайн".

“

Фонды облигаций лидируют по привлечению за квартал, но второе место занимают индексные фонды (в основном на индексы акций). Высокие показатели индексных фондов, на наш взгляд, имеют два объяснения: первое — это популяризация самой идеи индексного инвестирования, второе — рост популярности биржевых ПИФов, большинство из которых являются индексными. Лидерами по доходности являются фонды, ориентированные на технологический сектор иностранных акций, в котором, на наш взгляд, надувается пузырь.

Алексей Астапов

заместитель председателя правления УК "Арсагера"

“

В III квартале 2020 года лучшую доходность показали ПИФы, инвестирующие в компании технологического и инновационного сектора (IT, биотехнологии, финтех, промышленные инновации). Такие фонды за 3 месяца выросли на 25–30%. Они держат в портфелях либо такие акции, как Amazon, Alphabet, NVIDIA, Apple, Yandex, либо ETF на сектор высокотехнологичных компаний, например Vanguard Information Technology ETF или SPDR S&P Biotech ETF. Фонды на драгоценные металлы также демонстрируют хорошие результаты, они выросли на 20–27%, однако основной прирост стоимости был в первой половине квартала. В консервативных стратегиях лидируют фонды, ориентированные на валютные еврооблигации, но тут нужно помнить, что большую роль в приросте играет валютная переоценка. Квартальный результат таких фондов — 12–18%.

Наталия Маркова

начальник отдела Investfunds ООО "Сбондс.Ру"