Российские граждане в 2022 году познакомятся с новым инвестиционно–страховым продуктом — долевым страхованием жизни (ДСЖ). Участники рынка коллективных инвестиций опасаются, что он скомпрометирует их индустрию.

На прошедшей недавно в Петербурге конференции Национальной ассоциации участников фондового рынка (НАУФОР) "Рынок коллективных инвестиций 2021" разгорелась оживлённая дискуссия о рисках и возможностях идеи Банка России разрешить компаниям совмещение лицензий по страхованию жизни и доверительному управлению активами. Те, кто делал акценты на рисках, оказались в большинстве.

О том, что Банк России планирует допустить такое совмещение, стало известно в начале июня из писем, разосланных регулятором участникам финансового рынка. В качестве цели там обозначено развитие в России института долевого страхования жизни (ДСЖ). Что это такое, многие участники рынка, судя по их выступлениям, до конца не поняли. Впрочем, возможно, что концепция ДСЖ будет меняться со временем и преподнесёт сюрпризы даже тем, кто считает, что знает, о чём речь.

Участвовавший в конференции НАУФОР директор департамента инвестиционных финансовых посредников Банка России Кирилл Пронин подтвердил, что инициатива по поводу совмещения деятельности по управлению ПИФами с деятельностью страховых компаний обсуждается.

"Совмещение лицензий позволит создавать продукты так называемого долевого страхования, — уточнил он. — При этом пока базовая модель предполагает, что страховая организация, получившая лицензию на доверительное управление паевыми фондами, в полной мере будет соблюдать все требования, которые на сегодня существуют для управляющих, чтобы не было регуляторного арбитража. Предполагается также, что управляющая компания (УК) при наличии желания и возможности сможет обратиться за страховой лицензией".

Страховщикам развязывают руки

По оценкам участников рынка, ДСЖ будет похоже на распространённый за рубежом продукт unit–linked (юнит–линкед). Это комбинация набора инвестиционных инструментов, например паёв паевых инвестиционных фондов (ПИФов) и страхового полиса. В России неким подобием unit–linked сейчас выступают полисы инвестиционного страхования жизни (ИСЖ), но есть существенные отличия.

Например, ИСЖ предлагает полную или частичную защиту капитала, что, с одной стороны, делает его более безопасным, а с другой — сокращает возможности по получению дохода. Кроме того, в ИСЖ не допускается замена инвестиционного наполнения в течение срока договора.

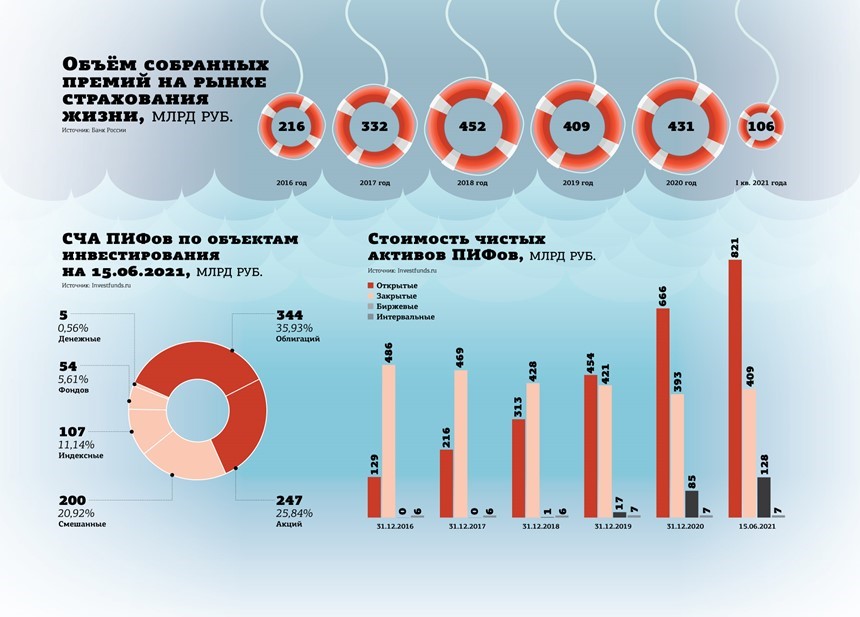

Рынок ИСЖ за последние годы достаточно сильно скомпрометировал себя в глазах потребителей, дав им в среднем доходность ниже ожидаемой. Более того, продажи ИСЖ часто сопровождались так называемым мисселингом: полисы предлагали в банковских отделениях как более доходную альтернативу депозитам, умалчивая об отсутствии у них защиты со стороны Агентства по страхованию вкладов и об отсутствии гарантий дохода. По данным Банка России, за 2020 год выручка страховщиков от продажи полисов ИСЖ сократилась на 7,4%, до 182,9 млрд рублей. Это "во многом явилось следствием роста информированности клиентов об особенностях таких продуктов, а также невысокой реализованной доходности по завершившимся договорам, которая в целом не опережала размер ставок по депозитам и в отдельных случаях была ниже инфляции", — сказано в аналитическом обзоре регулятора. Так, средняя доходность по пятилетним полисам ИСЖ, завершившимся в 2020 году, составила 3,1% годовых при средней инфляции за период 2015–2020 годов 3,9% и средневзвешенной ставке по банковским депозитам физлиц, заключенным за 2015 год на срок более 3 лет, в размере 8,1% годовых.

Центробанк РФ в прошлом году рекомендовал брокерским компаниям воздерживаться от продажи структурных продуктов, которые, по сути, включены в полисы ИСЖ вкупе со страховой составляющей. Но на страховщиков данный запрет не распространился.

"Меня беспокоит, что ИСЖ до сих пор предлагается, — возмутился Алексей Тимофеев, президент НАУФОР. — То есть мы говорим о совмещении деятельности с той индустрией, которая до сих пор предлагает структурные продукты, несмотря на прямые возражения Центробанка на этот счёт. Мне понятно, для чего страховщикам это нужно — реинкарнировать ИСЖ. Они продолжают делать то, что делали до сих пор. Вот что я в этой инициативе, честно говоря, вижу. И наблюдаю повторение ситуации, которая будет теперь ассоциироваться с паевыми инвестиционными фондами. Ни одна УК, я уверен, не возьмётся заниматься страхованием жизни. А вот страховщиков, которые придут за лицензиями управляющих компаний ПИФов, будет немало".

Такое же беспокойство переполняет и Ирину Кривошееву, председателя правления, генерального директора УК "Альфа Капитал". "Новая концепция ЦБ говорит: а почему бы страховщикам жизни не начать получать лицензии УК и создавать фонды? Непонятно, правда, какие — открытые или закрытые. Нам кажется, что эта тема требует очень тщательного обсуждения. Да, это подогреет конкуренцию. Но не знаю, насколько это будет позитивно для клиентов. Есть негативный шлейф в прессе, связанный с продуктами ИСЖ. Зачем этот негатив переносить на индустрию коллективных инвестиций (КИ)? К клиенту придёт какой–то маленький страховщик, который будет предлагать КИ. А потом вдруг окажется, что с этим маленьким фондом что–то произошло. И мы получим PR–эффект, когда все будут писать: вот, оказывается, в ПИФах тоже что–то плохое бывает".

Конкуренции не будет

Представители страхового бизнеса комментируют идею совмещения лицензий скорее нейтрально, ничем не выдавая приписываемых им агрессивных планов по вторжению на рынок КИ.

"Страховщики жизни не рассматривают предложение Банка России как возможность конкурировать с УК. Мы анализируем предложение ЦБ только в контексте упрощения внедрения на страховой рынок юнит–линкед. Регуляторные, операционные, продуктовые и иные требования существенно различаются у СЖ и УК, и говорить о какой–то потенциальной конкуренции преждевременно", — был лаконичен Виктор Дубровин, вице–президент Всероссийского союза страховщиков.

"Во–первых, крупнейшие страховщики и управляющие компании, как правило, входят в финансовые группы, которые имеют обе лицензии, — загибает пальцы Валерий Смирнов, финансовый директор СК “Росгосстрах Жизнь”. — Поэтому объединение — это вопрос повышения эффективности и оптимизации расходов, что важно акционерам. Во–вторых, продукты страховщиков жизни и управляющих компаний по своей сути достаточно близки, и объединение лицензий — это устранение арбитража с точки зрения регулирования и контроля, что важно регулятору. В–третьих, объединение лицензий позволит каждой из компаний расширить свой продуктовый ряд. Страховщики жизни, например, смогут наконец запустить продукты долевого страхования жизни, которые откроют клиентам новые возможности для инвестирования, помогут повысить прозрачность продуктов, а значит, снять все те боли, которые сейчас беспокоят рынок и регулятора".

Об избыточности опасений управляющих высказался и Кирилл Пронин: "Мне кажется, любая страховая компания будет исходить из экономической целесообразности. Если ей удобнее работать с независимой УК — она будет работать с ней. Но если она видит здесь какие–либо издержки операционные, то будет иметь возможность реализовать это в рамках своего юридического лица".

"Чем отличается эта ситуация от текущей, когда любая страховая, по идее, может в своей группе создать в рамках отдельного юридического лица бизнес по управлению активами? — задаётся вопросом Кирилл Пронин. — Мне кажется, вообще ничем. Просто это дороже для страховой компании, потому что нужно поддерживать два бизнеса с точки зрения капитала, комплаенса и прочих аспектов. В этом плане совмещение в рамках одного юрлица какие–то издержки, конечно, позволит снизить", — размышляет он.

С другой стороны, по мнению Кирилла Пронина, есть запрос от брокеров и управляющих, чтобы у них была функция проведения платежей. "И здесь ведь можно на ситуацию посмотреть с обратной стороны: а зачем? Ведь есть банки, НКО, которые эти услуги оказывают. И я уверен, что услышу в ответ, что это позволит снизить издержки на эквайринг, операционные вопросы будут решены более комфортно для клиента. Мне кажется, это одного поля ягоды, что такой подход по предоставлению возможности совмещать комплиментарные виды деятельности позволяет создавать новые продукты с минимальными затратами. Главное, чтобы здесь не возникал регуляторный арбитраж, не нарушались права клиентов, конфликт интересов регулировался", — заключает эксперт.

Есть куда расти

Среди прочих угроз индустрии КИ участники конференции не могли обойти вниманием появление в следующем году на российских биржах паёв так называемых неспонсируемых ETF, допускаемых к торгам без договора листинга с УК. Это даст возможность российским физлицам торговать внутри страны паями крупнейших мировых фондов, но усложнит жизнь российским УК (см. "ДП" № 72–73 от 31.05.2021). А потенциал рынка его участники связывают с продолжающимся бумом частных инвестиций и с некоторым перекосом интереса инвесторов в пользу самостоятельной торговли, который, по идее, должен быть временным.

"Если посмотреть на количество активных брокерских счетов — их порядка 2–2,5 млн. Экспертная оценка по рынку КИ и доверительного управления — около 2 млн клиентов, — отметила Ирина Кривошеева. — Средний счёт у брокеров выше. Сейчас соотношение где–то 1:5 по активам. В мире, наверное, это соотношение 1:1. Потенциал роста в 4–5 раз — это то, что должно идти вместе с индустрией КИ. Очевидно, что брокеры работают с более молодой аудиторией. Между тем международный опыт говорит о том, что для новичков первым выбором должен быть инвестиционный фонд".

"Мне кажется, что интерес частных инвесторов смещается в пользу КИ. Мы, регулятор и индустрия, должны сделать всё, чтобы именно так и произошло, потому что во многих отношениях инвестиции в ПИФы гораздо предпочтительнее для розничных инвесторов, чем в ценные бумаги напрямую. И чем меньшими средствами они располагают, тем более справедливо это утверждение. Я думаю, что здесь любые наши усилия по развитию индустрии не будут лишними. И мы сейчас в нашей общей с ЦБ повестке дня сразу несколько сильных мер имеем. ИИС–ПИФ, ИИС третьего типа, главным бенефициаром которого, я думаю, будет именно индустрия КИ. Мы опять обсуждаем возможность внесения валют в ПИФы, освобождение от налога дохода, выплачиваемого по паям. Мы думаем об отмене налога на доход от валютной переоценки. Всё это очень здорово помогло бы", — заключил Алексей Тимофеев.

“

Если мы боремся за то, чтобы неквалифицированные инвесторы были как–то оберегаемы от непонятных продуктов, то это (совмещение лицензий СК и УК. — Ред.) очень опасно. Если это исключительно для квалифицированных инвесторов, то это вопрос каких–то деталей. Этот продукт не просто так возник в иностранной индустрии. В силу долгого периода низких или вообще отрицательных ставок гарантировать капитал и какой–то минимальный payout очень сложно. Соответственно, пускать сберегателей в этот продукт, чтобы они могли выбрать какие–то непубличные, небиржевые фонды, альтернативные, рентные, — это способ для страховой компании поднять маржинальность и, собственно говоря, выживать.

Роман Серов

Генеральный директор ООО "РСХБ Управление активами"

“

Что меня порадовало в письме ЦБ — это возможность управляющих компаний идти в страховые продукты. Поскольку встречное движение, как я понимаю, предполагается. Да, безусловно, есть определённые риски, но на самом деле, мне кажется, это открывает большую дорогу новых возможностей для индустрии коллективных инвестиций. Нужно правильно выстроить процесс, чтобы движение было равноценным, чтобы не было пострадавшей стороны. Чтобы и страховщики, и управляющие компании с точки зрения тех возможностей, которые перед ними открываются, находились в равных позициях. И мне кажется, что с учётом, безусловно, высокой профессиональной экспертизы, которая есть у индустрии управляющих компаний, с учётом трек–рекорда по инвестиционным продуктам, с учётом тех технологий и процессов, которые у нас существуют, нам точно не нужно бояться этих возможностей. Мы как отрасль можем стать бенефициарами этих решений.

Алексей Антонюк

Генеральный директор АО "Газпромбанк — управление активами"

“

Мы со страховыми компаниями работаем многие годы. В отличие от пенсионных фондов, у страховщиков есть собственные очень сильные портфельные управляющие. Их внутренние казначейства и управляющие всегда были в этом смысле нашими конкурентами. Большинство из них говорили: мы всё сами. Страховой рынок был очень сложный, на нём мало что можно было делать до тех пор, пока ЦБ всерьёз не занялся его расчисткой. Тогда вместо "схематоза" там появились нормальные активы. Возникла потребность в нормальном, качественном управлении. В рисковом страховании портфели очень короткие, они сложны в управлении. Там требования по ликвидности высокие и делать долгосрочный портфель сложно. Только сейчас мы встречаем некие потребности по включению туда акций, а так это fixed incom в основном. Страхование жизни — другая история, здесь много что можно делать. А отсутствие unit linked очень сильно сдерживает возможности страховщиков по созданию продуктов. И возникает вопрос: кто несёт ответственность перед покупателем полиса? На Западе это очень удобная история, потому что клиент сам выбирает из широкого списка собственных и несобственных паевых фондов, что купить. И сам несёт ответственность за принятые инвестиционные решения. У страховщиков сейчас появляются потребности в квалифицированных управляющих. Они будут сами делать ключевые фонды по портфелям fixed income. А вот там, где требуются специфические вещи, например вложения в евробонды, недвижимость, другие альтернативные инвестиции, второй–третий эшелон, — они сами всё не сделают. Они будут привлекать квалифицированных управляющих. Где это будет реализовано — не так важно. В любом случае это даст толчок рынку. Так что я рассматриваю это скорее как возможность, а не как угрозу.

Владимир Кириллов

Генеральный директор "ТКБ Инвестмент Партнерс"