Банкиры на полях ПМЭФ поспорили, сколько лет осталось существовать традиционным банкам. Выводы неутешительны: через 10–15 лет банков не останется.

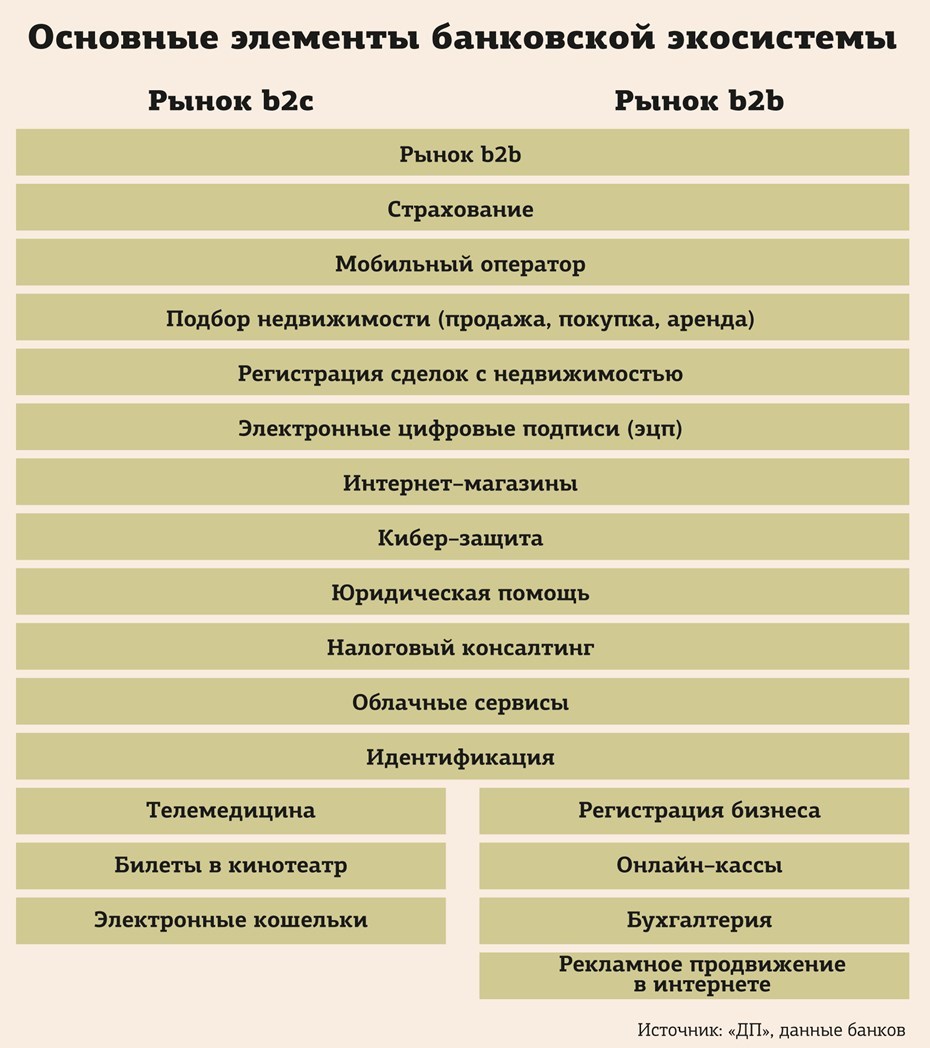

Сегодня банковская сфера устремилась в создание экосистем вокруг собственных брендов. Сформулировать единое определение термина пока не получается: каждый банк вкладывает в него собственное понимание в меру своих возможностей.

Готовность развиваться

Стремление банков выстроить вокруг себя экосистему понятно — это попытка получить дополнительный источник дохода. Кроме традиционных финансовых услуг (денежных расчетов, кредитов и вкладов) банки начинают внедрять нефинансовые сервисы: доставку еды, продажу театральных билетов, ремонт квартир, предоставление услуг телефонной связи — и зарабатывать на них.

"Экосистема — это современные технологии, общий бренд, использование данных, быстрое масштабирование сервисов, снижение стоимости привлечения за счет экосистемного эффекта и масштаба. Это много сервисов, и не только в одной области", — считает Оливер Хьюз, председатель правления Тинькофф Банка.

Ориентирами для большинства банков в стремлении создавать экосистемы стали Сбербанк и Тинькофф Банк. Они активно приобретают доли в сервисных и IT–компаниях или заключают партнерские соглашения для внедрения на собственных платформах разнообразных небанковских сервисов.

Наличие у банка широкого набора нефинансовых услуг повышает лояльность к нему и значительно расширяет клиентскую базу.

Так, Тинькофф Банк в прошлом году приобрел долю в компании "Кассир.ру". Сбербанк вошел в капитал компании "ДокДок" (телемедицина) и VisionLabs (специализируется на распознавании лиц), а в рамках партнерства с "Яндексом" запустил интернет–магазин с доставкой товаров "Беру".

Три пути

"У компаний и банков есть три возможных пути развития. Первый — ничего не делать, ждать и смотреть, что происходит на рынке, а потом попытаться использовать чью–то идею и технологию, которая уже существует на рынке. Второй путь — создание глобальных систем. Тут банки попытаются предложить услуги вокруг своих сервисов, которые напрямую не связаны или вообще не связаны с банковскими продуктами, — комментирует Илья Поляков, председатель правления Росбанка. — Третьим вариантом развития станет построение нишевых экосистем, которые сосредотачиваются вокруг определенных зон или сильных сторон банка".

Росбанк на базе своего банка "ДельтаКредит" (в июне текущего года присоединен к Росбанку и переименован в "Росбанк Дом") развивает смежные сервисы вокруг ипотеки. К ставшим стандартными услугам по страховке или регистрации документов в Росреестре банк планирует внедрять услуги по дизайну интерьера, продаже и доставке мебели, клининга помещений.

Каждый банк сам выбирает свой путь, но все понимают, что необходимость изменений назрела.

"Эволюция финансовых услуг идет к тому, что они должны стать незаметными — в этом и есть модель, как должен выглядеть банк будущего. Банк должен стать вещью, которую клиент не замечает. Сегодня как раз наоборот, клиент замечает банк, поэтому мы все пока еще очень далеки от этого", — полагает Сергей Монин, председатель правления Райффайзенбанка.

"Сейчас банки совсем другие, чем были 5–10 лет назад. Основным стал клиентский сервис. И если предыдущие 5 лет все задавали вопросы, что будет и что делать, то сегодня ответ понятен, и встает другой вопрос: кто сможет это сделать", — говорит Владимир Верхошинский, главный управляющий директор Альфа–Банка.

По его словам, победителями станут не банки или экосистемы, а их сильные и слаженные команды. "Чем больше развиваются и усиливаются цифровые технологии, тем больше они зависят от человеческого фактора", — отметил он.

Именно кадровая проблема может затруднить развитие банков и их экосистем. "Люди не хотят идти работать в банк, потому что у них впечатление о нем как о скучном месте работы", — считает Сергей Монин.

"Не нужно говорить банковскими терминами, их никто не понимает. Этим нельзя привлечь в банк на работу технологических людей — аналитиков, технологов, они пойдут в IT–компании, потому что там интересно", — отметил Оливер Хьюз.

Обратная конкуренция

Постепенно на банковский рынок выходят IT–компании, которые уже сегодня конкурируют с банками на рынке платных услуг.

"Экосистемы возникли как способ предоставления сперва товаров, потом уже платежей и денежных переводов среди людей, затем произошло смешение финансовых услуг с нефинансовыми, — говорит Олег Вьюгин, председатель наблюдательного совета Московской биржи. — Допускаю, что какая–то из IT–компаний получит банковскую лицензию, и это действительно будет огромный конкурентный вызов". И способом нейтрализации конкурентов может стать только партнерство с ними.

"Современное поколение уже говорит, что ему банки не нужны, чтобы ходить в них за финансовыми сервисами. Ему нужны экосистемы", — считает Сергей Солонин, генеральный директор и совладелец Qiwi.

И потребность в банках отпадет сразу же, как только новое поколение станет преобладающим.

“

Мы на 3 года опоздали с обсуждением термина «экосистема». На Западе и в России уже сложился ряд технологических монополий. В качестве примера можно вспомнить времена золотой лихорадки, когда кто– то один находил самородок, а все остальные тоже ехали на поиски золота. Клиенты хотят идти в банк, для них это вопрос доверия. Люди хотят получать ипотеку в банке, а не в экосистеме. Конечно, мы должны иметь мощную IT–составляющую, крутой бренд, широкую продуктовую линейку, предлагать нефинансовые сервисы. Но мы совершенно точно банк.

Владимир Верхошинский

главный управляющий директор Альфа–Банка

“

Банки через 15 лет совсем закончатся. Сегодня все идут туда, где клиенту нужно что–то еще дополнительно помимо финансового сервиса. И у тех банков, которые вовремя не прыгнут в этом направлении, в долгосрочном горизонте шансов на выживание нет. Заканчивается история, когда сперва идешь в одно место за сервисом или товаром, а потом идешь в другое, чтобы оформить для него финансовую услугу. Появляются экосистемы, когда сервис сам по себе начинает удовлетворять нефинансовые и финансовые потребности, при этом на первый план выходят именно нефинансовые. Финансовые отходят на второй план и становятся незаметными и вторичными.

Сергей Солонин

генеральный директор Qiwi