На минувшей неделе зампред ЦБ РФ Алексей Заботкин предположил, что на ближайшем заседании регулятор будет рассматривать вопрос о повышении ключевой ставки. На этом фоне вкладчики активизировались в поисках самых высоких ставок по депозитам. Но класть на длительный срок они пока не готовы.

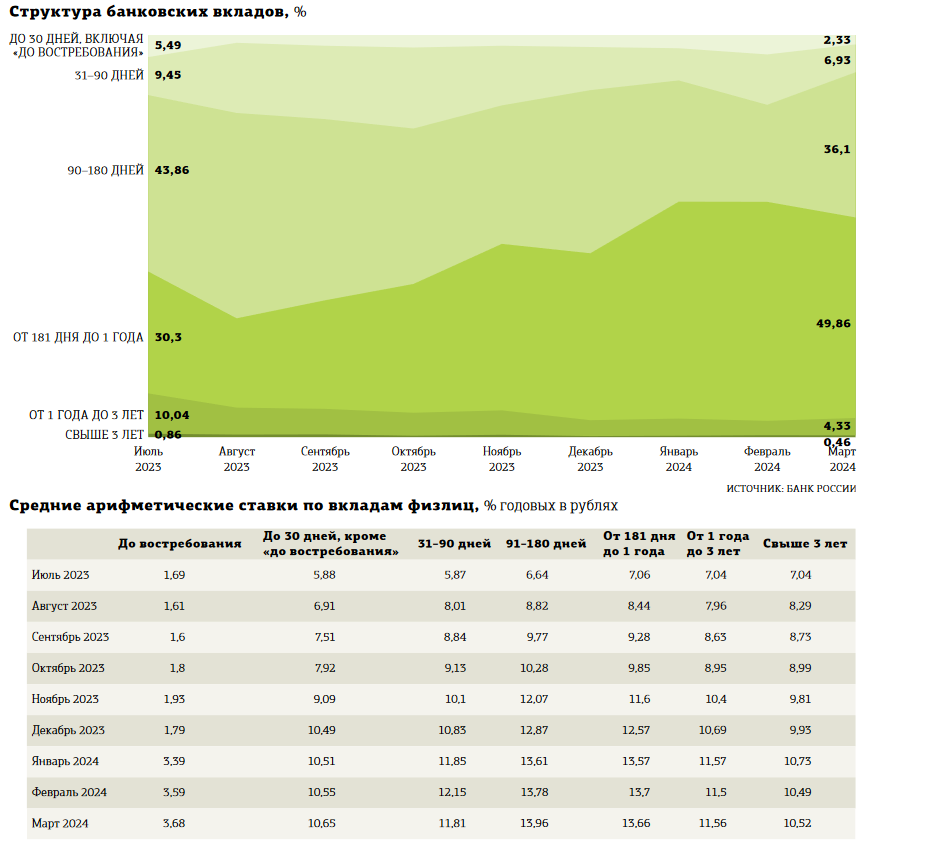

Непредсказуемость в кредитно–денежной политике за последние полгода привела к существенному изменению сберегательной модели вкладчиков. Сейчас основная масса денег хранится на накопительных счетах по ставкам 16–18% годовых или краткосрочных депозитах на срок 3–6 месяцев. Вкладчики предпочитают короткие сроки, чтобы без потери процентов успеть открыть новые вклады, когда ставки вновь будут повышаться. Вместе с тем сейчас за вклады от 1 года банки также готовы платить много.

Как дорого банки платят по депозитам

По итогам второй декады мая максимальная средняя ставка в топ–10 банков по сравнению с первой декадой осталась неизменной — 14,95% годовых. Мониторинг значений осуществляет Банк России. Соответственно, не изменились и средние максимальные ставки по депозитам до 3 месяцев (12,98% годовых), от 3 до 6 месяцев (14,36%), от 6 месяцев до 1 года (14,48%) и свыше года (12,86%).

Средняя максимальная ставка определяется как максимальное среднее арифметическое значение в топ–10 кредитных организаций: Альфа–Банке, ВТБ, Газпромбанке, "Открытии", Промсвязьбанке, Росбанке, Россельхозбанке, Сбербанке, Совкомбанке и банке "Тинькофф".

Читайте также:

Банки

Российские банки устроили гонку кешбэков и ставок

Примечательно, что сразу после прошлого заседания ЦБ РФ по ключевой ставке, 26 апреля, на котором она осталась без изменений, эти средние ставки в целом увеличились, пусть и незначительно, на 0,09 п. п. — до 14,92% годовых. Так банки отреагировали на сигналы регулятора, что цикл снижения ключевой переносится с весны на лето–осень. Наиболее существенно доходности выросли по коротким депозитам, сроком до 3 месяцев (+1,01 п. п., до 12,96% годовых), и длинным, свыше года (+0,19 п. п., до 12,72%), а по вкладам от 3 месяцев до года, напротив, снизились (на 0,11 п. п. и 0,26 п. п., до 14,27 и 14,3% соответственно).

Резкий рост ставок по вкладам начался в декабре минувшего года, когда Банк России повысил ключевую с 15 до 16%. В итоге к концу декабря максимальная ставка достигла 14,75% годовых, в январе — до 14,79% годовых, к марту — 14,8%. Эксперты и банкиры каждый месяц сетовали: пик ставок достиг предела, скоро они начнут понижаться. И советовали вкладчикам: фиксируйте доходность на длинные сроки. Однако пока ставки по депозитам продолжают расти.

В такой ситуации большинство вспоминает недавний исторический опыт, когда люди поверили рекомендациям и ошиблись. В марте 2022 года, после резкого повышения ключевой — до 20% годовых, банкиры так же активно рекомендовали открывать долгосрочные депозиты. На тот момент ставка по вкладам свыше 365 дней достигла 9,41% годовых. К маю 2022–го, после снижения ключевой, она опустилась до 8,58%, к июню — до 7,63%. Таким образом, всего за 2 месяца доходность упала на 1,78 п. п. и продолжала снижаться на протяжении года. Но с декабря 2023–го по май 2024–го средние ставки не сократились, а выросли, пусть и на 0,2 п. п., вопреки прогнозам и банкиров, и аналитиков.

Стоит отметить, что сведения по доходности депозитов ЦБ РФ учитывают только среднее значение по 10 крупнейшим банкам, которые часто упрекают в скупости по отношению к вкладчикам. Например, участвующий в расчётах регулятора Альфа–Банк на момент подготовки материала по вкладу на 3 года предлагает ставку 16% годовых, а отсутствующий в подсчётах Московский кредитный банк — 17% годовых.

Средние или региональные кредитные организации могут предлагать более высокую доходность. "Уралсиб" сейчас предлагает 16,1% от 1 года, Яндекс Банк — 15,5%, Трансстройбанк — 15,25%.

На величину дохода влияют, безусловно, и условия по депозиту. Из них складывается эффективная ставка. Выплата процентов может быть настроена ежемесячно или в конце срока, может быть наличие или запрет возможности пополнения или частичного снятия денег. Чем выше ограничения для вкладчика (нет снятий и пополнений) — тем выше эффективная ставка. У последнего упомянутого банка, например, она будет уже 16,36% годовых.

Стоит отдать должное банкирам: по всей видимости, они не ждут затяжного периода высокой ключевой ставки, несмотря на заявления ЦБ РФ о начале её снижения осенью–зимой 2024–го. Или не готовы переплачивать. Поэтому они декларируют высокую доходность по долгосрочным депозитам, но с определёнными, неочевидными нюансами. Постепенно появляются вклады со ступенчатыми ставками: например, в первые полгода — 15% годовых, далее — 12%. Ещё дальше пошёл Интерпрогрессбанк. Он предлагает открыть вклады по "плавающей" ставке: 16% годовых в первый месяц, далее её значение будет равно ключевой, уменьшенной на 0,5 п. п. По факту на классическом рынке депозитов началось проникновение сложных финансовых продуктов с фондового рынка.

Когда прекратится рост ставок

Новый виток роста ставок сейчас начался из–за того, что кредитные организации принялись переманивать друг у друга клиентов. В линейке вкладов практически у каждого появились надбавки к базовым ставкам до 1–2 п. п., если потенциальный вкладчик переведёт в банк свои "новые" деньги, которых раньше не было на счетах. У каждого банка свои лимиты, как правило — от 30 до 180 дней. Такое поведение вызвано отменой платных переводов по Системе быстрых платежей в сумме до 30 млн рублей между банками, которая вступила в силу 1 мая 2024 года. Несколько лет назад первым привлекать таким образом стал Сбербанк, вскоре за ним подтянулись и другие. Сегодня повышенные проценты за "новизну" готов начислять практически каждый второй игрок.

В ближайшие 2–3 недели рынок депозитов может ожидать очередной этап войны за деньги вкладчиков. За неделю до заседания ЦБ РФ (намечено на 7 июня) появится чуть больше факторов, на которых можно будет гадать, повысит или сохранит ключевую регулятор. Исходя из этого банки могут начать корректировать ставки, учитывая собственные потребности, на долгосрочные или краткосрочные предложения. Плюс сейчас начинается традиционный сезон отпусков, когда вкладчики вместо сберегательной модели поведения выбирают расходную.

На текущей неделе несколько банков уже заявили о повышении ставок, пока в диапазоне 0,1–1 п. п. "Поднимают не по всей линейке, а ограничиваются лишь сроками, по которым хотят привлечь дополнительную ликвидность", — заявляет главный аналитик финансового маркетплейса "Банки.ру" Богдан Зварич. По его мнению, не стоит ожидать трендового подъёма ставок и текущие уровни можно считать максимальными или близкими к максимальным. Тональность прогнозов не меняется. В начале года, например, аналогичного мнения придерживалась начальник управления "Сбережения" ВТБ Наталья Тучкова. "Можно с уверенностью сказать, что ставки по рублёвым депозитам в России достигли максимально высокого значения", — резюмировала она.

Сейчас на долю "длинных" депозитов, свыше 3 лет, в общём объёме сбережений приходится 2,4%, от 1 года до 3 лет — чуть менее 19%. Банки очень заинтересованы в "длинных" деньгах, но вкладчики пока не готовы "замораживать" сбережения на сроки более года. Видимо, поэтому сейчас разница в ставках между краткосрочными и долгосрочными депозитами сокращается. Если сравнить с данными ЦБ РФ, то она составляет 1,5 п. п. Пока же текущие изменения по ставкам можно считать техническими: на фоне интереса населения к предстоящему заседанию по ключевой банки могут незначительно поиграть с доходностью. Но если ключевая будет повышена, то последовательных повышений по депозитам рынку не избежать.

Пока же, по данным маркетплейса "Банки.ру", на середину мая текущего года лучшие значения средней эффективной ставки остаются для 3– и 6–месячных вкладов, составляя 12,6 и 12,5% годовых. Это означает, что банки готовы привлекать краткосрочную ликвидность, ожидая перехода регулятора к циклу снижения ключевой. Минимальные значения у вкладов на 1,5 и 2 года — 8,1 и 8,6% годовых соответственно. "Банки.ру" считает свой показатель как сводку лучших предложений топ–30 банков. Средняя максимальная эффективная ставка по всем срокам достигла 15,3% годовых против 15,1% на начало марта. Если смотреть по срокам, то наибольшие изменения за последние 3 месяца произошли в депозитах на 90 дней: предлагаемая максимальная эффективная процентная ставка снизилась на 1,3 п. п. — до 16,5% годовых. Похожая динамика наблюдалась и на сроке 5 лет — 15% годовых, что выше мартовского показателя на 2,1 п. п.

Сколько можно заработать на депозите

С одной стороны, если предпочесть краткосрочный вклад, то за короткий период можно получить от банка чуть больше денег. При условии продления или поиска лучших условий в других банках. С другой — если рыночные ставки начнут снижаться, а долгосрочный депозит не был открыт, то существует вероятность недополучения дохода. Так, при условном вкладе на 100 тыс. рублей сегодня можно получить на 3–месячном депозите доход 3245 рублей (исходя из данных ЦБ РФ), на 6–месячном — 7240 рублей, на годовом — 6430. Предположим, через полгода, к декабрю, среднерыночные ставки снизятся на 1 п. п. по долгосрочным и на 2 п. п. по краткосрочным продуктам. Тогда совокупная сумма дохода того, кто сохранял по 3 месяца, составит 5990 рублей.

Но может быть и обратная ситуация, когда ставки снизятся по долгосрочным и вырастут по краткосрочным. В итоге на фоне колебания ставок те, кто ошибся в собственных прогнозах, недополучат доходы. В любом случае всё зависит от целей сбережения.

Как отметили в банке "Зенит", в целом нынешний типовой портрет вкладчика — человек, который не копит, а сохраняет. "Вкладчиков, которые копят на какую–то долгосрочную цель, гораздо меньше, в основном это клиенты, которые накапливают на ипотеку", — сообщили в пресс–службе кредитной организации.

В попытках получить максимальный доход не стоит забывать о налоге по депозитам в размере 13%. В этом году его впервые выплатят граждане, получившие в течение 2023–го совокупно от всех банков сумму свыше 150 тыс. рублей. Это эквивалентно 1 млн рублей и ставке 15% годовых.

Что ограничивает высокие ставки по депозитам

В ближайшее время на рынке появятся новые долгосрочные депозиты. Банк России планирует предоставить на обсуждение проект об увеличении лимита страхового возмещения по ряду сберегательных инструментов с текущих 1,4 млн до 2,8 млн рублей. Одновременно предполагается снизить по ним ставки отчисления в АСВ.

Инициатива касается рублёвых безотзывных сберегательных сертификатов, счетов эскроу и долгосрочных депозитов (свыше 3–5 лет). О том, что ЦБ РФ рассматривает возможность двукратно увеличить сумму страхования по долгосрочным вкладам для повышения их привлекательности, в феврале 2024 года говорила зампред Банка России Ольга Полякова.

По идее, если не будет установлена минимальная сумма для данного вклада, на них может быть сформирован определённый спрос, ставки из–за экономии на страховых взносах в Агентство по страхованию вкладов (АСВ) будут чуть выше среднерыночных. Но, к сожалению, регулятор уже косвенно установил предельный потолок доходности по существующим депозитам.

С 1 июля для банков возвращается отменённая в 2022 году надбавка к тарифу взноса в систему страхования. Все участники (и только они имеют право привлекать депозиты от физлиц) ежеквартально перечисляют в АСВ сумму из расчёта 0,12% от средних остатков на депозитах. Если они предлагают ставки выше средневзвешенных на 3 п. п., то теперь будут перечислять дополнительно 0,36%. По ЦБ РФ — к апрелю на 3– и 6–месячные вклады средние ставки были равны 13,2 и 14,4%, на срок свыше года — 12,5%. Таким образом, высокая доходность для банков будет обходиться дорого, поэтому они будут стараться не превышать порог +3 п. п. Что и приведёт к снижению ставок.

“

Разрыв в ставках между долго– и краткосрочными депозитами от 16 до 7% годовых чаще можно было наблюдать в конце 2023 года. Сейчас он сокращается и может иметь разницу от 2 процентных пунктов. И связано это с прогнозами по изменению ключевой ставки. Вкладчику прежде всего стоит ответить самому себе на вопрос: увидим ли ставки выше текущих? Если ответ: нет, то стоит зафиксировать высокую ставку на наибольший срок, даже если она будет ниже, чем по коротким вкладам. Если — да, то стоит дождаться очередной волны повышения ставок и уже после этого присмотреться к долгосрочным вкладам. Выбирая долгосрочный депозит, вкладчик получает ответ на свой вопрос: "Сколько я буду зарабатывать со вклада через 1–2 года?"

Эльвир Максимов

руководитель бизнеса депозитов банка "Санкт–Петербург"

“

Действительно, краткосрочные вклады сейчас наиболее интересные, так как разница ставок между 3–месячным и годовым составляет порядка 3%. Самые высокие ставки по депозитам классического формата, то есть без возможности движения средств в течение всего срока действия. При этом самым популярным видом остаётся управляемый вклад. Он предполагает возможность довнесения или частичного снятия денег. Здесь ставка будет на 1% ниже. Видна тенденция к открытию таких депозитов. Мы считаем, что клиенты таким образом подстраховываются на случай существенного снижения ключевой в течение года, фиксируя текущий уровень процентного вознаграждения и возможность внести основную сумму в момент, когда это будет выгодно.

Яна Граф

заместитель управляющего петербургским филиалом РосДорБанка