В предстоящую пятницу Банк России проведёт заседание по ключевой ставке. Аналитики ждут, что она вновь будет понижена, но меньшим шагом.

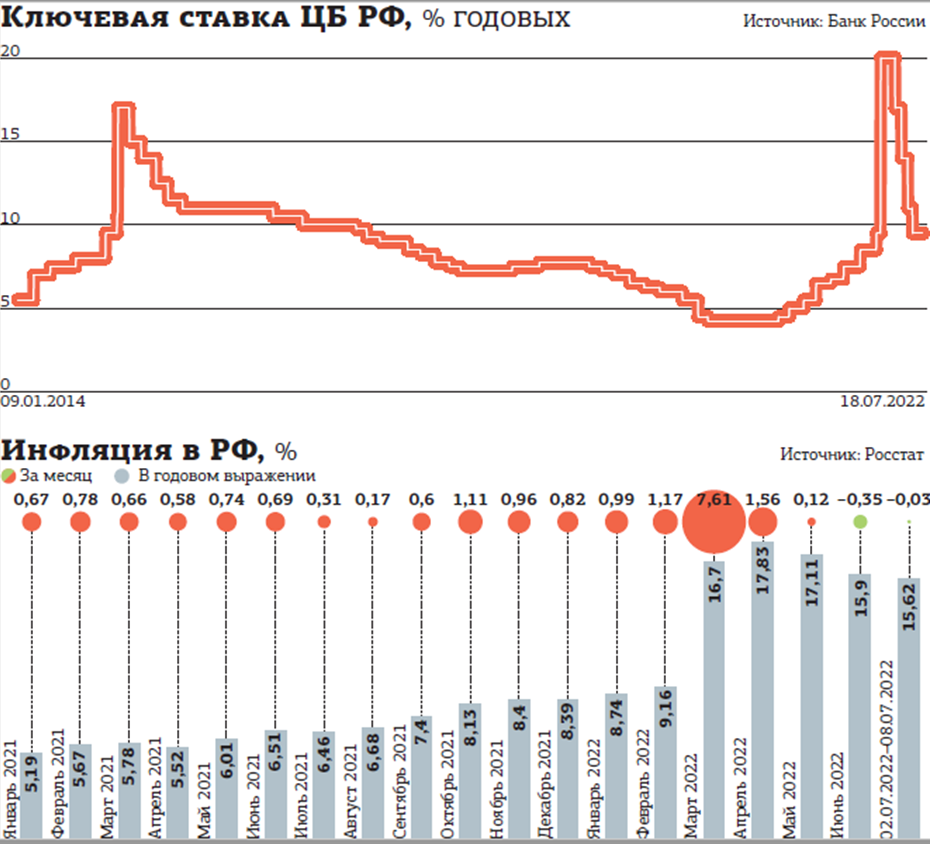

Сегодня действует ключевая ставка на уровне 9,5% годовых. После резкого повышения в марте до 20% годовых регулятор понижал её уже 4 раза: в апреле и мае шаг снижения был по 3 процентных пункта (п. п.), в первой декаде июня — на 1,5 п. п.

Гадания на пунктах

Нынешнее заседание является плановым. Следующее по графику должно состояться 16 сентября, если не будут проведены внеплановые (как произошло в мае). Большинство аналитиков от предстоящей пятницы ждут снижения, но гораздо менее решительного — на 0,5 п. п.

"Дискуссия будет идти о выборе между 0,25 и 50 п. п., нежели о более интенсивном снижении, например 0,75 п. п.", — полагает Евгений Кошелев, директор офиса рыночных исследований и стратегий Росбанка.

Читайте также:

Экономика

Ключевая ставка завершит цикл резкого понижения

"Ожидаем, что ЦБ РФ понизит ставку на 0,5 п. п., до 9% годовых. В то же время не менее вероятным сценарием мы по–прежнему рассматриваем вариант снижения ставки на 1 п. п., до 8,5%, — говорит Юрий Кравченко, начальник отдела анализа банков и денежного рынка ИК “ВЕЛЕС Капитал”. — Однако в этом случае регулятор, вероятно, существенно ослабит сигнал к дальнейшему смягчению процентной политики".

"Мы полагаем, что в пятницу ключевая ставка снова будет снижена, скорее всего, на 0,5 п. п. Ужесточение политик мировых регуляторов не оказывает особого влияния на политику российского ЦБ РФ, поскольку экономика России сейчас довольно обособлена, — рассуждает Евгений Жорнист, портфельный управляющий УК “Альфа–Капитал”. — На политику Банка России влияют внутренние факторы: состояние экономики, темпы инфляции, уровень инфляционных ожиданий". По оценке эксперта, инфляция перешла к снижению, поэтому можно ожидать продолжения снижения ключевой ставки.

Минэкономразвития РФ оценило годовую инфляцию в РФ на 8 июля на уровне 15,62%. На первой неделе июля цены снизились на 0,03% (то есть продолжается начавшаяся в июне дефляция). "Основной вклад в снижение цен продолжает вносить удешевление продовольственных (на 0,37%) и непродовольственных (0,08%) товаров", — говорится в обзоре министерства.

Дефляция впервые отмечена с сентября 2020 года. И эксперты, и представители регулятора заявляют, что для июня это нетипичное явление (в последний раз летом снижение цен происходило лишь в 1991 году). Поэтому уменьшение ставки будет происходить достаточно плавно и, видимо, в рамках диапазона, обозначенного на последнем заседании, который предполагает, что до конца 2022 года ключевая может снизиться до 8%.

О вероятном переходе к более умеренным действиям свидетельствует заявление Эльвиры Набиуллиной, главы ЦБ РФ, данное 29 июня: "Мы, конечно, будем снижать ставку по мере снижения инфляции, но, так как структурная перестройка предстоит существенная, мы не стремимся снижать инфляцию как можно быстрее любыми способами. Считаем, что это может занять от двух до двух с половиной лет".

Банк России на своём последнем заседании по ставке 10 июня обновил собственный прогноз по инфляции — 14–17% в 2022 году, 5–7% в 2023–м и 4% в 2024–м. Ранее, в апреле, когда ключевая была на уровне 20% годовых, регулятор прогнозировал инфляцию в диапазоне 18–23% по итогам текущего года.

"Если предстоящие недели подтвердят, что происходит устойчивое снижение темпа роста цен, если ещё при этом замеры покажут, что снижаются инфляционные ожидания, то, скорее всего, инфляция по году будет идти по нижней границе нашего прогноза в 14–17%, — говорила в середине июня Набиуллина. — Конечно, мы будем это учитывать, принимая решения по денежно–кредитной политике".

Опубликованные регулятором итоги опроса аналитиков за неделю до предстоящего заседания (всего 36 компаний, среди которых Институт Гайдара, Промсвязьбанк, "Сколково–РЭШ", "Сбербанк КИБ" и ряд телеграм–каналов) показали, что они улучшили прогноз по инфляции: в июне они ожидали её на уровне 17%, а сегодня ждут уже на уровне 15%. Эти же аналитики предполагают среднюю ключевую ставку в 2022 году на уровне 11% годовых, снизив свой прогноз с 11,1% в июне.

Не последнее снижение

Пока же рынки отыгрывают июньское решение регулятора. "Когда снижается ключевая ставка, на это реагируют все ставки в экономике. Быстрее всего депозитные, которые сейчас снижаются на опережение и уже находятся на уровне ниже текущей ключевой ставки, — рассуждает Жорнист. — Ставка в топ–10 банков по размеру средств населения в начале июля снизилась до 7,65% годовых".

"Банки продолжили достаточно агрессивно снижать депозитные ставки. Так, при ключевой в начале июня 11% средняя максимальная ставка по депозитам в крупнейших банках составляла чуть выше 9% (разница 1,91 п. п.), а по итогам первой декады июля ставка опустилась до 7,65% при ключевой 9,5%, то есть почти такая же разница в 1,85 п. п.", — поясняет Кравченко.

Столь резкое снижение говорит и о том, что банкам попросту не нужна ликвидность, поскольку её некуда размещать. С другой стороны, следствием падения доходности вкладов стал переток денег из банков обратно на организованный рынок ценных бумаг, что не может не смущать Банк России. Облегчение банковских балансов не должно происходить резко, особенно в условиях столь сильной неопределённости. Именно задачей сохранения депозитов и оправдывалось повышение ключевой в марте текущего года.

Доходности по ОФЗ также снижались, но уже менее агрессивно. Как посчитал Кравченко, наиболее существенно снизились доходности на "коротком" участке кривой ОФЗ (0,5–1,5 года) — с уровня 9% до 8–8,2%. На более длинных сроках погашения доходности ОФЗ снизились менее заметно: на участке 3 года — с уровня чуть выше 9% до 8,6%, на участке 5 лет — с уровня чуть выше 9% до 8,9%. "Это указывает на рыночные ожидания постепенного замедления темпов снижения ключевой", — говорит эксперт.

Вместе с тем ключевая повлияла и на кредитные ставки, которые стали снижаться, но по темпам немного запаздывают. И причина одна — нежелание банкиров терять прибыль.

"Это логично, кредиторы не торопятся снижать свою маржу и обычно пытаются оттянуть удешевление кредитов", — говорит Жорнист.

"Однозначные ставки сегодня на рынке есть только по льготным государственным программам и для крупных корпоративных заемщиков. Для заёмщиков “с улицы” и по не льготным программам ставки по–прежнему двузначные и снижаются минимальными темпами, — солидарен с коллегой Кравченко. — Стимулирование кредитования — это одна из ключевых целей снижения ключевой, но пока её выполнение даётся с трудом". Как рассуждает эксперт, в сложных экономических условиях банки сами не спешат кредитовать население и бизнес, а потребители предпочитают экономить средства и не брать в долг.

При этом эксперты ориентируются на прогноз ЦБ РФ по ключевой, опубликованный в июне. И ждут от ближайшей пятницы новых сигналов. "В дальнейшем темпы смягчения процентной политики снизятся ещё сильнее, и к концу года ключевая ставка составит 8%", — полагает Кошелев.

"Мы вполне можем увидеть снижение ключевой до 8% в этом году и до 6–7% в дальнейшем, регулятор по–прежнему видит нейтральную ключевую на уровне 5–6% годовых при инфляции 4%, — заявляет Жорнист. — Если инфляция к 2024 году действительно вернётся к уровню 4%, у ЦБ РФ ещё остаётся пространство для снижения ключевой".

“

Регулятор наверняка снизит ключевую ставку, но, как обычно, вопрос лишь в размере шага. В данный момент прогнозы предполагают до 8,5–9%. На мой взгляд, смягчение ДКП может быть более существенным в интересах поддержки экономики — этот момент сейчас центральный. Поэтому снижение сразу до 8,5% выглядит более вероятным. Вся кривая доходностей ОФЗ как раз расположилась в коридоре 8,2–9%. В этот диапазон и жду снижения. К концу года ключевая в базовом сценарии может быть на уровне 7,5–8%.

Василий Карпунин

начальник управления информационно–аналитического контента "БКС Мир инвестиций"

“

Похоже, что ставка будет снижена до 9%, на 0,5 п. п. На такой скромный шаг регулятор пойдёт, поскольку процессы, характерные для чрезмерно высокого уровня ставок, в последнее время замедлились. Во–первых, из–за падения потребительского оптимизма кредитование в банках должно было замедлиться. Кроме того, были улучшены прогнозы по динамике ВВП в 2022 году (с –8% до –6%), то есть у регулятора появилась опция не снижать ставку так же резко, как в предыдущие месяцы.

Руслан Мустаев

портфельный управляющий УК "Открытие"