Итоги I квартала 2022 года в российских паевых инвестиционных фондах можно подвести лишь фрагментарно: управляющие компании могут сосчитать стоимость не всех своих фондов.

Информационный портал Investfunds, уже не первое десятилетие собирающий статистику по ПИФам, на этот раз не опубликовал ренкинги по доходности фондов и притоку средств в них. Доступны только сводные данные по стоимости чистых активов (СЧА) российских паевых фондов и совокупные притоки/оттоки денег в них.

"На 31 марта 2022 года у подавляющего большинства фондов нет данных по расчёту, так как управляющие компании не имели возможности определить справедливую стоимость пая и совершать любые действия с фондами, — поясняет Егор Киреев, руководитель группы по рынку фондов Investfunds. — Можем предположить, что полноценное формирование ренкингов будет возможно по итогам апреля 2022 года. При формировании сводной статистики по ПИФам были использованы данные, которые УК размещали на официальных сайтах".

Любопытно, что совокупные данные Investfunds считал даже в те дни, когда торги российскими акциями были полностью остановлены по решению Банка России, в период с 28 февраля по 24 марта. Но вот данных по отдельным фондам нет ни за этот период, ни даже на 31 марта.

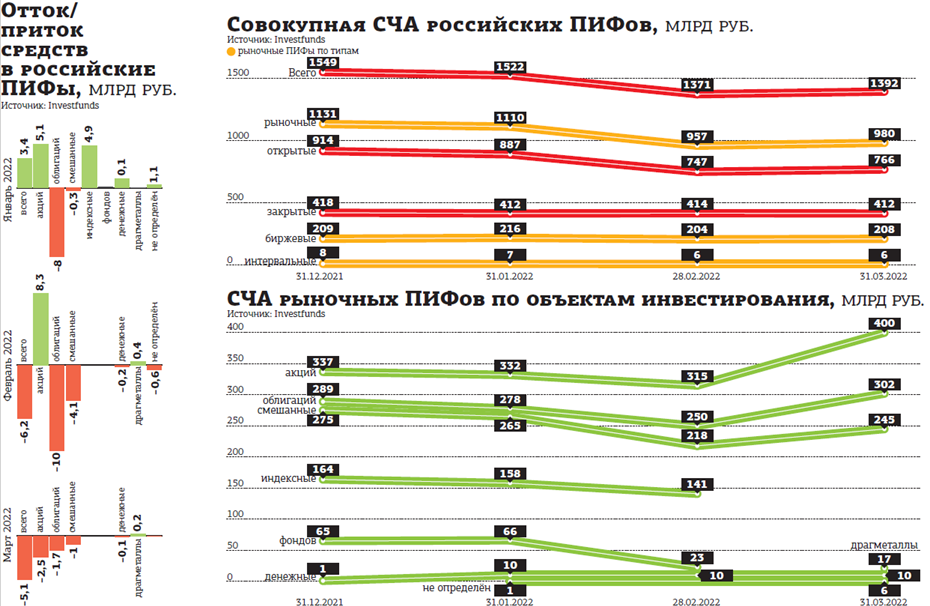

Активы российских рыночных ПИФов начали сокращаться ещё в январе, виной чему, вероятно, было снижение котировок акций в связи с народными волнениями в Казахстане и началом обострения ситуации вокруг Украины. А в феврале совокупная СЧА испытала уже довольно сильный провал и опустилась ниже триллиона рублей (см. диаграммы). В марте же произошёл отскок, но не очень значительный по сравнению с февральским обрушением.

Активы закрытых фондов в I квартале 2022 года оставались стабильными, в районе 415 млрд рублей. ЗПИФы держат основную часть средств в недвижимости, а её оценки меняются не так быстро, как стоимость ценных бумаг.

Стоит отметить, что на конец марта Investfunds не смог собрать данные по индексным ПИФам и ПИФам фондов. Зато в статистике появились фонды драгметаллов, их совокупная СЧА оказалась равна примерно 17 млрд рублей.

Приток средств в ПИФы был положительным в январе, но отрицательным в феврале и марте. Однако фонды акций привлекли деньги пайщиков и в феврале, и по итогам квартала. Несмотря на отток 2,5 млрд рублей в марте, их общий квартальный итог положителен — почти 11 млрд рублей. А самыми пострадавшими оказались фонды облигаций — они теряли деньги пайщиков все 3 месяца и в итоге распрощались с почти 20 млрд рублей. Смешанные фонды также испытывали оттоки в течение первых 3 месяцев 2022 года, их итоговые потери — 5,4 трлн рублей.

Бизнес меняет лица

Ряд крупных управляющих компаний в марте текущего года вынуждены были проводить реорганизацию в связи с международными санкциями, наложенными на материнские структуры — банки. Так, Сбербанк продал 51% долей в ООО "СБ Благосостояние", владеющем двумя управляющими компаниями — "Сбер Управление Активами" и "Сбер Фонды Недвижимости". Владельцем 49% "СБ Благосостояние" стала "дочка" ПАО АФК "Система" — ООО "Система Телеком Активы". Однако все детали сделок неизвестны. Управляющие компании, ранее подконтрольные Сбербанку, после ребрендинга будут носить названия Управляющая компания "Первая" и "Современные фонды недвижимости" соответственно.

ВТБ же, по данным Интерфакса, передал все свои инвестиционные подразделения, включая брокера и управляющую компанию, "третьим лицам". При этом АО "ВТБ Капитал" было переименовано в АО "Арована Капитал", а "ВТБ Капитал Управление активами" — в АО "ВИМ Инвестиции".

"ДП" не удалось получить в упомянутых управляющих компаниях комментарии о динамике стоимости паёв и притоке средств в ПИФах. Остались без ответов и запросы в ряд других УК, что неудивительно: корректной информацией, необходимой для полноценных ответов, не обладают порой даже сами управляющие.

"Под управлением нашей УК находится только один ПИФ открытого типа, — отмечает Иван Соколов, заместитель генерального директора УК ”Финам Менеджмент”. — Поэтому сравнить его доходность можно, например, с динамикой индекса Мосбиржи за I квартал 2022 года. Стоимость пая нашего ОПИФ рыночных финансовых инструментов ”Финам Первый” за квартал снизилась на 21,18%. Индекс Мосбиржи за этот же период снизился на 28,61%. Средства нашего ОПИФ вкладываются в акции российских компаний, государственные ценные бумаги (ОФЗ), а также в производные финансовые инструменты. На начало I квартала текущего года доля акций в структуре ОПИФ составляла 70,6%, оставшаяся часть (29,4%) приходилась на ОФЗ, производные инструменты и деньги".

По словам Соколова, за I квартал 2022 года из ПИФа был зафиксирован небольшой отток средств пайщиков, в пределах 0,7% от СЧА. "Скорее это фиксация прибыли долгосрочными инвесторами или уход от высоких рыночных рисков в менее рискованные инструменты (облигации, банковские вклады)", — предполагает он.

"В I квартале этого года больше всего инвесторам среди наших фондов принёс ОПИФ “ТКБ Инвестмент Партнерс — Золото”. Стоимость пая выросла на 18,8% в рублёвом выражении, — говорит Егор Киселёв, инвестиционный эксперт ”ТКБ Инвестмент Партнерс”. — Основные средства в этом фонде вложены в акции иностранных инвестиционных фондов, которые преимущественно инвестируют в физическое золото в слитках".

По словам эксперта, до начала специальной военной операции РФ на Украине больше всего средств пайщики приносили в ОПИФ "ТКБ Инвестмент Партнерс — Фонд сбалансированный", который в основном инвестирует в российские акции и облигации. "Инвесторы позитивно оценивали перспективы российского рынка ценных бумаг и рассчитывали на то, что сбалансированная стратегия поможет им значительно опередить ставки по депозитам и инфляцию, — полагает он. — В марте же притоки шли в фонд ОПИФ “ТКБ Инвестмент Партнерс — Золото”. Фонд был открыт для приобретения/погашения паёв, даже когда Московская биржа была закрыта. Он даёт шанс защититься не только от обесценения рубля, но и от ”укусов” долларовой инфляции. Сейчас это важно. Инфляция в США уже приблизилась к 8%, а может перевалить и за 10%".

Неопределённость пугает

По словам представителей управляющих компаний, давать какие–либо прогнозы по поведению пайщиков в условиях продолжающейся спецоперации и нескончаемого потока антироссийских санкций не представляется возможным.

"Из–за высокой степени неопределённости, возросших рыночных и инфраструктурных рисков в ближайшие месяцы ожидать притока средств в ПИФы особенно не приходится, — печалится Иван Соколов. — В первую очередь это относится к фондам, инвестирующим в акции. Возможно, некоторый приток средств будет наблюдаться в облигационных фондах ввиду возросшей доходности по облигациям на фоне высокой ключевой ставки Банка России. Но конкуренцию таким фондам в ближайшие месяцы будут создавать банковские вклады".

"Действия пайщиков во многом будут зависеть от развития геополитической ситуации (санкции, ответные меры, реакция рынков и т. п.). К сожалению, обоснованно сформировать базовый сценарий в этой сфере на II квартал крайне сложно", — заключает Егор Киселёв.

Риски надвигаются

Под угрозой снижения сейчас находится не только российский рынок ценных бумаг, но и глобальные рынки. Высокая инфляция наблюдается во всём мире, и крупнейшие центробанки готовятся к ужесточению монетарных политик. Фактически они будут подавлять инфляцию, жертвуя при этом ростом экономик.

Согласно опубликованному 5 апреля протоколу мартовского заседания комитета по операциям на открытых рынках Федеральной резервной системы США (FOMC), американский центробанк готовится начать сокращение объёма активов на своём балансе, который достиг неимоверной суммы $8,9 трлн. Руководители ФРС считают разумным продавать гособлигации на $60 млрд в месяц и обеспеченные ипотекой ценные бумаги — на $35 млрд. То есть благодаря этим действиям ФРС объём свободных денег на рынке будет уменьшаться ежемесячно на $95 млрд. Кроме того, многие члены FOMC, включая председателя ФРС Джерома Пауэлла, полагают, что будет оправданным повышение ставки сразу на 50 базисных пунктов на одном или нескольких предстоящих заседаниях, если инфляция в США не начнёт снижаться. Ближайшее заседание FOMC состоится 3–4 мая.

Согласно недавнему опросу управляющих фондами, проведённому Bank of America, оптимизм в отношении глобального роста находится на рекордно низком уровне, в то время как ожидания стагфляции подскочили до самого высокого уровня с августа 2008 года.

К этому следует добавить локальные российские риски, например ожидаемый выход нерезидентов из ОФЗ и акций, когда Банк России разрешит им совершать операции с этими активами.

Некоторую угрозу таит в себе укрепление рубля, которое наносит удар как по экспортёрам, так и по доходам бюджета. После обвала курса доллара на 40% с мартовского максимума регулятор уже начал ослаблять ограничения для покупателей на валютном рынке (см. "ДП" № 36 от 11.04.2022). Но пока заметного эффекта это не принесло: рубль удалось ослабить этими мерами чуть более чем на 10%.

Новые потрясения на фондовом рынке могут вызвать и боевые действия на Украине. По информации ряда военных экспертов, обе противоборствующие стороны стягивают крупные силы на Донбасс, что может означать скорое начало крупного сражения там.

Надежды на рост российских акций участники рынка связывают не только с их недооценённостью, но и с вероятными покупками со стороны Фонда национального благосостояния. ФНБ выделил на скупку акций 1 трлн рублей до конца 2022 года, но пока сделок не совершал.

“

Лучшая доходность среди ПИФов нашей УК в I квартале 2022 года была у фонда "Арсагера — фонд облигаций КР 1.55" — минус 10,54%, худшая — у "Арсагера — фонд акций" — минус 27,19%. Наибольший приток был в "Арсагера — фонд акций" — около 70 млн рублей, наибольший отток из "Арсагера — фонд облигаций КР 1.55" — около 15 млн рублей (в том числе и за счёт обмена на паи других фондов). Интерес к фонду акций связан со снижением стоимости акций и, как следствие, повышением потенциальной доходности владения ими. Данный вид актива позволяет в долгосрочной перспективе превосходить уровень инфляции.

Алексей Астапов

заместитель председателя правления УК "Арсагера"

“

Управляющие компании сейчас далеко не всегда могут корректно назвать пайщикам стоимость каждого из своих паевых фондов. Основная проблема в невозможности двухстороннего котирования для пайщиков тех фондов, в активах которых есть западные инструменты. Мы в БКС уже начали котировать ряд своих фондов, и скоро список должен увеличиться. Стоимость многих ETF на рынке вообще временно перестала определяться. Проблема в структуре активов ETF: пока мост между Euroclear и НДЦ не работает и действуют санкционные ограничения, оператор фонда не может повторить стоимость базовых активов, за изменением которых должны следовать котировки фонда. Думаю, на восстановление рынку ETF понадобится месяца три–четыре. Может быть, полгода.

Никита Демидов

директор петербургского филиала "БКС Мир инвестиций"