08:3711 апреля 2022

Быстрее прочих увеличивается число споров на небольшие суммы. Эксперты объясняют это ростом спроса на микрозаймы в разгар пандемии.

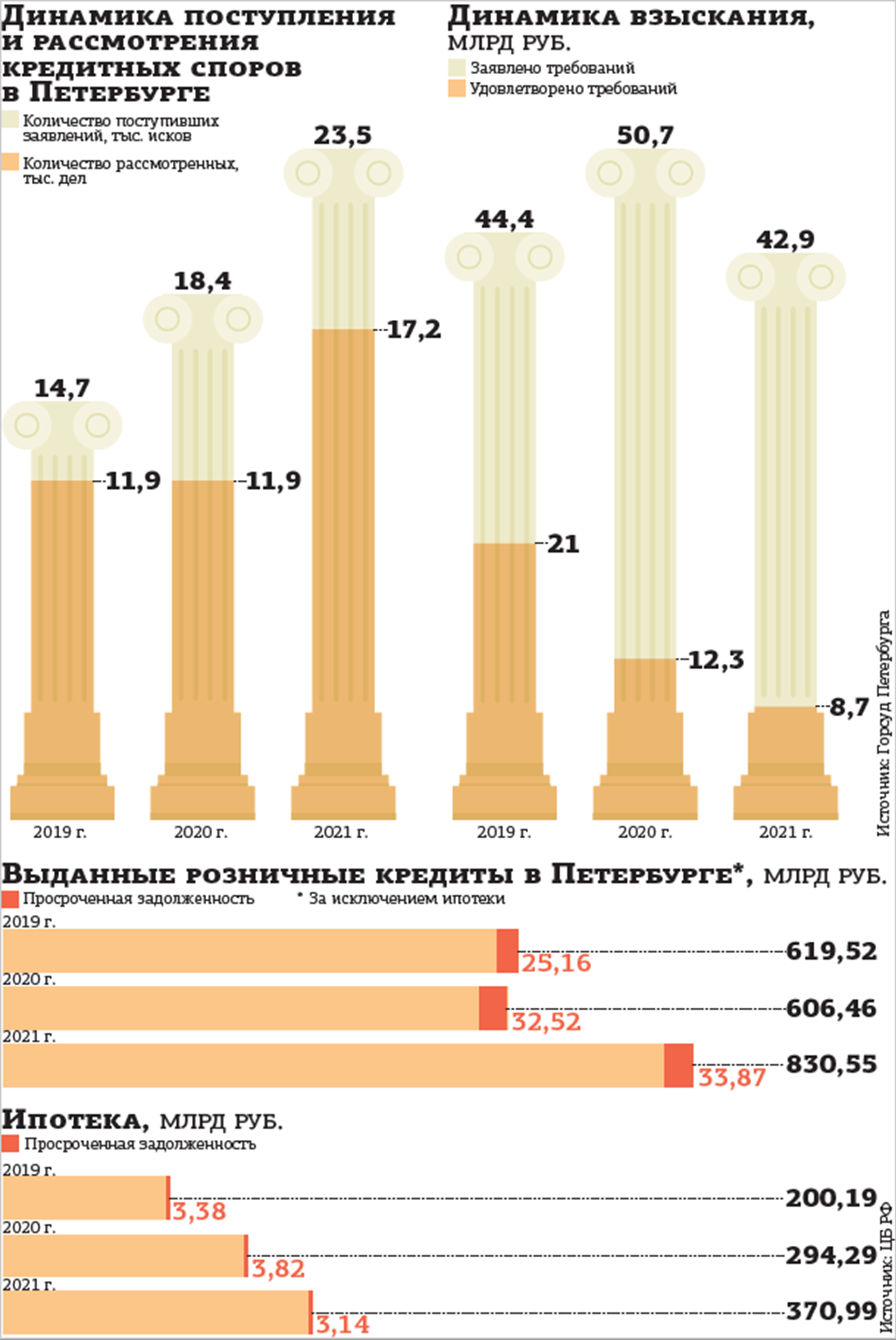

Споры о взыскании кредитов банками и микрофинансовыми организациями (МФО) с должников-физлиц, а также споры между гражданами о взыскании займов рассматривают суды общей юрисдикции. За минувший год в петербургские суды поступило 23,5 тыс. таких исков, рассмотрено 17,2 тыс. дел. При этом существенный рост показали дела о небольших взысканиях — до 50 тыс. рублей. В 2020 году всего было рассмотрено 125 подобных споров, в прошлом — уже 257.

Иски о крупных взысканиях (свыше 1 млн рублей) такого роста не продемонстрировали. Если в 2020 году суды рассмотрели 3,2 тыс. дел, то в 2021–м — 4,4 тыс. Наталия Мурашова, партнёр адвокатского бюро "Юридическая контора Гессена", объясняет это несколькими причинами.

“

"Рост обусловлен увеличением спроса на микрозаймы в первые волны пандемии в 2020 году. Кредиты на небольшие суммы можно получить без визита в банк, подтверждения трудового стажа, дохода и пр. Также нужно учитывать стремительное развитие и удобство онлайн–сервисов кредитования. По более крупным заимствованиям такого резкого скачка спроса не наблюдалось", — поясняет эксперт.

Ещё одним фактором, сдержавшим рост споров по взысканию крупных сумм, могла стать ситуация с ипотекой. За 2021 год, вопреки пессимистическим прогнозам экспертов, объём просроченной ипотеки в Петербурге сократился на 18%, или на 700 млн рублей, до 3,1 млрд. Такая динамика фиксируется впервые, все предыдущие годы проблемная задолженность по жилищным кредитам росла. Считается, что это результат резкого роста цен на недвижимость: должники активно продавали подорожавшие квартиры. Такие сделки по согласованию с банком проходят в досудебном порядке.

Банки лидируют

Примерно 80% заявлений о взыскании по кредитам и займам к горожанам поступает от банков и МФО. Число таких дел только растёт.

Банкам, чтобы подать на банкротство физлица, нет необходимости идти в суд общей юрисдикции и получать решение о взыскании задолженности. Их интерес заключается в другом — в исполнительном производстве.

“

"Например, по небольшой задолженности банки, получив судебный акт о возбуждении производства, идут к приставам и добиваются наложения ареста на счета должника, — поясняет Карина Сидорова, руководитель практики антикризисного управления и банкротства юркомпании “

Дювернуа Лигал

”. — Ещё один момент — обращение взыскания на залог. Инициировать эту процедуру в отношении физлица можно только при вступившем в законную силу судебном решении. Такой подход банки используют, к примеру, при ипотеке".

Что касается споров в судах общей юрисдикции между банками и крупными бизнесменами, то ситуация другая. Как правило, предприниматели, получая крупные кредиты в банках для своего бизнеса, сами выступают по ним поручителями.

Когда основанием задолженности выступает не кредитный договор, а договор поручительства, банки вынуждены "просудить" долг для подачи на банкротство физлица–поручителя, уточняет Карина Сидорова.

Стратегия и тактика

Некрупные банки, не входящие в топ-10, чаще всего действуют по такой схеме. Сначала они взыскивают долг с поручителя по кредиту, а только после идут непосредственно к самому должнику.

Наталия Мурашова объясняет такую очерёдность стратегическими соображениями. Так, например, поручитель, узнав, что в суде взыскивается долг с компании, за которую он поручился, может предпринять попытки "избавиться" от имеющегося имущества (чаще всего оно передаётся по различным сделкам ближайшим родственникам). "А если иск будет подан сразу к поручителю, может сработать эффект неожиданности и он не успеет принять мер по защите своего имущества", — поясняет Наталия Мурашова.

Такая тактика может позволить банку "отбить" примерно половину долга по кредиту, уточняет Владимир Полуянов, партнёр Апелляционного центра. Затем банк идёт к залогодателю добирать остатки непогашенного кредита — как правило, в залог отдаётся недвижимость. "Залоговая стоимость объекта чаще всего ниже коммерческой (дисконт может достигать 30%. — Ред.). Но зачем продавать недвижимость по рыночной стоимости и отдавать оставшиеся от погашения долга деньги залогодателю? Можно поступить следующим образом: передать по цессии право требования к залогодателю компании, аффилированной с банком. И уже затем эта компания сумеет продать залог таким образом, что сама получит весьма неплохую маржу, и никому никаких “лишних” денег отдавать не потребуется", — поясняет эксперт.

Пересчитай!

В спорах между физлицами–заёмщиками и кредитными организациями, по словам Дмитрия Урякина, юриста Maxima Legal, суду чаще всего остаётся лишь констатировать факт заключения договора и просрочки по нему, а после — взыскать сумму в пользу банка. Такие процессы не вызывают особых сложностей.

"Если иск касается кредита или займа, который гражданин действительно взял и не вернул, отбиться обычно сложно или невозможно. Речь не идёт о случаях откровенного мошенничества, когда кредит взят по копии паспорта", — уточняет Илья Кавинский, партнёр юридической фирмы Ru.Courts.

Вместе с тем практика показывает, что почти все расчёты финансовых организаций содержат арифметические ошибки, отмечают эксперты. В таких ситуациях часто возможно уменьшить сумму взыскания, проверив расчёты истца. Также возможно уменьшить сумму неустойки, поскольку суд имеет право провести ревизию её размера и оценить, насколько неустойка разумна и соразмерна совершённому гражданином правонарушению — невозврату долга в срок.

Однако Дарья Лебедева, глава объединённой пресс–службы судов Петербурга, выделяет другую тенденцию. "Истцы стали более грамотны в требованиях к суммам. Они их чётко мотивируют, а не берут “с неба”. То есть адекватнее относятся к определению цены иска", — пояснила представитель Горсуда Петербурга.

Заём с креативом

Впрочем, иногда можно отбиться и от иска о взыскании задолженности по существу, в том числе и от поданного банком. "В моей практике был случай, когда нам удалось доказать, что поручительство выдавалось за один кредит, а пытались взыскать другой. Ситуация не совсем типичная, но в статистику она попадает, поскольку и поручитель, и должник — ответчики по одному делу", — делится Илья Кавинский.

В то же время в спорах между физическими лицами о возврате займа суды нередко встречаются с креативом или беспечностью со стороны заёмщиков и заимодавцев.

“

"Кто–то по–прежнему умышленно “просуживает” фиктивные долги с целью наращивания подконтрольной кредиторской задолженности, дабы в будущем уменьшить количество голосов, приходящихся на долю независимых кредиторов в процедуре банкротства. Кто–то в момент передачи денег беспечно не составляет долговых документов, откладывая это на более позднюю дату, чем лишь усугубляет своё положение. Впоследствии расписка фальсифицируется, заём не возвращается, а нечестный должник ссылается на неполучение денег и на составление расписки “задним числом”. В результате чего суд может освободить такого заёмщика от обязанности по возврату долга", — характеризует практику Дмитрий Урякин.