Реклама на рынке потребительского кредитования возвращается к 2000–м: локомотивом для продвижения вновь становится размер ставки. Реальная же стоимость заёмных денег оказывается кратно дороже обещаний.

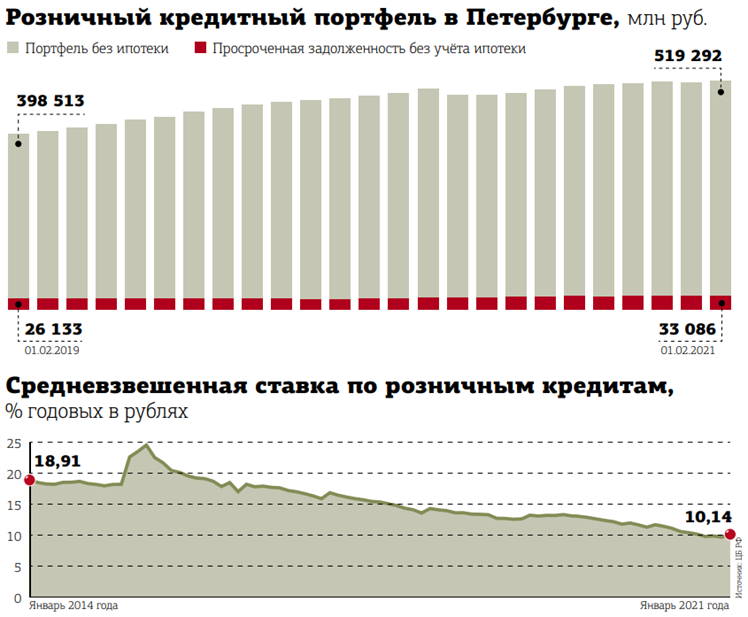

Банки с начала года активно предлагают потребительские кредиты под низкие ставки. За последние 1,5 года их значения сократились с двухзначного до однозначного уровня.

Теперь конкуренция заставляет банкиров жонглировать красивыми цифрами уже в десятых долях процента.

Так, РГС Банк, Газпромбанк и Росбанк заявляют о готовности выдавать наличные деньги под 5,9% годовых в рублях, Россельхозбанк — под 5,7%, Альфа–Банк — под 5,5%, Почта Банк — под 3,9%. Список можно продолжать: почти каждый второй из 400 действующих банков представлен в сфере потребительского кредитования.

На фоне исторического минимума ключевой ставки (по меньшей мере до 19 марта её размер равен 4,25% годовых) создаётся ощущение, что потребительские кредиты ещё никогда в истории России не были так доступны.

Однако обещанные банками условия далеки от реальных. По данным Банка России, средневзвешенная ставка по кредитам физлицам со сроком свыше года за январь в целом по стране выросла с 9,68 до 10,14% годовых.

Отсюда следует единственно возможный вывод: рекламные посулы не соответствуют действительности. На самом деле банки кредитуют под более высокие проценты.

Успешный креатив

Чтобы потребитель мог рассчитывать на обещанную ставку, каждый банк устанавливает свои определённые ограничения и условия, перечисление которых может достигать нескольких страниц.

Пару лет назад ситуация была совершенно иной: в большинстве банков клиенты делились всего на две категории — зарплатных и сторонних заёмщиков. Для каждой из этих групп устанавливался фиксированный размер ставки.

Сегодня границы размыты: по оценке "ДП", предельный размер ставок может достигать 48% годовых в рублях. Расширился и список требований: один банк выполнит обещания только при получении заёмщиком максимальной суммы кредита, второй установит её на последний год кредитования, третий — при условии, что данный заёмщик ранее уже оформлял и успешно погасил кредит не менее чем на 1 млн рублей. И почти у всех банкиров обещанный минимум ставки зависит от покупки полиса страхования жизни и здоровья в дружественной кредитору страховой компании.

Жизненный опыт заёмщиков всё ещё не позволяет им бегло посчитать выгоду: брать заёмные средства, например, по ставке 6% годовых при условии оплаты страховки, что удорожает кредит на 1,5–3%, или отказаться от защиты и получить повышение первоначальной ставки на 2–3 процентных пункта.

Как отметили собеседники "ДП" в банковской сфере, с развитием цифровизации инциденты, когда консультанты могут убеждать покупать страховку под предлогом отказа от кредита, уходят в прошлое. При подаче заявки через интернет оказывать давление некому: весь расчёт у заёмщика перед глазами.

Вдобавок уже более 5 лет действует норма закона о так называемом периоде охлаждения (сейчас он равен 14 дням с даты оформления полиса), в течение которого от страховки можно отказаться без объяснения причин. Именно с данными изменениями эксперты и связывают массовое увлечение банкиров привязыванием ставок к наличию полисов: в договорах теперь прописано, что ставка будет повышена, если клиент откажется от страхования.

С точки зрения антимонопольного законодательства нарушений в подобных манипуляциях нет. Во–первых, банки давно научились писать условия кредитования под всевозможными звёздочками, во–вторых, приобретение страховки не является обязательным условием для выдачи кредита. Без неё он будет просто дороже.

"Несмотря на рост финансовой грамотности населения (как недавно отчитался ЦБ РФ), кредитная кабала физлиц только усиливается. В условиях высокой закредитованности людей задача “маркетинговых” ставок — собрать максимальное количество заявок, чтобы из всего объёма выбрать самого качественного и благонадёжного будущего заёмщика, — говорит Анна Лебёзкина, независимый банковский маркетолог. — Фактически получить необеспеченный кредит под 5–10% годовых в рублях сегодня нереально, такой продукт в 99,8% случаев сопровождается продажей дорогих дополнительных продуктов или отказом в кредитовании без объяснения причин".

По словам эксперта, некоторые банки хитрят противоположным образом: предодобряют кредит по заведомо завышенной ставке, чтобы затем при личной беседе с потенциальным заёмщиком попытаться в его глазах демпинговать ставкой, если он начнёт ссылаться на одобрение в другом банке на более привлекательных условиях.

"Другие любят давить на общечеловеческое “неужели у вас нет мечты, которую вы можете осуществить с помощью кредитных средств”, — резюмирует Лебёзкина. — Борьба за клиента есть в каждой сфере, чем лучше креатив маркетологов, тем успешнее бизнес".

Темп падает

По данным НБКИ, в январе текущего года средний размер потребкредита в Петербурге составил 332 тыс. рублей, увеличившись по сравнению с январём 2020 года на 17%. При этом их количество сократилось на 6%, до 35,3 тыс.

"Выдача потребительских кредитов в 2020 году в целом по РФ по сравнению с предыдущим годом снизилась более чем на четверть, тенденция по соблюдению банками консервативного подхода в розничном кредитовании сохраняется", — отмечает Александр Викулин, генеральный директор НБКИ.

Банки готовы кредитовать надёжных заёмщиков, которых на текущий момент на рынке становится всё меньше.

Значение ставки при выборе кредитора по сравнению со скоростью принятия решений, сроками или суммами постепенно снижается. В выигрыше оказываются те банки, которые накопили клиентскую базу и сейчас работают именно с ней, а не с внешними потенциальными заёмщиками.

По данным Банка России, уровень просроченной задолженности в розничных портфелях по Петербургу имеет тенденцию к росту. По итогам января 2021 года доля проблемных ссуд без учёта ипотеки превысила 6,37%. Годом раньше она составляла 5,37%.

"На качество портфеля сейчас направлено внимание игроков рынка в связи с предпосылками для его ухудшения на фоне развития пандемии и её экономических последствий, — комментирует Елена Верёвочкина, управляющий петербургским филиалом РГС Банка. — Кредиты выдаются весьма аккуратно, а темпы выдач демонстрируют умеренное снижение по сравнению с предыдущими периодами".

“

Факторы, влияющие на реальную процентную ставку по договору, достаточно прозрачны. Они видны потенциальному клиенту, но не из рекламного буклета или билборда, а из условий кредитования, размещённых на сайте банка. Тем не менее "красивая" ставка привлекает внимание, заинтересовывает и заставляет подробно знакомиться с предложением. Если оно подходит, то далее следует обращение в банк. Реклама содержит информацию, что низкая стоимость зависит от совокупности условий. И давно все понимают, что указанные в предложении цифры далеко не единственные в диапазоне ставок по продукту.

Дмитрий Ферапонтов

Старший преподаватель кафедры банковского дела университета "Синергия"

“

Банки такими заявлениями не нарушают законодательство, так как в дисклеймере, сопровождающем рекламу, всегда раскрываются условия получения банковского продукта, в том числе и особенности, связанные с начислением процентов. Зачем банки указывают низкие ставки в рекламе? А как ещё обратить на себя внимание? В России по–прежнему много кредитных организаций, и важным фактором выбора потенциального кредитора является элементарная известность. Задача решается с помощью обещаний дать денег под минимальный процент. Может, непосредственно сейчас подобная кампания и не приведёт клиента, но однозначно у потребителя в памяти отложится, что в банке икс кредиты дешевле, чем в банке игрек.

Сергей Калинчук

Директор по маркетингу и стратегическому развитию коммуникационного агентства Spn Communications