07:2127 февраля 202007:21

780просмотров

07:2127 февраля 2020

Панические распродажи на мировых рынках пока не подтвердили статус биткоина как защитного актива на случай кризиса. Крипта падает вместе с фондовыми рынками.

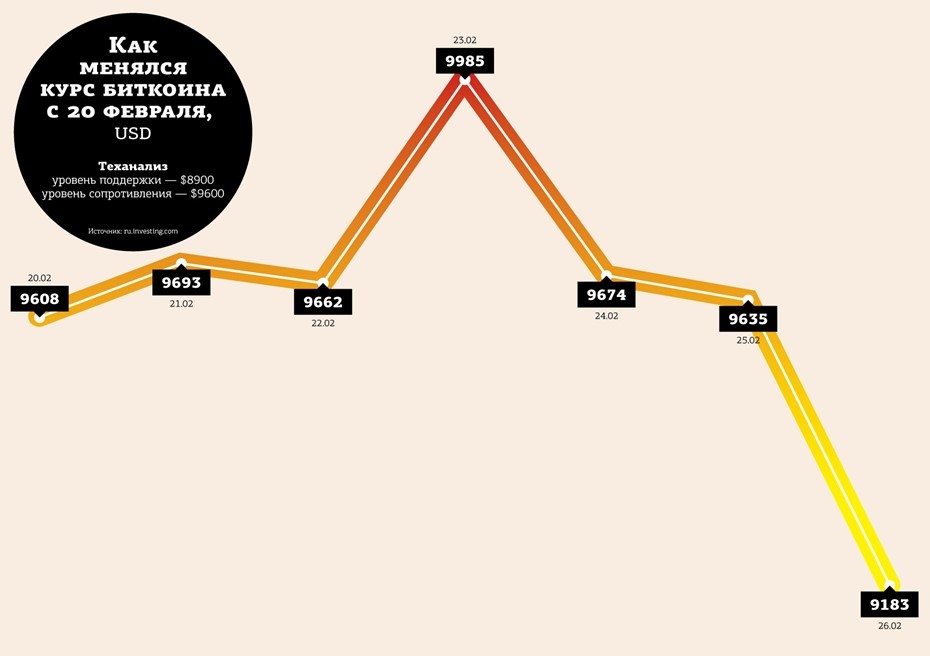

Увы, коронавирус оказался сильнее главной цифровой валюты. По крайней мере панические распродажи в понедельник не привели мировой капитал на криптовалютный рынок. Пока товарные фьючерсы на золото обновляли 7–летние максимумы, цена биткоина стремительно падала вниз и на момент написания публикации составляла уже $9180.

Получается, что на деле вместо статуса "тихой гавани" и "цифрового золота" биткоин подтверждает статус непредсказуемого и капризного актива, корреляции которого мало понятны традиционному финансовому рынку. Но так ли все необъяснимо?

Иммунитета к вирусу нет

"Золото является самым частым активом, с которым сравнивают динамику биткоина, — напоминает старший аналитик FxPro Александр Купцикевич. — Если в течение января 2020 года оба актива действительно демонстрировали последовательный рост, то в течение месяца золото резко растет, чего нельзя сказать о биткоине. Если сравнивать динамику S&P 500 и BTC с начала 2020 года, то видно, что они скорее похожи. Дело в том, что институциональные инвесторы что в акции, что в биткоин — это одни торговые терминалы и настраивающие их люди".

На самом деле криптовалютный рынок еще только формируется. Даже если фондовые индексы завтра обрушатся, нет абсолютно никаких гарантий, что биткоин будет непременно расти или непременно падать вместе с ними, констатирует эксперт.

"Важен еще один фактор: биткоин сейчас находится на практически историческом максимуме, что является очень плохой точкой входа для любого инструмента, а коррекция индексов из–за коронавируса, наоборот, является отличной точкой входа в подешевевшие инструменты", — добавляет создатель клуба венчурных инвесторов iTLEADERS Егор Клопенко.

Вопрос еще и в том, от чего защищаться. От падения фондовых рынков биткоин, может, и не поможет. Зато он защищает от более глубоких рисков. "Биткоин встроен в современную финансовую систему, выступая как высокорисковый спекулятивный актив, — говорит аналитик EXANTE Виктор Аргонов. — Защитным он становится, когда что–то угрожает самой этой системе, например гарантиям стабильного перевода фиатных средств. Одной из мотиваций к покупке биткоина в феврале был и остается страх сбоев в работе финансовых систем Китая, тогда как для криптовалют Китай как посредник не требуется".

Справедливости ради стоит признать: по сравнению с нефтью движения на криптовалютном рынке уже достаточно размеренные. В конце январе реализованная волатильность нефти марки WTI достигла 119,6%. В это же время аналогичный показатель биткоина составлял 54,5%, золота — 17,3%.

По оценкам аналитиков NordFX, оптимистический настрой сохраняют 70% экспертов, ожидая в течение ближайших недель увидеть биткоин в зоне $10,500–11,000. Оставшиеся 30% специалистов в качестве нижней планки для падения называют уровень $8,000.

Судья ушел думать

Прошедшая неделя принесла новости о судебной тяжбе Telegram с американскими финансовыми властями. Напомним, Комиссия США по ценным бумагам (SEC) считает выпуск компанией Павла Дурова токенов GRAM незаконным. В свою очередь, команда Telegram пытается доказать, что их токены — это не ценная бумага, а товар и должны регулироваться так же, как биткоины.

Вроде бы на сторону Дурова встала Комиссия по срочной биржевой торговле (CFTC). Суд привлек ее специалистов для комментария, и те подтвердили, что токены GRAM стоит оценивать именно как товар. С другой стороны, эксперты оговорились, что закон "О товарных биржах и биржевой торговле" предполагает, что многие ценные бумаги также могут обладать свойствами товаров. А значит, на цифровые валюты все–таки могут распространяться требования SEC.

В итоге суд продлил запрет на выпуск токенов и ушел думать. Окончательное решение по делу обещают вынести до 30 апреля — это крайний срок по соглашению TON с инвесторами.

"CFTC в 2020 году явно играет в "хорошего полицейского", — комментирует Виктор Аргонов из EXANTE. — Помимо объявления криптовалют биржевым товаром комитет также недавно высказался за открытие четырех видов криптодеривативов на эфир: расчетные и поставочные фьючерсы и опционы. При этом SEC взяла на себя роль "плохого полицейского", ведь именно она отклонила заявки на биткоин–ETF, а также начала преследование TON, посчитав Gram ценными бумагами. Если ситуация с ETF–заявками смягчится, то это будет сигналом общего смягчения политики США".

По мнению Аргонова, по процессу вокруг токенов GRAM на данный момент информации слишком мало, чтобы делать какие–то предсказания. "Очевидно, что ни в CFTC, ни в SEC нет строгого единомыслия по поводу проекта", — говорит он.

"На мой взгляд, дело идет к тому, что обвинения SEC в адрес Дурова все–таки будут поддержаны судом", — пессимистичен Ефим Казанцев, к. ю. н., эксперт Moscow Digital School.

Цифровые кроны и гривны

География экспериментов с государственными цифровыми валютами (CBDC) расширяется. Центробанк Швеции (кстати, весьма склонный к новациям — один из первых ввел отрицательные ставки) начал тестировать цифровую крону. Как всегда в этих случаях, сообщается, что никаких окончательных решений не принято: ЦБ наблюдает и изучает новые закономерности. Однако нужно напомнить, что Швеция уже почти полностью избавилась от наличных денег, их доля в обороте по итогам 2018 года составила 1,4%, так что электронная крона может оказаться весьма кстати.

О первых результатах эксперимента с цифровыми деньгами отчиталась и Украина. В рамках пилота было выпущено ограниченное количество монет на сумму около 5000 гривен. Дальше эксперты наблюдали за техническими и правовыми нюансами работы системы. Судя по заявлению украинских финансистов, вопрос о необходимости создания электронной гривны уже не стоит — всем очевидно, что она нужна. Вопрос в том, какие технологии для этого использовать. Блокчейн у многих европейских финансистов вызывает вопросы.

"Суть инфраструктуры DLT (distributed ledger technology) состоит в том, что ни одной стороне не следует полностью доверять, но разве мы не доверяем Центробанку для поддержания целостности глобального распределенного реестра?" — заявил на обсуждении итогов украинского эксперимента политический советник в департаменте платежной политики Центробанка Нидерландов Харро Бовен.

Против блокчейна внезапно высказался и консультант Банка Финляндии Алекси Грим. Блокчейн медлителен, плохо масштабируем, его трудно контролировать, поэтому ведомствам больше подходит привычная, проверенная база данных, считает эксперт. В мире финансов уже есть достаточно цифровых платежных систем, таких как PayPal, AliPay или Revolut, — создавать их аналог на базе центрального банка не имеет смысла.

"Центральным банкам действительно все это не очень удобно, им проще собирать big data об операциях через обычные безналичные платежи, — говорит криптоинвестор и член Bitcoin Foundation Александр Китченко. — Но централизованная база данных — это ненадежная история. Она подвержена рискам: взломам, кражам, переписываниям. Блокчейн — то решение, которое может позволить этого избежать. Думаю, представители ЦБ еще не очень глубоко погрузились в тему. Да, технически оно, может быть, не имеет смысла вот прямо здесь и сейчас. Но в глобальном будущем это будет необходимо".

Вопрос в том, что, пока европейские бюрократы будут нерешительно вглядываться в это отдаленное будущее, на рынки выйдет цифровой юань, сделанный на блокчейне. А у кого монета надежнее — тому и поверят торговцы.