07:4702 октября 201907:47

762просмотров

07:4702 октября 2019

Эксперты жаждут еще крови: следующая остановка — $7500.

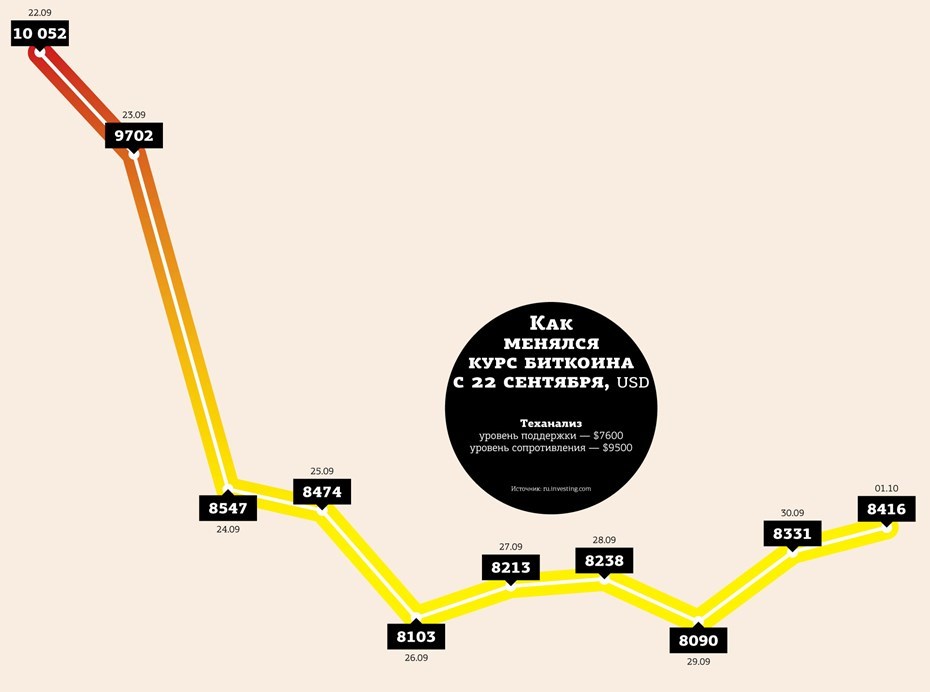

Биткоин почти 3 месяца болтало между $9500 и $12 000. Коридор сужался каждую неделю, и вот — нервы трейдеров не выдержали. Цена пошла вниз, развеивая надежды на новые рекорды. Настроения на рынке депрессивные, перспектив не видно, а страхи на пределе. Вновь пошли разговоры о том, что "эра биткоина", толком не начавшись, пойдет к закату с ужесточением регулирования.

На момент написания публикации за 1 биткоин давали $8404, эфир стоил $181. Тихой гаванью внезапно оказался Ripple, который остается на уровнях начала сентября ($0,25), но и там свои расстройства и головная боль.

Цель — $7500

Поводом для обвала часто называют неудачный запуск платформы для поставочных фьючерсов Bakkt. Разговоры о ней ходили целый год, но в итоге в первый же день объем торгов оказался в 75 раз ниже, чем у конкурентов на Чикагской товарной бирже. Всем стало ясно, что король голый и институциональные инвесторы не стоят в очереди за биткоинами.

"Вообще не знаю, кто ожидал объемов торговли фьючерсами с поставкой BTC, кому они интересны? — недоумевает аналитик ИАЦ "Альпари" Владислав Антонов. — Фьючерсы являются спекулятивным активом. В 95% случаев никто по нему не требует исполнения обязательств. Сейчас все кому не лень открывают биржи по торговле фьючерсами на криптовалюту. Кто ими торговать–то будет? Ликвидности нет".

Сам он связывает обвал с тем, что на низких объемах ликвидности рынок оказался заложником небольших манипулятивных сделок от $5 млн до $10 млн. "Как оказалось, под тремя минимумами — $9080, $9100 и $9321 — собралось так много стопов по длинным позициям, что падение от точки пробоя составило больше 15%", — говорит Антонов. Дополнительное давление оказало заявление главы Facebook Марка Цукерберга, что проект Libra может не состояться из–за давления регуляторов.

"Можно с уверенностью говорить, что очередной длительный боковик закончился разгромом рынка криптовалют, — считает аналитик FxPro Александр Купцикевич. — Маловероятно, что это дно. Потенциальные покупатели по–прежнему считают биткоин слишком дорогим. Если предположить, что текущая распродажа приводится в движение инвесторами, которые зашли на уровне около $4000, то у коррекции есть большой потенциал".

Умеренные пессимисты, в свою очередь, надеются, что падение спровоцирует прилив ликвидности в подешевевшие активы, что откроет возможность нового витка роста. "Держу позиции и собираюсь снова покупать, но, надеюсь, по еще более низкой цене. По поводу падения не переживаю вообще", — поделился впечатлениями с "ДП" криптоинвестор и член Bitcoin Foundation Александр Китченко.

МВФ примирил всех

"Чем дольше криптопроекты пытаются найти себе пути выхода на традиционный рынок, тем больше шансов, что тот самый традиционный рынок обновит свои технологии", — отмечает Александр Купцикевич. И действительно, работа не затихает. МВФ опубликовал доклад, в котором рекомендовал центральным банкам привлекать частные компании к разработке собственных цифровых валют (CBDC).

"Такая синтетическая цифровая валюта (sCBDC) дает значительные преимущества. Для центральных банков участие во всех цепочках платежей может оказаться дорогостоящим и рискованным, поскольку они попадают на незнакомую территорию управления брендом, разработки приложений, выбора технологий и взаимодействия с клиентами. В модели sCBDC, которая представляет собой государственно–частное партнерство, центральные банки могут сосредоточиться на своей основной функции: надзоре, обеспечении доверия и эффективности. Частный сектор займется внедрением инноваций и работой с клиентами, что умеет делать намного лучше ЦБ", — говорится в обзоре МВФ.

По сути, речь идет о хорошо отрегулированных стейблкоинах — то есть проектах, аналогичных Libra, но более зависимых от центральных банков. И здесь мнение МВФ сильно расходится с мнением самих центральных банков, которые все чаще обрушиваются с критикой на частные криптопроекты.

"В МВФ, очевидно, высоко оценили потенциал цифровых активов как международного платежного средства, а также такие интересные финансовые эффекты, как дефляция и устойчивость в качестве резервной валюты в период нестабильности рынка, — считает сооснователь инфраструктурно–майнинговой компании BitCluster Сергей Арестов. — Создание такого финансового инструмента со стороны МВФ, вероятно, спровоцировано желанием диверсифицировать часть собственных средств в случаях кризисных явлений".

В этом проекте четко выражена тенденция, которая сейчас захватывает финансовый мир, уверена председатель коллегии по спорам в сфере цифровой экономики Арбитражного центра при РСПП Элина Сидоренко. "Здесь, может быть, впервые представлено довольно редкое сочетание традиционной финансовой системы и тренда по наступлению мерчей, которые всяческим образом через развитие торговых сетей пытаются завоевать традиционный финансовый мир. И это является тем самым паллиативным решением, которое позволит примирить противоборствующие стороны: торговых представителей и традиционные банки (подробнее об этом конфликте см. "ДП" № 114 от 14.08.2019). А с другой стороны, разведет их в разные стороны, определяя функционал".

Криптовалютный клад

Генеральный директор мессенджера Viber заявил, что хотел бы выйти на российский рынок со своей будущей криптой. Не то чтобы это большая новость, об интересе к России там говорили еще год назад, но теперь подтвердили намерения. Плохая новость для Viber заключается в том, что Россия за год так и не продвинулась в деле создания стабильного регулирования.

Обсуждение законопроекта о цифровых активах опять забуксовало. Зато в дело активно включилась Ассоциация банков. От них — уже вторая инициатива за последнее время. Теперь банкиры предлагают признать майнинг цифровых денег аналогией оккупации имущества или попросту кладом. В российской юридической практике такая норма может быть закреплена в рамках понятия "вновь созданное" (включает имущество, самостоятельно произведенное гражданином, например плоды, изделия и т. д.). В таком случае криптовалюты можно будет считать вещью и облагать налогом, как и бартерные сделки.

"Очевидно, есть запрос на легализацию инструментов цифровой экономики в целях реализации бизнес–проектов, при этом банки заинтересованы занять центральное место в вопросах оборота токенов и криптовалют по аналогии с профессиональными участниками рынка ценных бумаг, имеющими монополию на операции с ценными бумагами", — объясняет активность Ассоциации банков Петр Лялин, замдиректора по правовым вопросам компании "Синерджи ресерч групп" и преподаватель программы BCL. В то, что предложение будет принято в таком виде, он не верит.

Участники рынка идею тоже встретили настороженно. "Какой клад? Можно просто сказать: доход, полученный от продажи криптовалют, облагается НДФЛ, — недоумевает основатель Cryptopay Георгий Басиладзе. — Или ввести налоговый режим как с имуществом: если 5 лет их держишь, то не платишь налог, а если спекулируешь, то платишь. Люди ведь как пользовались криптовалютой, так и будут ею пользоваться. Никто не может им это запретить. Лучше всего посмотреть на опыт Западной Европы, которая крипту не то чтобы регулирует, но скорее обязывает компании, работающие с ней, соответствовать минимальным комплаенс–требованиям. Таким образом регулятор, с одной стороны, не то чтобы разрешил криптовалюты, но получил окошко, через которое может видеть, что происходит на рынке. А не как у нас, где просто все сидят и боятся что–то разрешить".

Вопрос еще, как российские депутаты отреагируют на падение рынка. Могут ведь опять решить, что криптозима близко, а лавочка закрывается. А если так, то зачем что–то решать? Ну не ради Viber же, правильно?