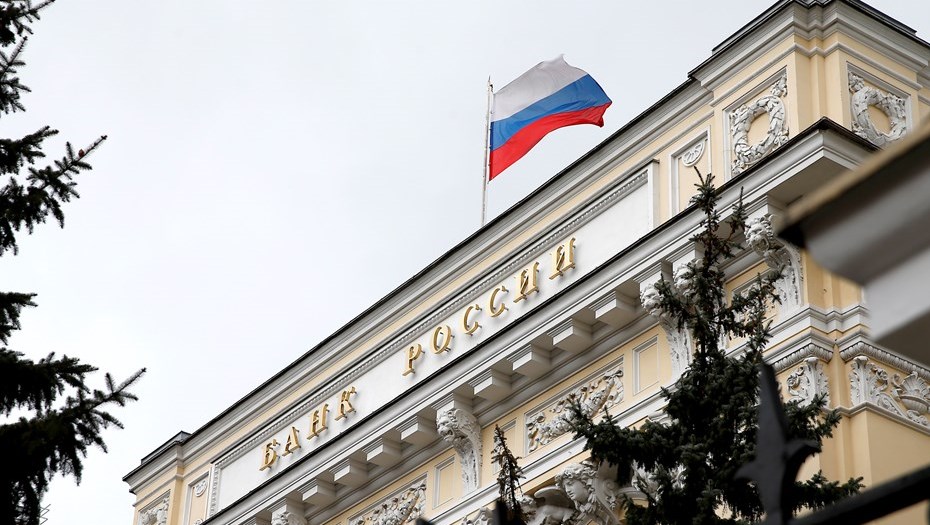

В минувшую пятницу ЦБ РФ вновь уменьшил ключевую ставку до 7,25% годовых. В начале осени следует ждать еще одного снижения.

О намерении ЦБ РФ снизить ключевую ставку на заседании совета директоров, которое состоялось в минувшую пятницу, говорили все участники финансового рынка. Тем более что в рамках Международного финансового конгресса председатель Банка России Эльвира Набиуллина заявляла, но с оговорками, что не исключает снижения ставки сразу на 50 базисных пунктов (б. п.), до 7% годовых. Интрига заключалась в уровне понижения: решимость регулятора против реальных экономических факторов.

И снова в минус

Ключевая ставка с декабря 2018 года находилась на уровне 7,75% годовых, в июне текущего года регулятор волевым решением понизил ее до 7,5%. Следующее заседание регулятора по значению ставки запланировано на 6 сентября.

"Умеренные темпы инфляции, сопровождающиеся индексацией тарифов (часть уже была реализована в январе) и слабым давлением со стороны спроса, открывают для ЦБ РФ поле для масштабного и длительного маневра. В моменте более быстрое смягчение преждевременно, так как сильное сдерживающее влияние на инфляцию оказывают временные факторы, в частности более быстрое поступление урожая", — считает Евгений Кошелев, главный аналитик Росбанка.

"Снижение ключевой ставки на 25 б. п. не стало сюрпризом для рынка, так как предполагаемое аналогичное решение американского регулятора на заседании 31 июля оставит спред между доходностью ОФЗ и 10–летними казначейскими облигациями на весьма привлекательном уровне", — комментирует Сергей Дроздов, аналитик ГК "Финам". По его мнению, разница в доходности поспособствует притоку иностранного капитала в российский долг и окажет поддержку национальной валюте, которая в среднесрочной перспективе будет торговаться в рамках привычного диапазона 62,5–63,5 рубля за доллар.

"Банк России учел ослабление инфляционного давления, но с поправкой на его временный характер. В июне годовая инфляция снизилась до 4,7% к аналогичной дате прошлого года, что соответствует верхней границе прогнозного диапазона ЦБ (4,2–4,7%) по итогам 2019 года", — полагает Александр Исаков, главный экономист "ВТБ капитал".

Весь мир — на понижение

"Центробанки всего мира едины в своих действиях и смягчают монетарную политику, ЦБ РФ не исключение, — говорит Максим Ковязин, старший инвестиционный консультант "БКС Брокер". — На минувшей неделе целый ряд центральных банков снизили ключевые ставки. Так, ЦБ ЮАР снизил ставку с 6,75 до 6,5%, ЦБ Индонезии — с 6 до 5,75%, ЦБ Украины — с 17,5 до 17%, банк Турции — очень агрессивно, с 24 до 19,75% (при прогнозе снижения до 21,5%)".

По словам эксперта, ЕЦБ в четверг оставил ставку без изменения, но дал четкий сигнал, что она останется на текущем уровне или ниже столько, сколько потребуется. Плюс к этому ЕЦБ готов начать новый раунд стимулирования экономики.

Кроме того, на прошлой неделе представители ФРС США дали рынку понять, что американский регулятор видит рост рисков (в том числе связанных с торговыми войнами) и что ФРС будет действовать на опережение.

"Тенденция к снижению продолжится. Мировые центробанки видят риски наступления рецессии в США и риски разрастания торговых войн. В таких условиях лучше сработать на опережение и простимулировать национальные экономики", — отметил Максим Ковязин.

"Риторика ЦБ не изменилась по сравнению с заявлениями после июньского заседания, сейчас регулятор все так же отмечает, что инфляционные ожидания продолжают оставаться на повышенном уровне. Снижению инфляции способствуют локальные факторы (например, смещение сезонности цен на плодоовощную продукцию и отставание бюджетных расходов в первом полугодии), которые также ограничивают краткосрочные инфляционные риски", — считает Андрей Кадулин, старший специалист аналитического управления банка "Санкт–Петербург". По его оценке, темпы роста экономики все еще остаются ниже ожиданий ЦБ, что и выступает дополнительным фактором в пользу смягчения денежно–кредитной политики.

Что будет осенью

Аналитики отмечают, что ЦБ изменил оценку инфляционных рисков. Если ранее регулятор заявлял о снижении краткосрочных инфляционных рисков, то по итогам пятничного заседания — о преобладании дезинфляционных рисков над проинфляционными. "Такая формулировка подчеркивает уместность дальнейшего снижения ключевой ставки, которое может произойти на заседании в сентябре. ЦБ планирует перейти к нейтральной денежно–кредитной политике в первом полугодии 2020 года. Диапазон ключевой ставки оценивается в 6–7%, и мы ожидаем снижения ставки до 7% по итогам заседания в сентябре и до 6,75% в марте 2020 года, после того как инфляция к началу следующего года снизится до целевых 4%", — отмечает Андрей Кадулин.

"Мы ожидаем понижения ключевой ставки во втором полугодии на 50 б. п.", — говорит Галина Ванчикова, президент — председатель правления банка СИАБ.

Очередное снижение ставки неизбежно повлияет на кредиты и депозитные ставки. По данным ЦБ, средняя ставка по кредитам физлицам в банках без учета Сбербанка с начала текущего года снизилась на 1,1 процентного пункта (п. п.), до 15,1%, средневзвешенная по депозитам сроком до 1 года — на 0,17 п. п., до 6,5%.

Традиционно некоторые банки сработали на опережение и уже понизили ставки. Этот фактор может ускорить рост кредитных портфелей и усилить переток сбережений из депозитов в другие инструменты.

“

Общественность рассчитывала на июньское снижение ключевой ставки давно, поэтому выраженных эффектов после ее изменения не наблюдалось. Банки преимущественно снизили ставки по депозитам, особенно валютным, а ставки по кредитам традиционно следуют с некоторым запозданием. И сейчас ситуация схожая. Риторика ЦБ и замедление инфляции до 4,7% вновь позволили снизить ставку. Снижение на 50 б. п. было маловероятно, так как свое слово еще не сказала ФРС США — ее решение будет озвучено 31 июля.

Вадим Кравчук

аналитик ИФК "Солид"

“

Предпосылок для смягчения позиции ЦБ больше чем на 25 б. п. не было. В пользу небольшого снижения говорит неопределенность с грядущим урожаем и ценами на бензин. Высокий уровень ставки ЦБ поддерживает интерес иностранных инвесторов к российским ценным бумагам. Снижение ставки повлечет падение доходности по облигациям федерального займа на следующем аукционе. Учитывая, что объем вложений нерезидентов в российские бумаги составляет около 30%, при попытке массового сброса инвесторами этих бумаг может сложиться ситуация, когда на них не найдется покупателей, особенно в свете предполагаемых санкций США в адрес российского госдолга. В связи с этим национальная валюта, естественно, ослабнет.

Андрей Люшин

заместитель председателя правления Локо–Банка