Бурное развитие интернет–торговли и стремление крупных сетевых ретейлеров оптимизировать логистику привели к девелоперскому буму в сегменте распределительных центров. В Петербурге и Ленобласти заявлено около 20 таких проектов на сумму 22 млрд рублей.

В Петербурге и Ленобласти бум строительства распределительных центров (РЦ). За последние 2 года, несмотря на кризис, открыто пять РЦ и заявлено о строительстве около 20 новых проектов на общую сумму инвестиций не менее 22 млрд рублей. Главные драйверы развития этого сегмента — крупные сетевые ретейлеры, интернет–магазины и дистрибьюторы.

Торговцы предпочитают строить РЦ, а не арендовать традиционные склады, чтобы иметь возможность эффективнее управлять логистической цепочкой, а также оптимизировать затраты на хранение и транспортировку продукции. Доля таких складских комплексов, построенных и строящихся для конкретного заказчика (формат built–to–suit), за 2014–2015 годы выросла с 20 до 65%.

Сегментированный ажиотаж

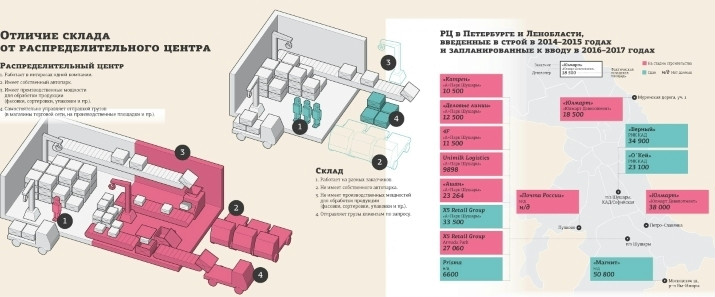

В числе наиболее активных заказчиков, которые за последний год заявили о намерениях построить распределительные центры (см. "РЦ в Петербурге и Ленобласти"), компании "Юлмарт" (собирается до конца 2017 года открыть пять таких объектов в Петербурге и Ленобласти общей площадью около 250 тыс. м2), Foodbuyer (четыре объекта, 200 тыс. м2), Х5 Retail Group (два РЦ, 60 тыс. м2), "Магнит" (две очереди РЦ в Тосно, 100 тыс. м2).

Так, "Юлмарт" прошлой осенью уже открыл первый пригородный центр исполнения заказов (ПЦИЗ) на Пулковском шоссе. Вскоре планируется начать строительство второго — в Петро–Славянке. В ПЦИЗ будут храниться и распределяться по пунктам дальнейшей доставки товары, приобретенные клиентами этого интернет–магазина. Кроме того, ПЦИЗ "Юлмарта" будут работать и как розничные торговые центры.

Компания Foodbuyer собирается открыть во всех российских городах–миллионниках сеть онлайн–торговли продуктами и товарами повседневного спроса. Она будет работать по принципу интернет–магазинов с доставкой покупок до квартиры. Для этого проекта компании требуется четыре РЦ вокруг Петербурга.

Открывшийся в феврале распредцентр Х5 Retail Group на Московском шоссе будет обеспечивать поставки товаров в магазины торговых сетей "Перекресток" и "Карусель" в Петербурге, Великом Новгороде, Ленинградской, Новгородской и Псковской областях. В этом году откроется также второй РЦ группы Х5 — в Пушкине.

"Магнит" в 2015 году запустил распредцентр в Тосненском районе Ленобласти и планирует строительство второй очереди этого комплекса.

Невзирая на затраты

РЦ отличается от обычного склада более сложным инженерно–техническим оснащением и специфической организацией внутреннего пространства.

"В распределительных центрах не стеллажный принцип хранения товаров, а более дорогой мезонинный. Кроме того, часто приходится создавать пункты выдачи товара прямо на складе. Это тоже требует дополнительных инвестиций", — поясняет гендиректор компании "А Плюс Девелопмент" Петр Гавырин.

В большинстве проектов РЦ заказчики просят предусмотреть цехи по фасовке, упаковке, перетариванию продукции. В результате строительство РЦ обходится дороже, чем создание обычного склада, на 30–40%, говорит Петр Гавырин. Однако инвесторы соглашаются на дополнительные затраты, так как это позволяет решить их стратегические задачи в регионе.

Например, крупнейший фармацевтический дистрибьютор в России — компания "Катрен" построила собственный РЦ именно потому, что ей требовалось не только место для хранения, но и производственная площадка. "Устанавливать новое дорогое оборудование на арендованных площадях мы не хотели", — говорит региональный директор "Катрена" Дмитрий Монзиков.

По его словам, запуск новой линии позволит "Катрену" нарастить объем бизнеса в Петербурге на 30% уже к 2017 году и увеличить долю на региональном рынке дистрибуции лекарств с 25 до 33%.

Традиционным ретейлерам тоже необходимы производственные площади — для фасовки продукции под собственными торговыми марками, доля которых на полках гипермаркетов растет. Фасовочные цехи требуются таким ретейлерам, как Х5 Retail Group (торговая марка "Красная цена"), Auchan ("Каждый день"), "О`Кей" ("То, что надо", "О`Кей") и другим. Большинство традиционных складов не могут предоставить торговцам возможность организовать подобное производство.

В холдинге Х5 Retail Group объясняют потребность в создании сети РЦ еще и тем, что это позволит компании управлять всей своей логистической цепочкой, что в итоге даст значительную экономию издержек. Какова будет эта экономия, в Х5 не уточнили. Но, по оценкам экспертов, в масштабах такого крупного игрока она может составить 25–30%.

В петербургском подразделении

IKEA

, которая подыскивает в Ленобласти участок размером 15 га для строительства РЦ, сообщили, что Россия представляет для компании стратегически важный рынок, поэтому шведский ретейлер намерен до 2020 года инвестировать более 100 млрд рублей в его развитие.

Гендиректор группы компаний "Реал" (компания имеет два РЦ) Александр Мышинский поясняет: "Наличие собственного РЦ позволяет напрямую заключать контракты с производителями и отказаться от посредников, что повышает конкурентоспособность ретейлера". "Реал" собирается также строить овощехранилище по схеме built–to–suit. "Преимущество такого формата в том, что склад построят под наши требования. А нам не придется инвестировать сразу много собственных средств", — отмечает Александр Мышинский. Ретейлеру куда выгоднее открыть еще десяток магазинов, чем вкладываться в недвижимость, добавил он.

Руководитель отдела складской недвижимости Knight Frank Saint–Petersburg Михаил Тюнин отмечает: "Окупаемость РЦ превышает 10 лет, поэтому далеко не каждый девелопер может позволить себе такую масштабную стройку. Инвестиции в строительство в среднем составляют 50–60 тыс. рублей за 1 м2".

Переформатирование складов

Вытеснение традиционных хранилищ новым складским форматом РЦ — федеральная тенденция. Москва в этом смысле опередила Петербурга лет на пять, говорят эксперты. Поэтому в столице ажиотаж вокруг этого вида складов уже поутих.

По данным Knight Frank, сейчас в столичном регионе строится около 10 распределительных центров по схеме built–to–suit совокупной площадью около 500 тыс. м2. Тем не менее московский рынок продолжает пополняться, в том числе и петербургскими игроками. Например, молодая компания "Партия еды", 40% которой в конце прошлого года приобрел петербургский девелопер глава холдинга RBI Эдуард Тиктинский, собирается уже в 2016 году выходить на рынки городов–миллионников. И для этого построит в столице распредцентр с производственными мощностями, вложив 5–8 млн рублей.

Поскольку рынок распределительных центров в Москве насыщен, их мощностей там хватает, чтобы обеспечить потребности как действующих, так и новых игроков. Например, один из соучредителей компании Foodbuyer Алексей Танаев заявил, что у него не возникло проблем с поиском распредцентров в столице и Московской области. Таких объектов ему в московском регионе требуется 12, и ретейлер не планирует их строить самостоятельно. При этом в других городах–миллионниках, где подобные склады в дефиците, Foodbuyer собирается возводить собственные объекты.

Москва всегда потребляла и будет потреблять товаров больше, чем Петербург, поэтому там центры появляются быстрее и масштабнее, резюмирует Михаил Тюнин.