В преддверии августа эксперты напоминают, что крупнейшие финансовые кризисы в России происходили именно в последнем месяце лета. "ДП" оценил, есть ли предпосылки кризиса–2021.

Вероятность наступления дефолтов можно оценить по косвенным признакам: резкому росту инфляции, падению платёжеспособности бизнеса и населения, растущему долгу как внешнему (помимо заимствований самого государства здесь же стоит учесть долги корпоративного сектора, выраженные в валюте), так и внутреннему (здесь есть смысл к займам казны и компаний добавить долги домохозяйств). Важны и уровни мировых цен на нефть, от которых зависит наполнение бюджета РФ и курс рубля.

Мощнейшие финансовые кризисы, начавшиеся в августах 1998 и 2008 годов, имели свои индивидуальные предпосылки: первый можно отнести к локальным (Россия утратила способность привлекать новые займы для погашения предыдущих, правда, произошло это через год после мощного кризиса в Юго–Восточной Азии, обвалившего курсы местных валют), второй — к глобальным (он начался с ипотечного кризиса в США, но затем перекинулся на весь мир из–за утраты доверия к банкам).

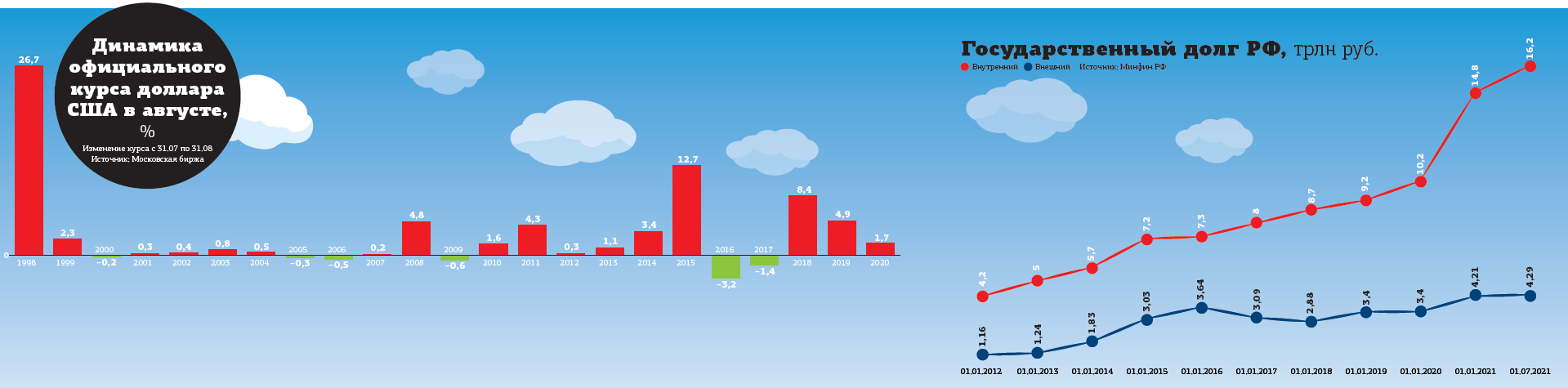

Впрочем, статистически август не так ужасен, как о нём многие думают (см. инфографику).