В Петербурге около 5 тыс. граждан–банкротов. Потенциальное их число превысило 46 тыс.

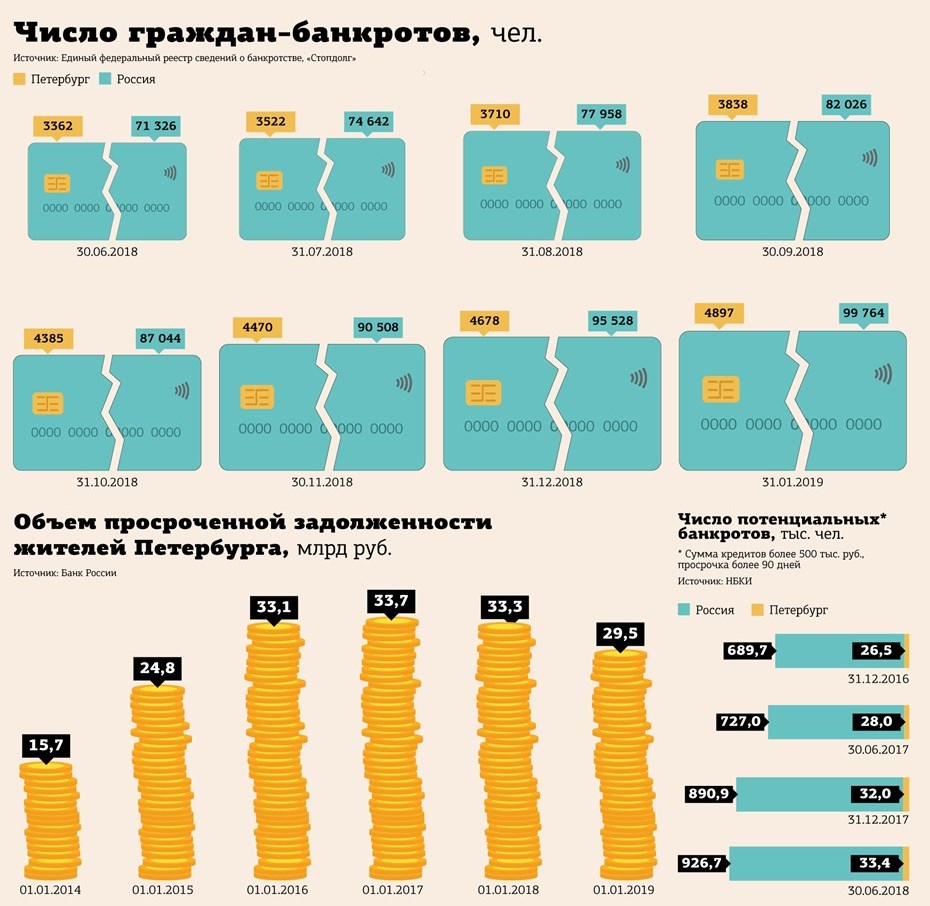

По данным Единого федерального реестра сведений о банкротстве (ЕФРСБ), на конец января текущего года общее количество граждан–банкротов в стране составило 99 764 человека. Петербург после Москвы и Московской области уверенно занимает 3–е место с количеством 4897 банкротов (без учета индивидуальных предпринимателей). По данным Госкомстата, это 0,16% от числа трудоспособных горожан. За год количество банкротов выросло в 2 раза.

При сохранении темпов роста в ближайшие 3 года общее количество банкротов может достичь 1,5% от числа трудоспособных горожан.

В Объединенном кредитном бюро (ОКБ) подсчитали, что в Петербурге живет 46,3 тыс. потенциальных банкротов, то есть людей, у которых общая сумма долга более 500 тыс. рублей и срок просроченного платежа хотя бы по одному кредиту превышает 90 дней. ОКБ оперирует данными от 600 кредиторов, в том числе банков, микрофинансовых организаций (МФО), страховых компаний и операторов сотовой связи.

Долги растут

По данным ЦБ РФ, долги петербуржцев перед банками по итогам прошлого года достигли 769 млрд рублей, из которых 376 млрд, или 49%, — по ипотечным кредитам. Просроченная задолженность, отраженная на балансах банков, на сегодня составляет 3,8%, или 29,5 млрд рублей.

Реальная сумма проблемных долгов, которые выходят на банкротство, выше. Помимо банковских долгов существуют долги и перед МФО. По данным бюро кредитных историй "Эквифакс" (в его базе 2 тыс. кредиторов), за 2 года проблемная задолженность микрокредиторов в целом по России выросла в 3 раза, до 39,7 млрд рублей, что составляет треть общей задолженности перед МФО. Отдельной статистики по Петербургу нет: большинство МФО работают дистанционно, ЦБ агрегирует общую статистику по месту постановки компаний на налоговый учет. Объем задолженности перед МФО не превышает 1% от объемов кредитов в банках. И с учетом требований законодательства о минимальной сумме долга 500 тыс. рублей вклад МФО в банкротные дела пока несуществен.

Уловки кредитора

Банки и МФО давно научились прятать просроченную задолженность от глаз ЦБ. В конечном счете такие действия занижают объемы проблемных долгов, однако действовать иначе банкиры не могут.

При возникновении задержки платежа по кредиту даже на 3 дня кредиторы должны создавать резервы, увеличивая расходы. Большинство из них предпочитают рефинансировать выданные ссуды, то есть выдают новый кредит для погашения старого.

Объем рефинансированных кредитов ЦБ считает только по ипотеке, в которой уровень просроченной задолженности менее 1%, данных по другим видам кредитов нет. В прошлом году без учета ипотеки банки увеличили кредитные портфели на 26%, в которых как раз и спрятаны рефинансированные долги. Национальное бюро кредитных историй (4200 кредиторов), например, фиксирует долю просрочки в потребительском кредитовании в 19,4% в общем объеме действующих кредитов.

Другим вариантом убрать с баланса просроченный кредит остается его переуступка третьим лицам, в том числе коллекторским агентствам. По данным коллекторских агентств НСВ, ПКБ и ЭОС, по итогам 2018 года объем предложенной коллекторам просроченной задолженности составил две трети от ее общего объема — 470 млрд рублей.

Портрет банкрота

С инициативой о банкротстве стали чаще всего выходить сами должники. Институт личного банкротства гражданина появился сравнительно недавно — в октябре 2015 года. За это время сформировался средний срок рассмотрения одного дела — 1–1,5 года. В прошлом году в судах рассматривались дела, поданные на протяжении 2016–го и в начале 2017 года. Основными инициаторами выступали кредиторы. С учетом зафиксированного ЦБ кредитного бума в 2018 году и наметившегося снижения доходов граждан всплеск количества банкротств может произойти в конце 2019–го — начале 2020 года. И инициатива может перейти в руки граждан. При этом стоимость процедуры на сегодня достаточно высока и может достигать 150 тыс. рублей.

Две трети банкротов — предприниматели, которые выступали поручителями или созаемщиками по корпоративным кредитам. Начало процедуры банкротства позволяет приостановить начисление процентов и штрафов по кредитам. Треть банкротов — рядовые граждане, которые не справляются с долговой нагрузкой.

Закон о банкротстве должен защищать должников и кредиторов друг от друга: в нем установлены единые правила для всех сторон. В ходе банкротства должник может заключить с кредитором мировое соглашение, пройти процедуру реструктуризации долгов или распродать имущество. Продажа проходит на торговых площадках и касается всего имущества должника, в том числе и ипотечных квартир, даже если они являются единственным жильем с зарегистрированным в нем несовершеннолетними.

Кредиторы не любят обсуждать институт банкротства. Из 19 зарегистрированных в Петербурге коллекторских агентств на запрос "ДП" ответило только одно, включенное в реестр коллекторов в ноябре прошлого года.

По мнению представителя агентства, банкротная процедура плоха тем, что залоговый кредитор получает лишь 80% от продажи залога, остальное идет на расходы и в общую конкурсную массу.

В случае незалогового кредита вероятность, что у должника отсутствуют какие–либо стоящие активы, велика. Поэтому такие кредиты выгоднее взыскивать без банкротных процедур.

“

Банкротство — очень длительный и дорогостоящий процесс. Во–первых, после иска о банкротстве финансовый управляющий анализирует финансовое состояние должника и его имущество, согласовывает процедуру торгов по предмету залога. На это уходит до полутора лет.

Во–вторых, у должника возникают дополнительные расходы, в частности на оплату услуг финансового управляющего. Найти специалиста, который согласится за такую зарплату работать в течение минимум года, зачастую непросто.

Карина Артемьева

руководитель департамента финансовых рейтингов Национального рейтингового агентства

“

Процедура банкротства — эксклюзивный дорогостоящий продукт, который могут позволить себе далеко не все. Все чаще практика демонстрирует, что должники стали подавать заявления о несостоятельности на себя чужими руками, то есть через управляемую кредиторскую задолженность. Схема помогает минимизировать уголовно–правовые риски, а также предложить кандидатуру арбитражного управляющего.

Число личных банкротов могло бы быть больше. Однако из–за внесения изменений в законодательство собственники бизнеса теперь несут субсидиарную ответственность за убытки своего бизнеса, что, как следствие, относится и к личным банкротствам со всеми вытекающими последствиями.

Надежда Почуева

адвокат, партнер группы компаний "Консалтум"