В 2018 году рост рынка лизинга замедлился. В текущем году участники ждут его стагнации.

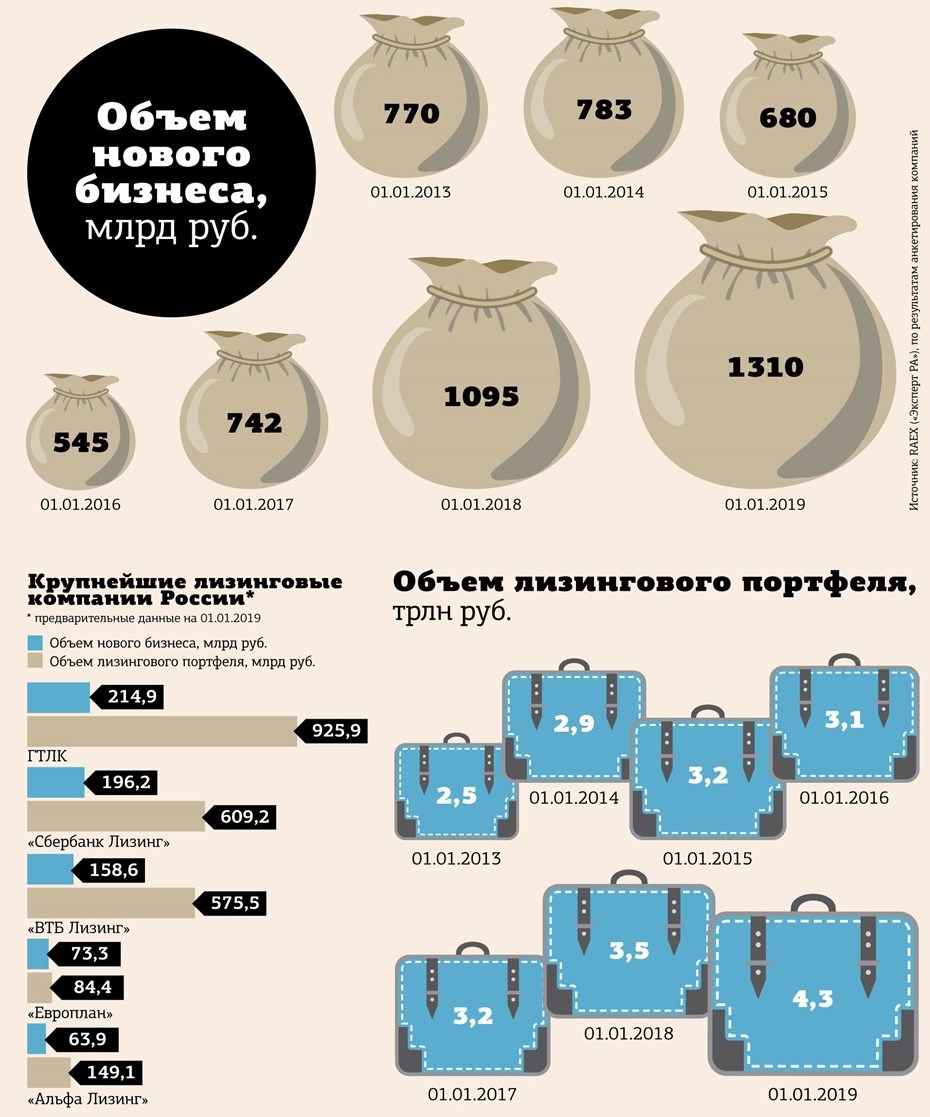

По итогам 2018 года совокупный портфель лизинговых компаний вырос на 26%, до 4,3 трлн рублей. Такие данные приводит рейтинговое агентство "Эксперт РА" на основе данных анкетирования лизинговых компаний.

В 2018 году объем нового бизнеса (стоимость приобретенного и переданного в лизинг имущества без НДС) вырос на 20%, до 1,31 трлн рублей. Рынок вновь достиг исторического максимума — прежний абсолютный рекорд был побит в 2017 году, когда объем нового бизнеса вырос на 40% по сравнению с итогами 2016 года и превысил 1,1 трлн рублей.

Доля петербургского бизнеса в структуре нового бизнеса увеличилась на 1 процентный пункт (п. п.), до 7,4%, что может означать рост портфеля на 38%. Однако опрошенные "ДП" участники рынка склоняются к менее эффектным цифрам и оперируют показателями 15–20%. На текущий год прогноз еще скромнее: рост замедлится в 2–3 раза, до 5–10%.

Госсектор давит

Почти две трети рынка лизинга (совокупно 56%) находятся под контролем компаний с государственным участием. Портфель ГТЛК, на которую приходится 21% рынка, достиг 925,8 млрд рублей (собственником компании является министерство транспорта РФ).

На втором месте с долей рынка 14% находится "Сбербанк Лизинг", лидирующий в сегменте операционного лизинга за счет сделок с авиатехникой (609,2 млрд рублей). "ВТБ Лизинг" занимает 13% рынка (575,5 млрд рублей), нарастив портфель за счет сделок в железнодорожном сегменте. У "ВЭБ–лизинга" — 8,7% рынка с портфелем 374 млрд рублей. Без учета результатов деятельности данных компаний прирост совокупного лизингового портфеля по итогам года составляет менее 5%.

"Низкие темпы роста экономики существенно ограничивают инвестиционную активность бизнеса, что приведет к уходу с рынка небольших кэптивных лизинговых компаний", — отмечается в исследовании "Эксперт РА". Кроме того, по мнению аналитиков, в текущем году на рынке ожидается ряд сделок по слиянию и поглощению, что неминуемо приведет к еще большей концентрации крупных игроков, прежде всего — госкомпаний.

Главным событием на рынке лизинга стало окончательное поглощение старейшей петербургской компании "Балтийский лизинг" банком "Открытие". Стороны объявили о завершении сделки 9 января 2019 года. Банк является собственностью Центробанка и находится под управлением Фонда консолидации банковского сектора. Таким образом, на рынке лизинговых госкомпаний появился еще один игрок. По итогам года портфель "Балтийского лизинга" достиг 51,2 млрд рублей.

Только за январь–сентябрь 2018 года доля компаний топ–3 на рынке лизинга по новому бизнесу выросла до 46% против 37% годом ранее. В 2019 году данный тренд сохранится и может привести к росту доли топ–3 до 50%, а доли госкомпаний — с нынешних 56% до 65%.

Из–за того что крупнейшие лизинговые компании предпочитают работать с равнозначным по масштабу бизнесом, доля малого и среднего бизнеса в структуре лизингополучателей сокращается. По итогам года доля крупного бизнеса выросла на 7 п. п., до 56%, малого и среднего бизнеса — наоборот, снизилась на 5 п. п., до 42%.

Источники роста

Банки в течение прошлого года уверенно наращивали финансирование лизинговых компаний. По данным "Эксперт РА", доля банковских кредитов в фондировании лизинговых сделок за год выросла на 10 п. п., до 67% от общего объема.

В то же время объем привлечений на публичном рынке облигаций снизился с 10,5 до 6,6%. Это связано со снижением спроса на рынке на ценные бумаги и непубличностью самих компаний.

"Сектор облигаций лизинговых компаний является специфическим, и их нельзя относить к ликвидным. Сложность в том, что даже по МСФО лизинговые компании очень сложно анализировать", — полагает Равиль Юсупов, руководитель управления фондовых операций АО "УК ТФГ".

В текущем году, по пессимистичным прогнозам, рынок лизинга может показать прирост нового бизнеса всего на 5%, по оптимистичным — сохранит темпы на уровне 20%. Объективным сдерживающим фактором станет эффект "высокой базы". Достигнув рекордных объемов, сохранять планку на максимуме будет сложнее.

Основным сегментом роста станут транспортные сделки. Наибольшие темпы прироста может показать ж.–д. сегмент из–за роста экспортных перевозок и повышенного спроса на подвижной состав, а также авиализинг.

Автолизинг, который остается основным розничным сегментом, из–за потребности бизнеса в обновлении автопарков может показать рост 8% при условии, что госпрограммы субсидирования будут сохранены. По данным агентства "Автостат", средний возраст легкового автомобиля составляет 13 лет, и спрос на автолизинг сохранится еще несколько лет, пока средний возраст не снизится до 12 лет.

"Объем нового бизнеса в Петербурге у нас вырос на 5%, до 40% сделок пришлось на грузовой автотранспорт. В 2019 году сохранится позитивная динамика развития рынка, однако темпы прироста лизингового бизнеса останутся на уровне 2018 года", — сказал Сергей Юдин, заместитель генерального директора "Альянс–лизинг".

"По итогам года портфель компании увеличился на 19%, основными драйверами роста стали транспорт и строительство", — прокомментировал Гурам Кудрявцев, генеральный директор "РБ–Лизинг".

В 2019 году он прогнозирует рост объемов нового бизнеса в целом по рынку на уровне 5–10%, в том числе за счет работы лизинговых компаний с региональным сегментом малого и среднего бизнеса.

“

Самые популярные для Петербурга сегменты лизинга — автотранспорт, строительная техника и производственное оборудование. Потребность в оборудовании, в частности металлообрабатывающем, является особенностью нашего региона из–за высокой концентрации промышленных предприятий и судостроительных заводов в городе и области.

Из новых трендов 2018 года можно выделить значительную положительную динамику в сегменте медицинского оборудования. Зеленый свет развитию этого сегмента был дан после изменения механизма налогообложения лизинговых операций и отмены НДС на него.

Мое мнение, в 2019 году при стабильной макроэкономической ситуации вполне можно ожидать роста нового бизнеса в пределах 15–20% к предыдущему году. Оснований для смены драйвера роста — транспортного сегмента — нет. Из вероятного нового тренда может быть рост количества розничных сделок со строительной техникой, стимулом станет продление Минпромторгом программы субсидирования новой дорожно–строительной техники.

Сергей Жарков

коммерческий директор компании "Интерлизинг"

“

По итогам 2018 года Петербург и Ленобласть вошли в список российских регионов — лидеров рынка лизинга. И хотя здесь строительная отрасль переживает не лучшие времена, крупные игроки весьма стабильны. Лизинг для них остается основным инструментом для крупномасштабных капитальных вложений в развитие материально–технической базы. В прошлый раз массовое обновление происходило в 2013–2014 годах, сегодня наступает очередной этап. Мы прогнозируем сокращение бюджетных инвестиций и программ субсидирования лизинга. Поэтому многие компании будут вынуждены уйти с рынка. Останутся игроки с сильным финансовым плечом и возможностью участия в госконтрактах.

Андрей Стадник

директор регионального представительства в СЗФО Сибирской лизинговой компании