00:0322 августа 201700:03

2738просмотров

00:0322 августа 2017

В Госдуме РФ подготовили несколько законопроектов по легализации криптовалют, в том числе о проведении ICO, с помощью которого компании во всем мире в 2017 году уже привлекли $2,1 млрд.

Законодатели подготовили несколько вариантов закона, регулирующего оборот криптовалют в России, которые планируется обсудить осенью. "Один вариант закона более жесткий, другой помягче", — прокомментировала глава межведомственной рабочей группы по оценкам рисков оборота криптовалют в России Элина Сидоренко. Но во всех проектах прописано обязательство юридических лиц, обладающих криптовалютой, отражать ее на балансе своей организации, а также механизм защиты физлиц — владельцев криптокошельков на случай их взлома. Так, в конце июля 2017 года были взломаны многопользовательские кошельки компании Parity, откуда выкрали криптовалюту на общую сумму более $31,7 млн.

Обсуждение подготовленных законопроектов пройдет в сентябре–октябре. В рабочую группу входят Минфин, Минэкономразвития, Центробанк РФ, Министерство внутренних дел, Следственный комитет и Управление наркоконтроля. После подготовки окончательного проекта закона его планируется вынести на суд участников рынка.

Не валюта, а товар

В Госдуме задумались о легализации рынка криптовалют после того, как Минфин в 2015 году предложил ввести уголовную ответственность за выпуск "денежных суррогатов". В конце мая этого года заместитель председателя Банка России Ольга Скоробогатова высказалась за обложение криптовалют налогом. Но сейчас почти решено, что криптовалюта будет признана и определена в законе товаром, а не валютой и не будет облагаться НДС. В российской юрисдикции криптовалюта не будет являться средством платежа, добавила Элина Сидоренко.

IPO: lite–версия

Кроме того, в Госдуме задумались и о юридическом сопровождении и регулировании ICO (initial coin offering — первичное размещение) в России.

ICO позволяет компаниям–стартапам привлекать средства в виде криптовалюты от неограниченного круга инвесторов. Привлеченную компанией в ходе ICO криптовалюту затем конвертируют через криптобиржу в традиционную валюту — фиат (доллары, евро, рубли и т. д.). Этот инструмент схож с традиционным IPO, которое проводят компании, размещая свои акции. Но при ICO инвестор получает не акции, а токены (по сути — тоже криптовалюта), и данные об этом фиксируются с помощью технологии блокчейн, что является единственным доказательством вложенных инвестором в процессе ICO средств в компанию. Токен может выполнять и роль акции, то есть на нее могут начисляться дивиденды, или средства для получения товара или услуги выпустившей его компанией. Все это делает такое размещение схожим с краудфандингом.

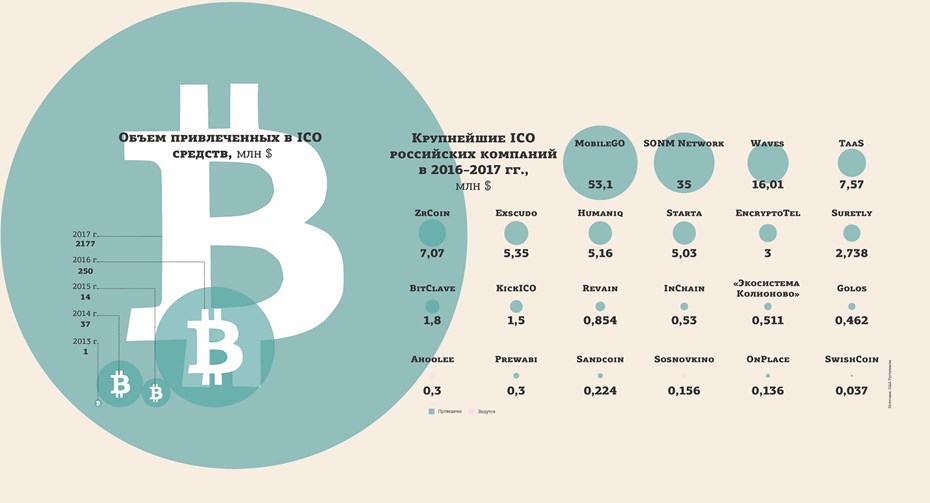

На 17 августа 2017 года во всем мире с помощью ICO было привлечено $2,1 млрд против $250 млн в 2016 году, по данным ИАА "Рустелеком" (см. график). В ходе самого крупного ICO с "российскими корнями", проведенного за рубежом разработчиком игровых платформ Mobile GO, было привлечено $53,1 млн.

"Необходимо определить, кто имеет право проводить ICO, — добавила Элина Сидоренко. — Этот рынок становится все более интересным, а значит, будет подвергаться все большему регулированию". Она назвала два очевидных признака рискованных проектов, на которые инвесторам следует обращать внимание в ходе ICO. Это наличие возможности получить сверхприбыль, что может такую сделку подвести под понятие сомнительной, а также отсутствие прямой связи с производителем услуги или товара.

Прежде чем вводить какие–то нормы, законодатели хотят посмотреть на результаты уже проведенных ICO и на то, как будут выполнять свои обязательства перед инвесторами компании, отметила глава группы.

Но, скорее всего, они хотят увидеть, будут ли компании выводить привлеченные в ходе ICO средства в фиат на счета российских компаний, говорит генеральный директор ИАА "Рустелеком" Юрий Брюквин. "Пока таких попыток мы не видели и вряд ли увидим, — говорит он. — Как правило, привлеченные в ходе ICO средства сейчас выводят в Швейцарии, Белизе и других странах". По его словам, сейчас одна из основных проблем, почему компании не хотят выводить в фиат привлеченные средства в России, — в санкциях. "Компания не сможет вывести деньги американских инвесторов, привлеченные в ходе ICO, из–за действующего санкционного законодательства, иначе весь проект может оказаться под угрозой", — добавляет он.

По его словам, рынок криптовалют в России, безусловно, должен развиваться и регулироваться. "Но в нашей стране все управление централизовано, а это полностью противоречит основному принципу криптовалюты — децентрализации", — говорит он.

Выйти из тени

По оценкам вице–президента CloudCoin Consortium Сергея Житинского, на формирование цивилизованного рынка криптовалют уйдет лет пять, не меньше, и закон об их обороте не будет принят в этом году. "Безусловно, этот рынок нужно вывести из серой зоны, но, с одной стороны, мы слышим о необходимости и легализации виртуальных валют в России, а с другой — этой весной решением суда было закрыто в Петербурге около 30 сайтов, "пропагандирующих" криптовалюты", — говорит он.

Пока только в Японии криптовалюту признали в качестве официального платежного средства на законодательном уровне. Самое сложное для пользователей биткоинов — это конвертировать криптовалюту из виртуального кошелька в обычные деньги, даже за рубежом: именно в этот момент начинается регулирование. Чтобы обменять криптовалюту на любую другую, например, на американской бирже требуется заполнить массу документов, объяснить источник легких денег, полученных в большом объеме. Этого требует любое государство в рамках борьбы с терроризмом и доходами, связанными с преступной деятельностью, добавляет Сергей Житинский.

“

Если в России остановятся на том, что криптовалюта — не средство платежа, а цифровой товар, который не должен облагаться НДС, это даст толчок рынку для развития. Такая модель сейчас работает в Швеции. Удобство ее в том, что она позволяет избежать юридических рисков, которые возникают, если криптовалюта признается электронной валютой, ведь тогда функцию регулятора должны будут выполнять центральные банки. Что касается НДС, то очевидно, что налог в итоге ляжет нагрузкой на пользователей бирж, и сразу появится разница между курсом на внутренних и внешних торговых площадках.

Иван Петуховский

биржа EXMO

“

Регулирование рынка даст возможность профессиональным участникам инвестировать в интересные проекты и позволит стартапам собирать больше средств. Хороший пример — первое регулируемое ICO компании Filecoin на работающей по правилам SEC (Комиссии по ценным бумагам и биржам) платформе CoinList. Купить токены могли только аккредитованные инвесторы из США, но это не повлияло на объем привлечения: за первые полчаса проект собрал $252 млн и побил рекорд другого стартапа — Tezos, который собрал $230 млн.

Михаил Мащенко

аналитик eToro в России и СНГ