Цена золота достигла исторического максимума. Жёлтый металл покупают, чтобы уберечь капиталы от инфляции и геополитических рисков.

Котировки фьючерсов на жёлтый металл на бирже COMEX 21 марта поднимались до рекордной отметки $2225,3 за тройскую унцию. На Московской бирже в тот же день цена мартовского фьючерса на золото достигала $2210,5 за унцию, а июньского — $2257,8. На следующий день котировки слегка опустились, но остаются недалеко от максимумов.

В драгоценном металле инвесторы ищут защиты

Значительная доля спроса на золото исходит от центральных банков стран, не входящих в "Большую семёрку" (G7). У них появилась очевидная мотивация в связи с геополитическим обострением вокруг России: блокировка российских золотовалютных резервов в Европе и США показала, что держать резервы в основном в гособлигациях G7, как это было принято ранее, может быть опасно.

Дополнительный стимул покупатели золота получили после начала боевых действий на Ближнем Востоке, где после октябрьской атаки террористов ХАМАС на Израиль уже более 5 месяцев идёт военная операция израильтян в секторе Газа. Любой крупный военный конфликт в какой–либо точке мира заставляет наиболее консервативных инвесторов "парковать" часть средств в защитных активах, главным из которых в последние несколько тысяч лет является золото.

Наконец, серьёзной причиной купить этот драгметалл многие участники рынка считают ожидаемое в 2024 году начало цикла снижения ставок в США. Это может привести к понижению курса доллара по отношению к другим мировым валютам. А поскольку цена унции выражается именно в американской валюте, она поднимается пропорционально снижению доллара к корзине валют.

По оценке Всемирного совета по золоту (World Gold Council, WGC), мировой спрос на защитный актив по итогам прошлого года снизился на 5%, до 4448 т. Но с учётом внебиржевого рынка спрос увеличился на 3% и достиг рекордного уровня — 4899 т. Цена драгметалла на мировом рынке выросла за год на 15%, до $2078,4 за унцию.

Основными драйверами роста стала геополитическая нестабильность в мире и высокий спрос со стороны центральных банков, отмечает WGC. В частности, начало конфликта между Израилем и ХАМАС прибавило от 3 до 6% к цене на золото. Высокий спрос со стороны мировых центробанков — ещё 10%.

Годовые чистые закупки центральных банков в размере 1037 т почти достигли рекорда 2022 года, упав всего на 45 т. Но по сравнению с 2021–м закупки центробанками увеличились более чем в 2 раза.

“

"В 2022 и 2023 годах мировые ЦБ купили примерно столько же золота, сколько за предыдущие 4 года. Этот спрос со стороны мировых ЦБ выступал основным драйвером роста цен на золото в последние годы", — указывает экономист, бывший старший вице–президент банка "Открытие" Константин Церазов.

Существенный отток (224 т) WGC констатировал со стороны ETF (exchange traded funds — биржевые инвестиционные фонды). За январь и февраль 2024 года ETF сократили вложения ещё на 100 т. Инвестиции в слитки и монеты в 2023 году упали на 3%. "Мы считаем, что золото будет вызывать интерес у инвесторов на протяжении всего 2024 года, в том числе по причине стабильного спроса со стороны мировых центральных банков, — делится мнением управляющий директор по инвестициям УК ПСБ Николай Рясков. — Ни один другой драгметалл не имеет такой структурной поддержки, как золото. Регуляторы используют его в качестве одного из способов инвестирования своих резервов. Другие драгоценные металлы находятся ближе к “классическим” товарным рынкам, в то время как на рынке золота присутствует фактор мировых ЦБ и использования золота в качестве защитного актива / способа сбережения".

Цена унции может достичь $3 тыс.

Аналитики Citi не исключают, что цены на золото могут взлететь до $3 тыс. за унцию в течение следующих 12–18 месяцев при наличии определённых катализаторов, таких как дедолларизация центральных банков развивающихся рынков или глубокая глобальная рецессия, которая может подтолкнуть Федеральную резервную систему США к быстрому снижению ставок.

Большинство экспертов ставят для золота гораздо более скромные цели на текущий год — в пределах $2300–2600 за унцию. Однако по мере роста биржевой цены прогнозы обычно также смещаются вверх.

Константин Церазов в конце 2023 года полагал, что в 2024–м цена золота может достичь $2300–2500 за унцию, и данный прогноз, по его словам, сохраняет актуальность.

“

"Мир прожил несколько десятилетий в условиях довольно низкой инфляции: например, в США в период с 1991 по 2021 год средние темпы роста индекса потребительских цен составляли 2,2% в год, — говорит экономист. — Вполне вероятно, что в 2021 году мы вошли в период повышенной глобальной инфляции, который может продлиться как минимум ещё несколько лет, а то и десятилетий. Кроме того, похоже, что мир вошёл в продолжительный период военных конфликтов и подобный фон создаёт предпосылки для дальнейшего роста цен на драгметаллы".

"Прогнозы о росте золота к $3 тыс. и даже $4 тыс. за унцию появлялись и ранее, например летом 2020 года. Это обычное явление в период ралли и неопределённости на финансовых рынках и в экономике, — рассуждает руководитель управления аналитических исследований АО “ИВА Партнерс” Дмитрий Александров. — Мы также ранее не исключали такой возможности, но пока активный рост золота сдерживается. Здесь важно отметить, что подобное ралли может быть в нынешних реалиях воспринято как очень тревожный сигнал в отношении всей мировой финансовой системы, что дополнительно ускорит наступление серьёзных проблем в ряде нынешних финансовых центров. Поэтому в сильном росте золота многие не заинтересованы. Мы не делаем пока ставку на резкий рост золота, но в портфелях его держать считаем целесообразным — оно является хорошей страховкой в такие периоды".

То, что на рынке есть игроки, не заинтересованные в росте котировок золота, подтверждает прогноз американского рейтингового агентства Fitch, который заметно выбивается из общего позитивного консенсуса.

Специалисты Fitch в середине марта представили обновлённый прогноз, в котором заявили, что в 2024 году мировые цены на золото в среднем составят $1,9 тыс. за тройскую унцию. Предыдущая оценка экспертов агентства была ещё пессимистичнее — $1,8 тыс. В 2025 году, согласно их ожиданиям, мировые цены на золото снизятся до $1,8 тыс., тогда как предыдущая оценка предполагала $1,6 тыс. В 2026 году эксперты Fitch ожидают дальнейшего снижения котировок до $1,6 тыс.

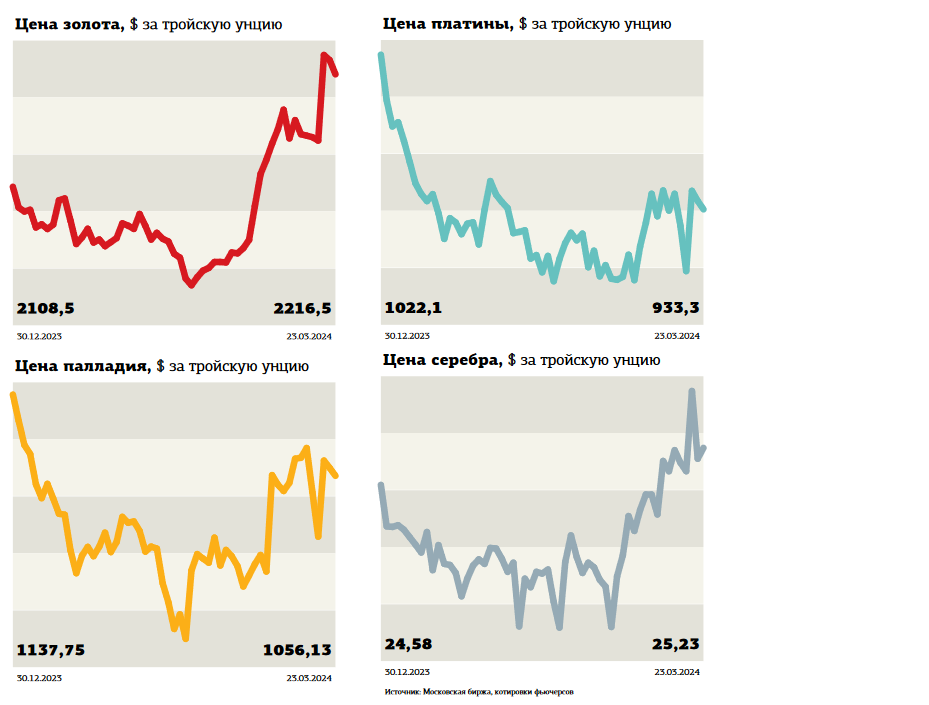

Серебро и платина далеки от ценовых рекордов

В отличие от золота, биржевые цены других драгоценных металлов сейчас находятся в 2–3 раза ниже абсолютных максимумов. Аналитики объясняют такое расхождение тем, что в структуре спроса на эти металлы большую долю занимает промышленность. К примеру, платина и палладий применяются в автомобильных катализаторах, серебро — в электронике, электротехнике, солнечных панелях и т. д. Однако догоняющий рост котировок "конкурентов" золота в ближайшее время эксперты считают возможным.

"Текущая цена золота в 86 раз выше, чем серебра, тогда как среднее значение за последние 5 лет составляет 83, за последние 10 лет — 80, а за последние 20 лет — 68, — подчёркивает Константин Церазов. — Таким образом, золото выглядит несколько перекупленным против серебра и в ближайшие месяцы или даже годы может показывать отстающую динамику. Для этого необходимы снижение мировых процентных ставок и устойчивый рост мировой экономики".

“

"В периоды резкого роста золота бывает и активный рост серебра, но последние десятилетия оно сильно отстало, и стоит ли набирать именно его — не факт, хотя для дополнительной балансировки портфеля какую–то долю держать можно, — советует Дмитрий Александров. — Проблема в том, что и серебро, и платиноиды более активно применяются в промышленности, а в отношении неё сейчас как раз есть опасения, поэтому золото и получило такой отрыв от них".

Кроме слитков существует масса способов вложиться в драгметаллы

По данным Минфина РФ, россияне в 2023 году закупили 95 т золота в слитках. В 2022 году, по уточнённым данным, этот показатель был около 100 т. Покупка слитков и монет — самый простой, надёжный, но при этом наименее доходный способ получить выгоду от вложений в драгметаллы. Эти предметы требуют затрат на хранение и очень бережного отношения: малейшая царапина может снизить выкупную цену слитка или монеты, по которой можно сдать их обратно профессиональному продавцу. Кроме того, в банках и компаниях, торгующих слитками и монетами, всегда есть существенный спред между ценами продажи и покупки.

Ювелирные украшения как способ вложиться в золото подходят только тем инвесторам, которые готовы заплатить за работу ювелиров, чтобы любоваться изделием в течение долгих лет.

Но у российских инвесторов имеется достаточно большой выбор инструментов, позволяющих извлекать прибыль от изменения цен на металл. Так, на срочном рынке Московской биржи обращаются расчётные фьючерсы на золото в долларах США за тройскую унцию (GOLD), в рублях за грамм (GL), а также "вечные" фьючерсы в рублях за грамм (GLDRUBF). Преимущества фьючерсов заключаются во встроенном кредитном плече, низком пороге входа и арбитражных возможностях. Этот инструмент подходит для тех инвесторов, которые умеют жёстко контролировать свои риски.

На бирже также торгуется биржевое золото под тикером GLDRUB_TOM. Оно может выступать обеспечением для маржинальных сделок. То есть, имея на счету биржевое золото, можно покупать на сумму его стоимости акции или другие биржевые инструменты.

Московская биржа организует торговлю золотом и серебром с октября 2013 года. В 2022–м в среднем объёмы торгов составляли 10 млрд рублей в месяц, в 2023–м — почти 40 млрд, в том числе во втором полугодии — 55 млрд.

Динамика котировок и акций может оказаться разной

Распространённым способом заработка на золоте являются акции золотодобывающих компаний, таких как "Полюс", "Селигдар" или недавно разместившая акции на бирже ЮГК. До прошлого года заметное место в портфелях российских инвесторов занимали также акции "Полиметалла", но недавно он продал свои российские активы компании "Мангазея" и, возможно, в будущем проведёт делистинг своих бумаг с Московской биржи.

Компании способны приносить больший доход, чем сам металл, если их бизнес растёт. Однако, инвестируя в такие бумаги, стоит помнить, что существует риск снижения стоимости акций даже в период роста котировок драгметаллов.

Относительно новым инструментом, появившимся в прошлом году, стали облигации золотодобывающих компаний, номинированные в золоте. Их преимуществом является то, что, купив, допустим, 1 грамм золота в виде облигации, инвестор получает купонные платежи по ней в течение срока обращения. А в конце этого срока — сумму, соответствующую стоимости всё того же грамма золота. Такие бонды выпустили "Селигдар" и "Полюс".

"Если российские инвесторы хотят добавить золото в свой портфель активов, то им стоит обратить внимание на облигации и акции золотодобытчиков, ПИФы с подобными бумагами в составе, а также на физическое золото (в слитках), — перечисляет Николай Рясков. — На наш взгляд, предпочтительным (наиболее комфортным, менее затратным и рискованным) методом является инвестирование именно в ценные бумаги. Тем не менее риск подобных инвестиций заключается в том, что не всегда котировки акций тех же золотодобытчиков следуют за котировками золота".

"Наиболее оптимальным инструментом вложений в драгметаллы для частного инвестора выглядит спотовый рынок Мосбиржи, — считает Константин Церазов. — Покупая на нём драгметаллы за рубли, инвестор, помимо прочего, будет страховать и риски ослабления российской валюты".

Дмитрий Александров уверен, что для российских инвесторов целесообразно распределить инвестиции в золото по разным классам инструментов: физическое в виде слитков и монет, фонды прямого владения на бирже, акции золотодобывающих компаний. "Можно обратить внимание на “Полюс” — это крупнейший в стране производитель с минимальной по миру себестоимостью. Можно добавить ЮГК — компания имеет планы по расширению добычи, но себестоимость существенно выше", — конкретизирует он.

Акции по сути представляют долю в компании, они могут падать и дорожать. "В случае резкого роста золота и, например, девальвации рубля расходы компаний падают, а выручка и прибыль растут, поэтому акции могут подорожать сильнее, чем сам металл в рублёвом выражении. Плюс по акциям могут платиться дивиденды. Но бывают и периоды длительного снижения акций, даже когда цены на металл высоки, что может быть обусловлено соответствующей корпоративной политикой эмитентов. Оттого и есть смысл сочетать разные форматы", — добавляет Дмитрий Александров.

“

В первую очередь отметим, что мировой спрос на золото в IV квартале 2023 года снизился на 12% в соотношении год к году до 1150 тонн, согласно данным World Gold Council. Мировые центробанки за 2023 год купили 1037 тонн драгметалла (–4% г/ г). В инвестиционных целях за прошлый год было приобретено 945 тонн (–15% г/ г). Скорее всего, в текущем квартале инвесторы и центральные банки стали в большей степени покупать инструменты, связанные с золотом, поскольку геополитические риски продолжают находиться на высоком уровне. Кроме того, на фоне выхода макроэкономических данных из США инвесторы и экономисты полагают, что ФРС всё–таки начнёт снижать ставку в середине 2024 года. Следовательно, доллар и долларовые инструменты станут менее доходными, а цена на золото может вырасти.

Вадим Сенкевич

начальник аналитического отдела "РСХБ Управление Активами"

“

Рост цен на золото связан с диверсификацией валютных резервов, которую провоцирует геополитическая ситуация. Также инвесторы ожидают перехода к более мягкой монетарной политике в США. У платины и палладия нет таких монетарных факторов, и многое определяется промышленностью. Консенсус–прогноз экспертов, опрашиваемых Лондонской ассоциацией рынка драгоценных металлов, находится ниже текущих уровней по золоту. В то же время у отдельных инвестдомов есть и более высокие оценки — на уровне $2400–2500 за унцию, что кажется возможным сценарием при скорости роста котировок начиная с 2018 года. Кроме вышеперечисленных причин спрос формируют ювелирные изделия в Китае и Индии, но он, соответственно, зависит от состояния экономики данных стран.

Альберт Короев

начальник отдела экспертов по фондовому рынку "БКС Мир инвестиций"