16:1102 сентября 202016:11

3110просмотров

16:1102 сентября 2020

Вопреки суевериям, последний месяц лета високосного года не стал обвальным. Наоборот, петербургские компании ещё немного подорожали.

В середине августа городской бизнес, торгующийся на бирже, покорил новую вершину. 13 августа зафиксирован очередной рекорд индекса "ДП" — 1060 пунктов. Тогда "Газпром" с "Газпром нефтью" ещё не разочаровали инвесторов отчётами, а банк ВТБ не объявил об урезании дивидендов. Нетерпеливые вышли в кэш и победили, а кто остался — увидели коррекцию по бумагам.

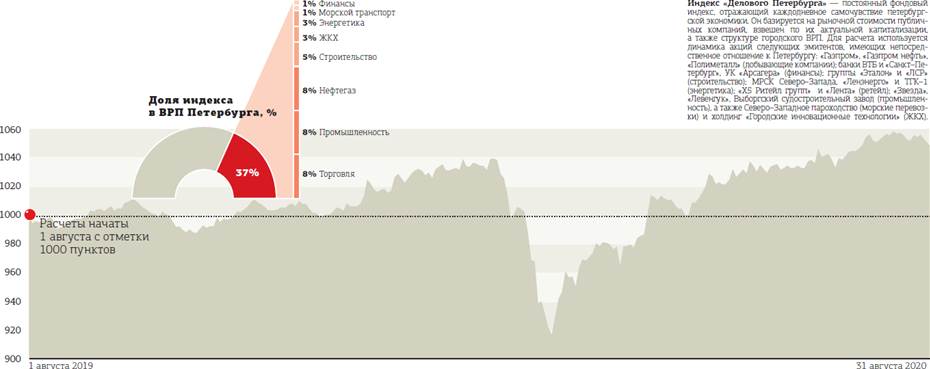

В целом месяц можно условно считать нейтральным: в конце июля индекс "ДП" составлял 1050 пунктов, в конце августа — на 2 пункта выше.

Рассчитывать свой индекс мы начали в прошлом сентябре. За точку отсчёта — условные 1000 единиц — были взяты цены акций на 1 августа. Минимум за всю историю наблюдений зафиксирован в середине марта (916 пунктов), а прошлый максимум был достигнут в июле (1055 пунктов).

Убавили газу

Компании нефтегазового сектора за месяц не прибавили существенно к стоимости, даже несмотря на не самые плохие отчеты. "Газпром нефть" (за август показала нулевую динамику) почти в 26 раз сократила прибыль, но всё–таки осталась в плюсе, заработав за первое полугодие 8,2 млрд рублей. Похожий порядок цифр и у "Газпрома" (+2% в августе). За полгода компания сократила прибыль в 20 раз, но смогла заработать 45 млрд рублей. Впрочем, сейчас цены на нефть смотрят скорее вверх, чем вниз, а акциям легче не становится.

"“Газпром” работает по долгосрочным контрактам, поэтому недавняя конъюнктура рынка, где цены на нефть и газ подросли, пока не закладывается инвесторами в котировки акций, — объясняет управляющий партнер EXANTE Алексей Кириенко. — Всё больше их внимание привлекает усиление политического давления на “Северный поток — 2”. Хуже того, Турция активно сокращает покупки по “Турецкому потоку”, предпочитая ему газ из дружественного Азербайджана, параллельно активно занимается поисками нефти и газа в Чёрном и Средиземном морях".

Важно, что "Газпром" и "Газпром нефть" в глазах инвесторов — акция не "для роста", а "для дивидендов", а с этим явно будут проблемы. С другой стороны, и зима близко, так что цены еще могут отскочить вверх. "В дальнейшем динамика бумаг будет определяться изменением уровня спроса на газовом рынке, ростом цен и увеличением поставок от “Газпрома” в ЕС и Китай. Впереди высокий сезон спроса на газ, поэтому можно ожидать, что российский монополист нарастит объёмы поставок и выручку", — надеется Артём Деев, руководитель аналитического департамента AMarkets.

Золотая акция

Особняком среди добывающих компаний стоит "Полиметалл" — главный бенефициар роста цен на золото и серебро. Компания отчиталась о росте чистой прибыли за полугодие в 2,5 раза и обещает как минимум вдвое нарастить промежуточные дивиденды. При этом лучшие цифры в отчётах ещё впереди, полагают эксперты.

"По итогам III квартала, когда цены стали ещё выше, инвесторы настраиваются увидеть более высокие результаты. Также обращает на себя внимание тот факт, что “Полиметалл” торгуется на Лондонской бирже и расценивается как более прозрачная компания для международных инвесторов. Она может отставать от “Полюс Золота”, “Селигдара” или “Петропавловска” в периоды ралли, но на марафонских дистанциях чувствует себя прекрасно", — говорит Алексей Кириенко.

Скупой платит в 5 раз меньше

Хотя в целом банковский сектор в РФ пока чувствует себя неплохо, банк ВТБ решил не баловать акционеров и направить на выплату дивидендов лишь 10% чистой прибыли (ожидалось 50%). Учитывая завышенные ожидания, это привело к резкому падению капитализации банка — по итогам месяца он подешевел сразу на 6%.

"В следующем году по мере купирования кризиса и при отсутствии рисков достаточности капитала эмитент планировал вернуться к норме 50% на дивидендах от чистой прибыли, — надеется Михаил Зельцер, эксперт по фондовому рынку “БКС Брокер”. — Долгосрочный потенциал роста акций сохраняется. Сопротивлением выступает уровень 4,1 копейки (сейчас ВТБ стоит 3,5 копейки. — Ред.). Реализация его может быть отложена на конец года". С другой стороны, банк "Санкт–Петербург" за месяц подорожал на 5%, а инвестиционная компания "Арсагера", относящаяся к низколиквидным бумагам, неожиданно взлетела на 15%.

Энергетики ждут зимы

Подешевели в августе и акции почти всех энергетических компаний из Петербурга. Так, "Ленэнерго" потеряло 2% стоимости, компания ТГК–1 подешевела на 3%, МРСК Северо–Запада смогла остаться на том же уровне. Оно и понятно. Второй квартал был для бизнеса неудачным. У всех перечисленных компаний снизились доходы. Чистая прибыль "Ленэнерго" упала на 77%, у ТГК–1 — на 28%, а МРСК Северо–Запада закрыла квартал с убытком против прибыли годом ранее. Впрочем, ещё не вечер, синоптики предсказывают в России суровую зиму. Если прогноз сбудется, это может увеличить капитализацию ТГК–1 на 15%, оценивает начальник аналитического отдела ИК ЛМС Дмитрий Кумановский.

"Из–за совмещённого цикла генерации электроэнергии и тепла если увеличиваются продажи тепла, то ТГК–1 будет больше загружаться системным оператором. Мы же не забываем, что у нас еще ЛАЭС под боком, которая не может маневрировать, увеличивать и уменьшать поставки. Плюс ожидается, что в III–IV квартале произойдет восстановление промышленного роста, у нас судостроение долгое время прозябало, а сейчас имеет большой объем заказов на предприятиях в Петербурге и Мурманске. Это тоже может дать прирост спроса на энергию", — говорит эксперт.

"Можно предположить, что в III квартале ситуация должна стабилизироваться вслед за снятием карантинных ограничений и восстановлением экономической активности. В такой ситуации акции электроэнергетиков могут начать догоняющее рынок движение", — согласен Дмитрий Пучкарев, эксперт по фондовому рынку "БКС Брокер".

Рычаг для потребления

Самые высокие темпы прироста продемонстрировали застройщики. Акции ЛСР подорожали на 6%, у Etalon Group котировки подорожали на 8%. Поддержку оказывает программа льготной ипотеки, которая с достаточно высокой долей вероятности будет продлена осенью. Если нет — возможна коррекция, предупреждает Артём Деев.

"ЛСР нарастила чистую прибыль на 38%, общий совокупный доход увеличился на 52%, в том числе за счет роста цен на сдаваемое жилье, — напоминает эксперт. — Etalon также увеличивает стоимость квадратных метров, компания заявила о дивидендах в размере 12 рублей на акцию. Эти факторы и стали причиной роста их стоимости: крупнейшие и самые стабильные строительные компании в стране демонстрируют устойчивость и хорошие финансовые показатели. Но в дальнейшем движение бумаг будет зависеть от общей ситуации на строительном рынке и динамики выдачи ипотечных кредитов". С другой стороны, ралли в ретейле, кажется, закончилось. По крайней мере в августе ажиотажного спроса на бумаги больше не было. X5 Retail показала нулевую динамику, бумаги "Ленты" на 3% подешевели. "Впечатляющие результаты первого полугодия себя действительно исчерпали, к середине августа стало понятно, что бумаги перекуплены и коррекция была ожидаема", — констатирует Артём Деев.

Впереди у рынков осень и, предположительно, вторая волна пандемии. Но, как мы теперь слышим, ВОЗ предлагает мировому сообществу использовать опыт Швеции, не закрывавшейся на жесткий карантин. Так что хочется верить, для нового обвала цен поводов не найдётся.