Беспрецедентные денежные вливания центробанков и правительств, сделанные и обещанные в последние дни, которые в финансовых кругах окрестили ядерным взрывом ликвидности, вызвали оптимизм на биржах. Последствий этого взрыва в виде цунами, то есть ускорения инфляции, в ближайшем будущем никто не ждет. "ДП" выяснил у экономистов, следует ли ожидать их в дальнейшем.

Триллионы в топку

В четверг на прошлой неделе на виртуальном саммите G20 лидеры "Большой двадцатки" объявили, что бросают на борьбу с коронавирусным кризисом более $5 трлн. Самый крупный пакет помощи готовят США — там в пятницу Палата представителей вслед за Сенатом утвердила набор льготных займов и субсидий бизнесу, а также выплат населению на $2,2 трлн. Это 10% ВВП США в 2019 году ($21,4 трлн).

ФРС США начала программу скупки ценных бумаг, установив лимит $0,7 трлн, но затем увеличив его до неограниченного. На 26 марта баланс ФРС достиг уровня $5,5 трлн (за 2 недели вырос на $1,2 трлн).

Европейский центробанк 26 марта начал выкуп облигаций в рамках экстренной программы объемом 750 млрд евро. Банк Англии в тот же день, сохранив базовую ставку на уровне 0,1%, подтвердил, что готов увеличить свою программу выкупа гособлигаций и корпоративных бондов на 200 млрд фунтов стерлингов — до 645 млрд фунтов ($0,77 трлн). Еще ряд стран также готовят меры поддержки своих финансовых рынков, бизнеса и населения. Так, о планах раздавать деньги гражданам в масштабе, сравнимом с американским (по $1200 в руки), заявила Япония. Правительство России, по словам президента Владимира Путина, выделит на борьбу с экономическими проблемами из–за пандемии 1,2% ВВП, в таком же объеме экономике поможет Банк России.

Вал денег обрушился на мировую экономику из–за страха властей перед коронавирусом, который вынудил целые страны остановить большую часть туристического бизнеса, пассажирских перевозок, общепита и непродовольственной торговли. Если карантинно–изоляционные меры не будут отменены в ближайшие недели, мировую экономику ждет коллапс.

О масштабах проблем можно судить по данным рынка труда США: 26 марта стало известно о том, что на позапрошлой неделе в стране было зафиксировано 3,28 млн обращений за пособиями по безработице. Неделей ранее их было 282 тыс. И за всю историю страны недельный показатель обращений никогда не превышал 700 тыс. Аналитики Bank of America и Morgan Stanley спрогнозировали 30%–ное падение ВВП США во II квартале текущего года. А МВФ заявил, что рецессия в мировой экономике в 2020 году будет такой же, как 2008–м, или хуже.

"Посулив рынкам прозванную в экономических СМИ финансовой атомной бомбой программу поддержки ликвидности, Федрезерв лишь попытался предотвратить катастрофу, — отмечает Михаил Коган, руководитель отдела аналитических исследований Высшей школы управления финансами. — Беспрецедентные по историческим меркам усилия стали ответом на рекордные темпы падения рынков. Американский рынок акций потерял треть капитализации за 23 торговых дня. Даже в период Великой депрессии события развивались не столь стремительно".

Инфляционные барьеры

По мнению Михаила Когана, в настоящий момент показатели инфляционных ожиданий дружно пошли вниз и впору говорить о рисках глобальной дефляции. "Чтобы выпущенная центробанками ликвидность смогла привести к усилению инфляционных тенденций, необходимо, чтобы совокупный спрос в экономике вернулся к значениям до вспышки коронавируса в развитых странах, — уточняет он. — Однако то, в какой момент это произойдет, неизвестно, не исключено, что текущие ожидания V–образного восстановления в итоге окажутся оптимистичными. Когда это произойдет, едва ли центробанки займутся экстренным изъятием ликвидности: ранее неоднократно подчеркивалось, что они готовы к ситуации, когда инфляция превысит целевое значение".

Об инфляционных последствиях нынешней "атаки печатных станков" рассуждают и другие эксперты. Например, Андрей Мовчан, приглашенный эксперт программы "Экономическая политика" Московского центра Карнеги, считает, что после победы над коронавирусом в мире останется огромное количество денег, вброшенных государствами в экономику в процессе "войны".

"Это будет означать бурный рост стоимости многих видов активов, повышенную инфляцию и (как ни парадоксально) постепенное сокращение долгового пузыря — ставки наверняка будут отрицательными в течение долгого времени", — говорит он.

"Результатом принимаемых в настоящее время мер станет переход от дефляции к более высокой инфляции, — пишет экономист “ВТБ Капитала” Нил Маккиннон. — Уже ясно, что баланс ФРС вырастет с 25% ВВП до как минимум 40% и даже больше. Запуск Федрезервом такого инструмента, как “вертолетные деньги”, то есть прямого предоставления кредитов, кредитных гарантий и просто денег домохозяйствам и бизнесу, приведет к ускорению роста денежной массы. В принципе повышение инфляции должно положить конец многолетнему снижению доходности гособлигаций и начало “медвежьему” тренду на рынке госбумаг. Однако у ФРС есть инструмент, в настоящее время используемый Банком Японии, — контроль над кривой доходности гособлигаций, предполагающий установление потолка доходности на всем ее протяжении. Более чем вероятно, что, когда инфляция начнет расти, ФРС вмешается, чтобы предотвратить негативное влияние высоких доходностей гособлигаций на темпы экономического роста".

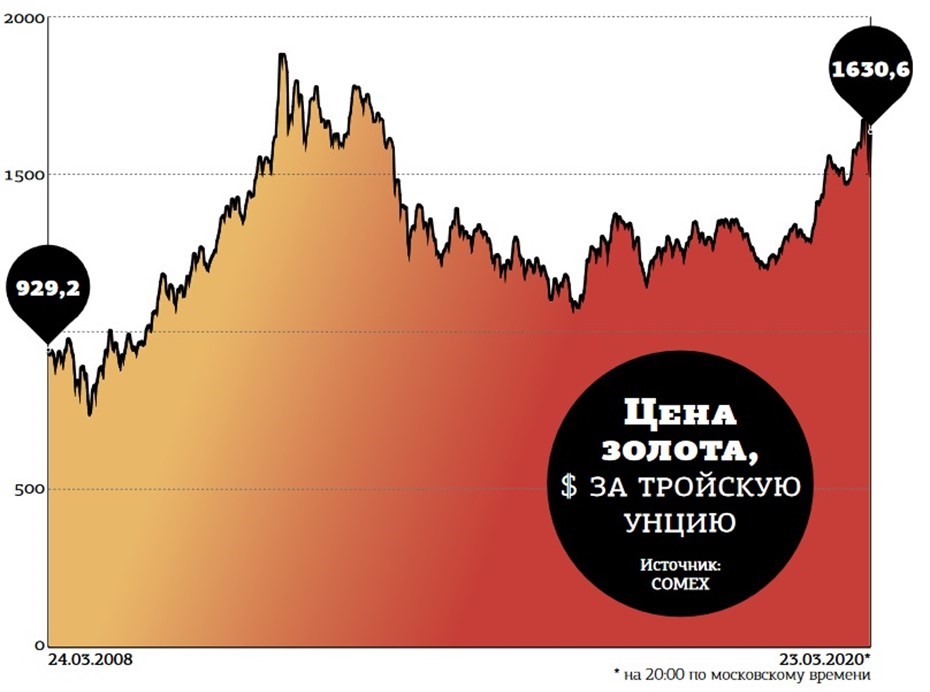

Несмотря на эти соображения, участники финансового рынка закладывают в ожидания ускорение роста цен. Об этом говорит спрос на золото — традиционный инструмент защиты от инфляции. На прошлой неделе этот металл подорожал более чем на 8% (см. график). Такой взрывной динамики золото не показывало с декабря 2008 года.

“

Всплеск инфляции непременно будет (такое огромное количество напечатанных денег не может не породить последствий), но по времени этот всплеск следует ожидать в начале следующего года и в развивающихся странах в большей степени, чем в развитых. Причем природа инфляции, скажем, в США и в России будет различна. У них после падения пользовательской активности на карантине в сферах, предполагающих взаимодействие людей, сформируется отложенный спрос на товары и услуги и вследствие большего спроса после стабилизации ситуации цены будут повышены. Это инфляция спроса. В России будет инфляция предложения, вызванная увеличением издержек производства из–за роста цен на бензин, удорожанием импортных комплектующих. К тому же в России уровни официальной инфляции, как обычно, будут отличаться от уровней реальных. В прогнозе официальных уровней есть смысл придерживаться ожиданий от Банка России — 4% на конец 2020 и начало 2021 года.

Елена Беляева

Аналитик ИК "Фридом Финанс"

“

На мой взгляд, вероятность инфляции в мире мала. Скорее, наоборот, есть угроза дефляции. Снижение спроса по большому счету микширует все меры количественного смягчения, тем более что для рынков они не новы. Во многих секторах бизнесу придется снижать цены, чтобы возродить привлекательность (отельный бизнес, турбизнес и т. п.). Поставщики этих секторов также окажутся с невостребованными товарами и услугами, которые пойдут на другие рынки и будут способствовать тому, что предложение будет опережать спрос. Нулевые ставки центробанков также не способствуют инфляции. В России инфляция возможна в связи с девальвацией рубля и сокращением производства. Но снижение доходов населения и платежеспособного спроса также серьезно давит на цены, поэтому и у нас трудно ожидать значимого роста темпов инфляции.

Ян Арт

Эксперт Компании Xcritical, эксперт комитета Госдумы по финансовому рынку