На петербургском рынке АЗС произошел окончательный перевес в сторону больших нефтяных компаний, однако в ценах на топливо неожиданностей не случилось. Баланс в нефтяном мире держится на продлении договоренностей. Таковы самые заметные итоги 2019–го.

Остались одни вывески

Так, Neste теперь принадлежит "Татнефти", и недавно татарская нефтяная компания раскрыла цену союза — 10,8 млрд рублей. За эту сумму "Татнефть" получила сеть из 75 АЗС (из которых 67 находятся в Петербурге) и долю петербургского топливного рынка 12%.

Громко разнеслась новость и о поглощении "Роснефтью" ПТК — компании, просуществовавшей 25 лет. Эта сделка помогла гиганту занять 27% топливного рынка в городе. После таких изменений можно констатировать: славная эпоха независимых АЗС в Петербурге прошла. "Такое решение компании приняли, скорее всего, в связи с неудачным 2018 годом, когда игроки рынка несли серьезные убытки, а оптовые цены были слишком высокие. С уходом этих двух компаний количество независимых АЗС в Петербурге сократилось на 25%", — резюмирует президент Нефтяного клуба Санкт–ПетербургаОлег Ашихмин.

Несмотря на более активное присутствие на топливном "поле" Петербурга ВИНКов, сюда не боятся приходить и совсем новые игроки. А традиционные дизель и бензин постепенно теснит газ. Так, если в конце 2018 года газовых заправок в Петербурге было 558, то год спустя их число возросло до 680.

Увеличить в Петербурге и Ленобласти число таких станций собирается "Газпром". К 2024 году в планах компании открыть в городе 24 объекта, а в области — 22. Вложения оцениваются выше 5 млрд рублей. "О своем присутствии и дальнейшем развитии заявила белорусская топливная компания "Белойл", что является очень смелым шагом и заслуживает уважения. Еще один тренд уходящего года — стали активно развиваться станции по заправке СУГ, поскольку растет численность транспорта на газомоторном топливе. А вот тенденция развития электрокаров остается слабой. Некоторые ВИНКи (например, "Газпром") устанавливают на своих АЗС модули для подзарядки электромобилей, но это является больше маркетинговым шагом, поскольку таких авто в Петербурге единицы", — добавляет Олег Ашихмин.

О перераспределении интересов инвесторов говорит исполнительный директор ООО "НААНС–МЕДИА" Тамара Сафонова. По ее мнению, денежные потоки перенаправлялись в течение всего года в сторону сегментов альтернативной энергетики: "К ключевым событиям в мировой нефтегазовой индустрии уходящего 2019 года я бы отнесла углубление очередного этапа перехода, освоения и расширения потребления неуглеродных видов топлива. Инвесторы продолжали перенаправлять денежные потоки с разработки труднодоступных месторождений на развитие сегментов альтернативной энергетики. Принимаемые в уходящем году стратегические решения крупнейших автогигантов были основаны на тенденциях снижения в перспективе производства автомобилей с дизельными двигателями и росте производства автомобилей с гибридными двигателями и электромобилей", — считает эксперт.

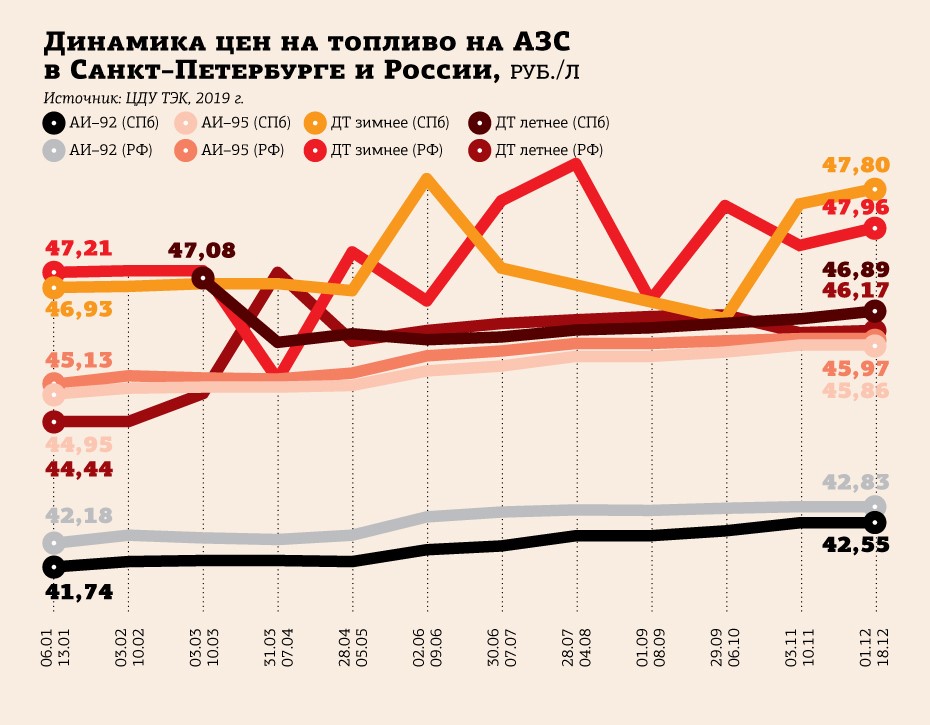

Плюс 1,62% против плюс 2,6% — именно на столько выросли розничные цены на АЗС в России за 10 месяцев 2019 года в сравнении с динамикой индекса потребительских цен. И это несмотря на то, что в конце прошлого года звучали опасения отдельных экспертов о неизбежном росте стоимости нефтепродуктовой корзины на фоне стартовавшего завершения налогового маневра в отрасли. "Такая динамика цен стала хорошей иллюстрацией того, что зачастую поверхностные оценки череды совершенствований налогового законодательства за последние 8 лет являются абсолютно нерелевантными. Необходимо досконально разбираться в фискальных новациях, чтобы по итогам приходить к правильным выводам, — отмечает директор Московского нефтегазового центра EY Денис Борисов. — А выводы должны быть такими: само по себе завершение налогового маневра не оказывает никакого влияния на цены моторного топлива на внутреннем рынке. При этом демпфер стал тем механизмом, который сумел, по крайней мере в текущей ценовой конъюнктуре, сбалансировать доходность по всей цепочке, от ворот НПЗ до заправочного пистолета на АЗС. Так, маржа переработки для среднероссийского НПЗ восстановилась до уровня 1,6 тыс. рублей для тонны, хотя в начале 2019 года эта величина опускалась ниже нулевых отметок, валовая маржа сбыта — примерно до 4–5 руб. / л".

Сюрприз на балансе

Ключевым событием года для мирового рынка нефти стало заседание стран ОПЕК в начале июля, когда страны решили придерживаться прежней стратегии и оставили сокращение добычи на уровне 1,2 млн баррелей в сутки, сделав ставку на скорое разрешение торгового конфликта между США и Китаем, чтобы не отдать долю рынка Западу.

"Но ставка не сыграла. После беспрецедентного расширения, наблюдавшегося в 2018 году, когда общее производство жидкостей увеличилось на рекордные 2,2 млн баррелей в сутки, Америка обеспечила 70% прироста мировых производственных мощностей вплоть до 2024 года, добавив в общей сложности 4 млн баррелей в сутки. Стоит также учесть, что важный вклад поступит от других стран, не входящих в ОПЕК, включая Бразилию, Канаду, возрождающуюся Норвегию и новичка Гайану, которые вместе добавят еще 2,6 млн баррелей в течение следующих 5 лет. В целом добыча нефти без стран ОПЕК будет увеличена на 6,1 млн баррелей в сутки до 2024 года. В результате к 2024 году эффективная производственная мощность ОПЕК упадет на 0,4 млн баррелей в сутки", — говорит эксперт Международного финансового центра Гайдар Гасанов.

"Из ключевых событий нефтегазового рынка в 2019 году стоит выделить два. Стратегически самым важным является продолжение роста добычи нефти в США. Роль балансирующего поставщика вместо ОПЕК прочно закрепилась за США. При этом около ? добычи обеспечено производителями сланцевой нефти. Это достаточно много. По сравнению с традиционными производителями они продемонстрировали способность быстрее реагировать на изменения спроса. Тактически очень интересен кейс атаки дронов на объекты нефтяной инфраструктуры в Саудовской Аравии. Единомоментное выпадание около 5% мировой нефтедобычи вызвало очень скромное движение цен на нефть. Когда в 1986–м и в 2014–2015 годах избыток предложения составил около 3–3,5% — цена отреагировала на это падением в 4 раза. В данном же случае реакция составила чуть более 10% и быстро сошла на нет. Такая слабая реакция рынков на столь сильное падение предложения, скорее всего, говорит о том, что избыток предложения нефти гораздо выше, чем официальные оценки МЭА. Пока действует сделка ОПЕК+ и мировая экономика в целом растет, это позволяет удерживать комфортные для производителей уровни цен. Но стоит этим условиям нарушиться — и нефтяной рынок может преподнести много сюрпризов", — заключает доцент кафедры фондовых рынков и финансового инжиниринга факультета финансов и банковского дела РАНХиГС Сергей Хестанов.

"Если рассматривать наиболее заметные события прошлого года в этом контексте, то нужно отметить следующее. Во–первых, вероятность дефицита ископаемого топлива крайне низка. Исторически такие периоды почти всегда сопровождались техническими инновациями, которые обеспечивали увеличение доступа к ископаемому топливу, и в результате цены на сырье в долгосрочной перспективе оставались на удивление стабильными, что подтверждается исследованиями. Последней иллюстрацией этого является изобретение горизонтального бурения во время недавнего нефтяного бума, который привел к резкому увеличению добычи топлива в США", — уверен профессор Российской экономической школы Герхард Тевс.