Банки наращивают в своих портфелях долю корпоративных кредитов с плавающей процентной ставкой. Таким образом они готовятся к введению ЦБ новых нормативов по регулированию процентных рисков.

Новые нормы по корпоративным кредитам ЦБ может ввести уже в текущем году. По данным источников "ДП" в банковских кругах, положения находятся на финальной стадии разработки. После их вступления в силу бизнес столкнется с сокращением предложения кредитов по фиксированной ставке. И с ростом комиссионных расходов.

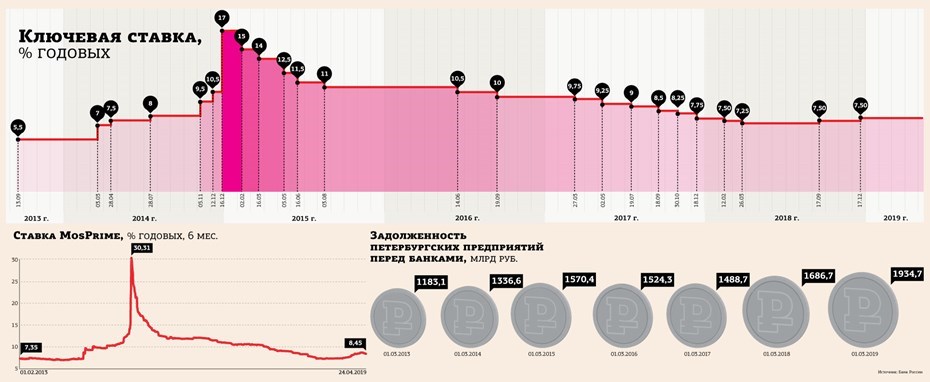

Плавающая ставка может формироваться в привязке как к ключевой ставке, устанавливаемой ЦБ, так и к другим индикаторам, например ставке MosPrime (рассчитывается Национальной финансовой ассоциацией на основе данных восьми крупнейших банков).

"На нашем рынке очень мало инструментов с плавающей ставкой, для этого требуется надежный рыночный индикатор. MosPrime — индикативная ставка для очень узкого круга игроков и не отражает реальной стоимости сделок", — считает Вадим Исаков, директор Северо–Западного филиала "БКС Премьер".

Поэтому большинство участников рынка полагает, что основным ориентиром для новых норм для ЦБ станет именно ключевая ставка. По идее, плавающий размер кредитной ставки позволит избежать повторения банковского кризиса в случае резкого колебания ключевой ставки. Кредитная ставка автоматически будет изменяться вслед за ключевой, что позволит банкам сохранить свою ликвидность.

По информации "ДП", на сегодня лидерами по доле кредитов с плавающей процентной ставкой являются Газпромбанк (40–42%), банк "Открытие" (38–40%), ВТБ (35–37%) и Альфа– Банк (15–17%). В Сбербанке доля плавающих кредитов находится на уровне 5%, и, по прогнозам некоторых аналитиков, сейчас он активно наращивает долю данных кредитов.

Стресс–тест прошлого

По данным Банка России, на конец прошлого года в среднем по рынку доля кредитов с плавающей ставкой не превышала 15%. В Европе она находится на уровне 80–90%. Уговаривать российские банки ликвидировать дисбаланс ЦБ долго не придется. Достаточно напомнить им события 2014 года, когда в ночь на 16 декабря ЦБ поднял ключевую ставку сразу на 6,5 процентного пункта (п.п.) — с 10,5 до 17% годовых. Одномоментно банки столкнулись с процентным разрывом. Клиенты платили по кредитам по старым ставкам, а банки занимали у ЦБ деньги по новым. Оперативно в одностороннем порядке повысить ставки банки не смогли: их значения были зафиксированы в договорах на весь срок кредита.

Пройдя стресс–тест, банки стали включать в договоры пункты об изменении кредитной ставки при резком изменении ключевой. Вероятно, ЦБ в своих новациях попытается систематизировать и обобщить принципы кредитования под плавающие процентные ставки. И постараться максимально снизить риски не только для банков, но и для бизнеса.

"Банк страхует свои риски, закладывая в договор возможность повышения ставки в случае резкого повышения ключевой ставки, — в этом и суть типового договора. Бизнес же может снизить свои риски, выбирая банковские продукты, предполагающие неизменность цены", — считает Александр Казанский, директор дивизиона "Центр" УБРиР.

"Наличие в кредитном договоре возможности изменять ставку — обычная практика последних лет. Однако использование этой опции на практике может быть воспринято клиентами крайне негативно и нанесет банку репутационный вред, — полагает Вячеслав Путиловский, младший директор по банковским рейтингам "Эксперта РА". — На текущий момент массовый переход на плавающие ставки не так очевиден. Часть небольших банков боится потерять клиентов, предложив такие некомфортные условия. Логично ограничивать изменение ставки по кредиту в каком–то небольшом коридоре".

В пресс–службе банка "Александровский" отметили, что заемщики в последнее время стали более позитивно относиться к кредитным продуктам с плавающей ставкой из–за долгосрочного периода снижения ключевой ставки. "Мы не видим повсеместного перехода корпоративного кредитования к продуктам с плавающей ставкой. Для банков такой подход позволяет снизить риски и зафиксировать процентную маржу. Но для клиентов подобные продукты означают не только возможность снижения ставки по кредиту, но и определенный риск в случае повышения ключевой ставки", — отметили в банке.

"Мы выдаем кредиты под фиксированную процентную ставку. При таком условии процентный риск берет на себя банк. У клиентов сегмента МСБ, которые являются нашей основной целевой аудиторией, нет дополнительных ресурсов и возможности для анализа трендов рынка, выстраивания прогнозов по ставкам. Поэтому они придерживаются консервативной финансовой политики и отдают предпочтение фиксированной ставке", — комментирует Галина Ванчикова, президент — председатель правления банка СИАБ.

Для избранных

Казначейские и финансовые подразделения крупных компаний профессионально мониторят макроэкономическую ситуацию. Поэтому они могут принимать решение о выборе кредита с плавающей ставкой при прогнозе сохранения или снижения на годовом горизонте ключевой ставки. "Крупный бизнес может параллельно захеджировать негативное изменение ставки — на рынке существуют подобные продукты. Заемщиками региональных банков выступают небольшие компании, у которых нет возможности содержать профессиональных макропрогнозистов и казначейские подразделения. Разумно, что для снижения процентных рисков такие заемщики выбирают кредитные продукты с фиксированными ставками", — считает Карина Артемьева, старший директор финансовых институтов Национального рейтингового агентства.

Региональные банки в условиях отсутствия спроса со стороны малого и среднего бизнеса не спешат вводить программы с плавающими ставками. Однако они будут вынуждены подчиниться нормам ЦБ. Означают ли нововведения, что ЦБ знает немного больше, чем говорит, создавая подушку безопасности для банков, — покажет время.

“

Целесообразность перехода на инструменты финансирования по индексным ставкам (включая плавающую ставку) очевидна. У банков мало иных инструментов хеджирования одномоментного или постепенного изменения стоимости ресурсов и пассивов. На практике банки активно комбинируют фиксированные и плавающие ставки. За год мы увеличили долю среднесрочных кредитов по плавающим ставкам не менее чем на 15%. В логике плавающих ставок пока сложно выстраивать финансирование в контрактах до года или переводить на них короткое торговое финансирование (включая факторинг). Все еще невелики и объемы финансирования по госзакупкам. Но это вопрос проактивной рыночной практики, так как финансирование госзакупок составляет значительную долю кредитного портфеля банковской системы.

Оксана Панченко

первый вице–президент Газпромбанка

“

Кредит с плавающей ставкой — это не опция, а данность. Кредиты будут выдаваться преимущественно под плавающую ставку, и процентным риском клиент должен будет управлять самостоятельно. За рубежом доля сделок по хеджированию процентных рисков составляет около 40% от всех сделок с деривативами. В России же культура хеджирования находится на примитивном уровне. Единицы заемщиков владеют вопросом. То же можно сказать и о банках — уровень компетенций невысок. Но мы видим тенденцию в оживлении этого рынка. Появляются клиенты, которые создают спрос на инструменты хеджа.

Вячеслав Ермолин

вице–президент банка «Санкт–Петербург»

В контексте

Заставить весь бизнес брать кредиты под плавающие процентные ставки, размер которых зависит от высших сил, пока не получается. Но постепенно и при поддержке этих самых сил банки получат свое: и проценты, и доход от продажи инструментов хеджирования рисков.

Вот что странно: банки кивают на опыт западных стран, у которых то ли 40%, то ли 80% кредитов выданы как раз под плавающую ставку. Но либо умышленно, либо случайно умалчивают, что у них там хоть и случаются черные вторники, но не с такой завидной периодичностью, как в нашей стране.

Не так давно, еще в нынешнем десятилетии, банки активно принуждали своих розничных клиентов брать ипотеку под плавающие ставки. Рисовали диаграммы выгод и графики преимуществ подобных ставок. Закончилось все тем, что в 2015 году большинство "плавающих" ипотечных заемщиков вместе с валютными просто перестали платить по кредитам: размер ежемесячного платежа вырос у кого в 1,5, у кого — в 2 раза. Экономическая выгода не сработала.

Частный заемщик никогда не вникает в спрятанные в кредитном договоре условия. Он находится в трепетном ожидании, что банк вот–вот снизойдет до его потребностей и одобрит наконец вожделенный кредит. Менталитет у бизнеса, безусловно, должен быть иного уровня: собственник обязан просчитывать все финансовые риски — в противном случае пусть идет в наемные работники. Но в бизнесе работают такие же живые люди, и они так же верят всему, что показывают в презентациях банки.

Плавающая ставка интересна тем, что при снижении ключевой (или других индексов) стоимость кредита равнозначно снижается. И ведь правда ставки стремились вниз почти весь прошлый год — только осенью почему–то стали расти. Хотя сегодня на рынке опять сигнал: ставки будут понижать. Значит, бизнесу с его потребностью в длинных кредитах интереснее автоматически регулировать ставку. Не прибегая к дорогим и сложным процедурам рефинансирования.

Если завтра случится что–то непредсказуемое, цена на нефть упадет, курс доллара взлетит, то для нивелирования рисков и существуют инструменты хеджирования. В них–то и придется разбираться бизнесу: опцион на ставку cap, floor, своп, хедж и прочее. Крупный бизнес ими давно пользуется, сохраняя благоприятный для себя коридор ставок.

Иногда, правда, и у него случаются неприятности. Претензии "Транснефти" к Сбербанку из–за 66,5 млрд рублей убытков по валютным опционам трансформировались в открытое судебное разбирательство и чуть было не подорвали доверие к хеджированию. Конфликт закончился мировым соглашением, Сбербанк свою правоту отстоял.