Управляющий ИИС в апреле снова потратил слишком много денег на защиту от падения акций, что принесло ему убыток.

В прошедшем месяце управляющий индивидуальным инвестиционным счетом (ИИС), за действиями которого наблюдает рубрика "Доход", повторил ошибку, которую совершил в предыдущие 2 месяца, и получил похожий результат. Он набрал позицию из срочных контрактов на индекс РТС, которая должна была защитить его от снижения стоимости портфеля акций. Но снижения не случилось, а стоимость этой страховки оказалась так велика, что перекрыла прибыль от роста котировок акций.

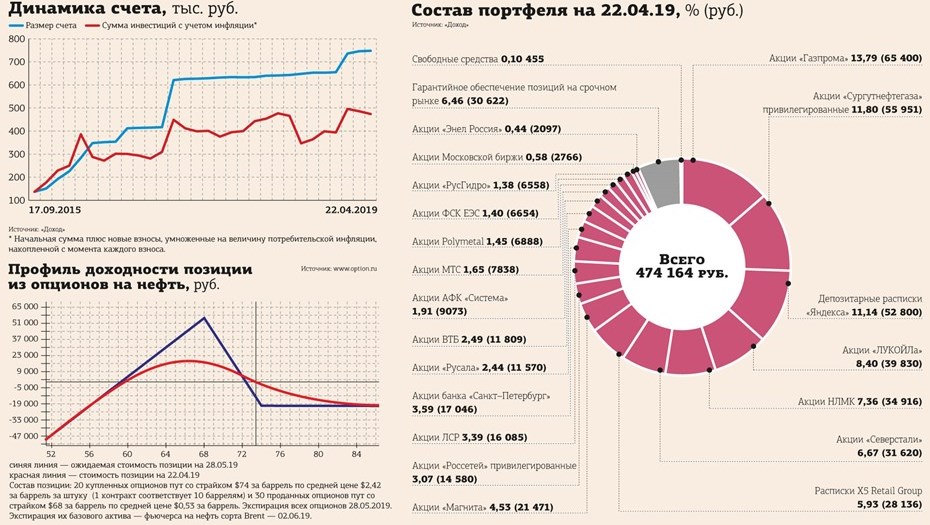

В первой половине марта управляющий под псевдонимом Практик немного увеличил вложения в российские акции. При этом, опасаясь коррекции, он построил позицию из опционов на индекс РТС, которая принесла бы прибыль в случае снижения индекса на величину от 2 до 15% от текущего значения. Однако падения не случилось. Напротив, индекс РТС прибавил за следующие 5 недель более 6% и завершил торги 18 апреля (дата экспирации опционов) на уровне 1262,28 пункта. Из–за этого счет Практика уменьшился на 23,2 тыс. рублей — величину премии, заплаченной за опционы.

Прибыль от подорожавших акций оказалась вдвое скромнее — 11,4 тыс. рублей. Таким образом, общий убыток по портфелю составил 11,8 тыс. рублей.

Нефтяные рекорды

Главной причиной для возможной коррекции управляющий считал введение американских санкций против российских банков и компаний. Причем санкций более строгих, чем прежние. Но закон о так называемых санкциях из ада застрял в конгрессе США без рассмотрения.

А тут еще появился мощный фактор поддержки для российского рынка — цена нефти поднялась до многомесячного максимума, $74,7 за баррель сорта Brent. За 5 недель нефть подорожала на 8%, а с начала года — более чем на 35%. Подъем цены черного золота выше $70 за баррель был связан с действием сделки по ограничению добычи ОПЕК+, а также санкциями США против Венесуэлы, снизившими поставки из этой страны, и войной в Ливии, грозящей сократить поток нефти и из этого источника.

Последней каплей, обеспечившей финальный рывок нефтяных цен еще на 3% в понедельник, 22 апреля, стала новость о том, что США не будут продлевать исключения из нефтяных санкций против Ирана в отношении ряда стран. Срок действия исключений завершится 2 мая — после этой даты, по замыслу президента США Дональда Трампа, экспорт иранской нефти куда бы то ни было должен полностью прекратиться. Иранские власти в ответ пригрозили закрыть для нефтяных танкеров Ормузский пролив, через который осуществляется пятая часть поставок нефти на мировой рынок. Эта угроза пока не воспринимается всерьез ни американскими чиновниками, ни биржевыми игроками — цена черного золота никакой заметной реакции на нее не показала. Но если дело действительно дойдет до блокады Ираном Персидского залива, хотя бы краткосрочной, это вызовет новый рывок нефтяных цен вверх.

Тем не менее Практик не склонен переоценивать эту угрозу. Более того, он ожидает снижения цен на нефть в связи с тем, что иранскую нефть пообещали заменить на мировом рынке другие поставщики — США, ОАЭ и Саудовская Аравия. Да и Россия вместе с другими участниками сделки ОПЕК+ вряд ли останется в стороне и будет продолжать ограничивать свою добычу.

По этой причине управляющий на этот раз решил захеджировать свой портфель акций опционами не на индекс РТС, а на нефть. Для этого он купил 20 опционов пут со страйком $74 за баррель и экспирацией (исполнением) 28 мая по средней цене $24,2 за штуку (1 контракт соответствует 10 баррелям). Для сокращения затрат на премии по опционам он также продал 30 путов с аналогичной датой экспирации и страйком $68 по средней цене $5,3. Профиль доходности этой конструкции можно увидеть на рисунке выше. Если падения цены нефти до 28 мая не случится, она принесет убыток 20,7 тыс. рублей. Но прибыль в случае коррекции нефти до $68 за баррель может оказаться вдвое выше.

Опрошенные "ДП" эксперты рекомендовали также использовать для хеджа опционы и фьючерсы на американский фондовый индекс S&P 500 (см. мнения справа на этой странице). Но на Мосбирже, где торгует Практик, опционы на S&P 500 крайне неликвидны, по ним практически нет сделок.

"Выглядит нерациональным страховать инвестиции в российские акции продажами в российском же индексе, — полагает Петр Пушкарев, шеф–аналитик ГК TeleTrade. — А вот захеджироваться продажами опционов или фьючерсов по нефти, похоже, самое время. Как и может быть уже разумной фиксация прибыли по нефти: очевидно, что всплеск выше $73 может сделать дальнейшее движение неустойчивым, и теперь любое снижение хотя бы на доллар–полтора вниз способно спровоцировать и более массовое закрытие позиций — с целями коррекции в район $65 или даже $63 за баррель".

Акции тяжелеют

В портфеле акций наибольшую прибыль управляющему за последние 5 недель принесли акции "Газпрома", подорожавшие на 8%. Они пополнили ИИС на 4,7 тыс. рублей. В тройке лидеров по позитивному слиянию на счет оказались также акции НЛМК (2,3 тыс. рублей) и банка "Санкт–Петербург" (1,6 тыс.). Наибольший убыток, 1,3 тыс. рублей, принесли подешевевшие на 5,6% акции торговой сети "Магнит".

Единственным изменением в портфеле ценных бумаг за последние недели стало включение в него 10 акций компании Polymetal, добывающей золото и серебро. Помимо вероятного повышения мирового спроса на драгметаллы в связи с обострением геополитической обстановки, например тем же перекрытием Ормузского пролива, управляющий обратил внимание на увеличение дивидендов на 9% по итогам 2018 года по сравнению с прошлым годом.

“

Индекс РТС только сейчас осмелился по–настоящему отреагировать на общемировой тренд биржевого подъема, и потянулся вверх он прежде всего вслед за американскими и европейскими индексами. А подорожавшая нефть или утихшая санкционная риторика играют для российских площадок роль даже не второго, а третьего плана. Поэтому и основная угроза этому хрупкому пока еще росту на российском рынке — возможность резкой коррекции в любой момент по тем же американским акциям. Так что и хеджировать портфель российских акций если и имеет смысл, то шортом по индексу S&P500.

Петр Пушкарев

шеф–аналитик ГК TeleTrade

“

Май у трейдеров характеризуется пословицей sell in may and go away, смысл которой сводится к тому, что в мае лучше ничего не предпринимать, а просто отдыхать. У нас в этом году перенос выходных на май с январских праздников, в итоге практически всю первую декаду месяца чиновники и сотрудники ЦБ будут отдыхать. Это означает перерыв в закупках ЦБ валюты на бирже. Портфель российских акций лучше хеджировать опционами пут на индекс S&P 500, так как основные риски сейчас находятся там, а не в нефти и не в индексе РТС.

Владимир Рожанковский

эксперт Международного финансового центра