Воспользовавшись падением индекса ММВБ ниже 1800 пунктов, управляющий индивидуальным инвестиционным счетом вложил свободные деньги в акции, по которым ожидаются хорошие дивиденды.

Индекс ММВБ достиг минимума текущего года на уровне 1774,56 пункта в четверг, 15 июня. Накануне, в среду, индекс преодолел сильный уровень поддержки 1850 пунктов и закончил торги ниже него. А в четверг случилось то, чего управляющий индивидуальным инвестиционным счетом (ИИС) под псевдонимом Практик, за которым наблюдает рубрика "Доход", ждал несколько месяцев: паника и резкое снижение котировок. Цены российских "голубых фишек" после полудня 15 июня падали на 3–6%, но потом стали постепенно подрастать. Практик решил, что это подходящий момент для того, чтобы вложить большую часть имеющихся в его распоряжении свободных денег в акции. Он сократил денежную подушку втрое, вложив 183 тыс. рублей и оставив свободными 91 тыс.

Дивидендный набор

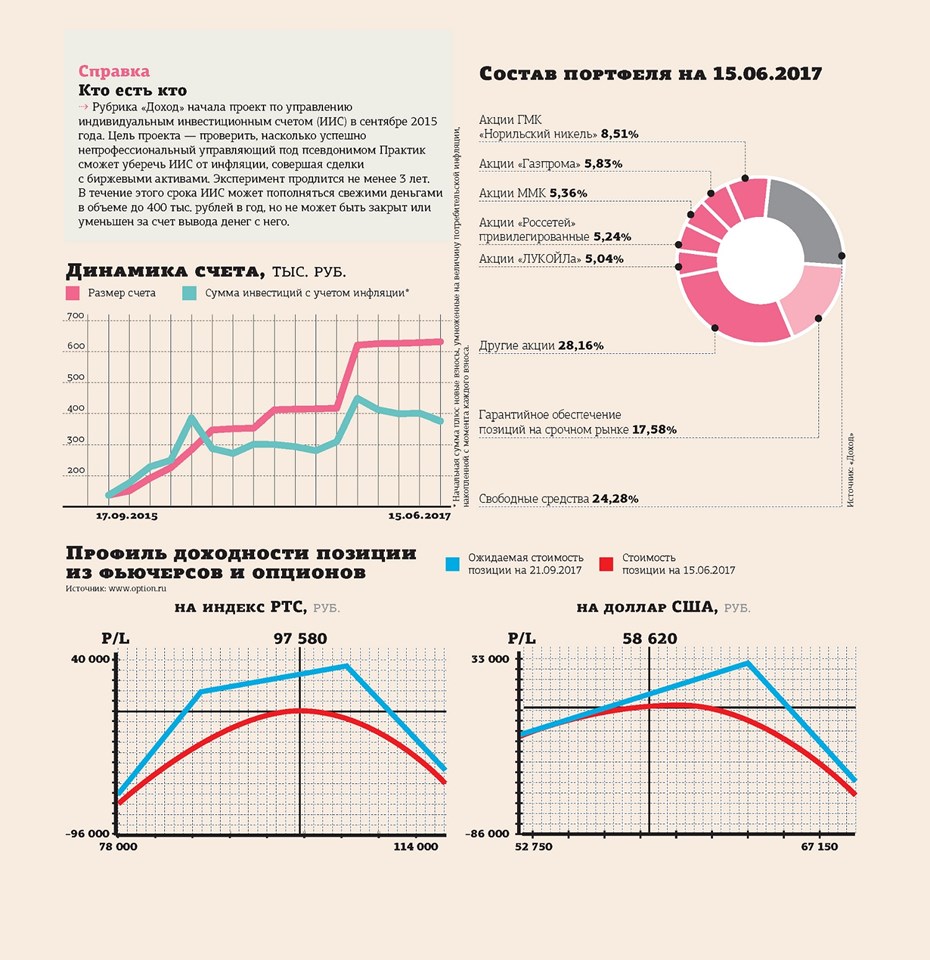

В портфеле появились пакеты обыкновенных акций "Лукойла", ГМК "Норильский никель", Магнитогорского металлургического комбината, а также привилегированных — "Россетей", "Ленэнерго" и "Сургутнефтегаза". В эти активы управляющий вложил от 5 до 8,5% ИИС. Кроме того, портфель пополнился более мелкими пакетами таких акций, как ЛСР, МТС, "Северсталь", "Башнефть" привилегированные и АФК "Система". Остались в портфеле и ранее купленные акции "Газпрома", ЛСР, "Роллман" привилегированные. Кроме того, Практик докупил подешевевших акций "Русагро", увеличив их пакет с 16 до 28 штук. Пакеты ЛСР и "Газпрома" также незначительно увеличились.

Справка

Рублика "Доход" начала проект по управлению индивидуальным

инвестиционным счетом (

ИИС

) в сентябре 2015 года. Цель проекта –

проверить, насколько успешно непрофессиональный управляющий под

псевдонимом Практик сможет уберечь

ИИС

от инфляции, совершая сделки с

биржевыми активами. Эксперимент продлится не менее 3 лет. В течение

этого срока ИСС может пополняться свежими деньгами в объеме до 400 тыс.

рублей в год, но не может быть закрыт или уменьшен за счет вывода денег с

него.

По большинству перечисленных акций этим летом ожидаются неплохие дивидендные выплаты — от 6 до 18% их текущей стоимости. К исключениям можно отнести бумаги "Системы", которые управляющий купил в ожидании возможного отскока, если поступят позитивные новости о снижении претензий к "Системе" со стороны "Роснефти".

Другим исключением стали префы "Сургутнефтегаза" — по ним дивидендная доходность составляет примерно 2%, потому что в прошлом году компания получила убыток и дивиденды платит из прибыли прошлых лет. Но в 2017 году "Сургутнефтегаз", возможно, снова станет прибыльным, если не случится нового обвала курса доллара. Ведь убыток за прошлый год связан именно с обесцениванием долларовых запасов на балансе компании.

Исключил Практик из портфеля привилегированные акции "Лензолота". По ним тоже ожидались неплохие дивиденды, но совет директоров компании рекомендовал заплатить лишь 34,18 рубля на акцию — около 1% ее текущей стоимости.

По префам "Башнефти" годовые дивиденды тоже невелики, но есть надежда, что в конце года компания выплатит крупные дивиденды за 9 месяцев, — нежелание ее основного акционера, "Роснефти", получать выплату летом связано с налогообложением.

Убыток меньше,чем по индексу

В целом за месяц, прошедший с предыдущей публикации обзора по портфелю Практика, его убыток составил 6,2%. Это на 1,5% меньше снижения индекса ММВБ за тот же период, с 18 мая по 15 июня. Сократить убыток помогло наличие на счету большой денежной подушки. В итоге портфель акций принес управляющему убыток 7 тыс. рублей (1,6% счета), а основные потери, 18 тыс. рублей, он понес по купленным фьючерсам на индекс РТС.

На ближайшие 3 месяца управляющий построил новую конструкцию из фьючерсов и опционов на индекс РТС, рассчитанную на нахождение индекса в диапазоне 870–1100 пунктов до 21 сентября 2017 года (см. профиль доходности). Если расчет оправдается, конструкция принесет прибыль. Она состоит из одного купленного фьючерса, а также шести проданных опционов пут со страйком (ценой исполнения) 87 500 пунктов и семи проданных коллов со страйком 105 000. Все контракты исполняются 21 сентября 2017 года. Если в течение ближайших 3 месяцев индекс РТС будет выходить за пределы диапазона 870–1100 пунктов, Практику придется управлять рисками по данной конструкции, откупая опционы или продавая / докупая фьючерсы на индекс. 15 июня индекс закрыл торги на отметке 992 пункта.

Кроме того, управляющий собрал конструкцию из фьючерсов и опционов на доллар США, рассчитанную на его рост до 60–65 рублей в течение лета (см. профиль доходности на другом рисунке). В прошедшем месяце подобная конструкция принесла Практику совсем небольшую прибыль, 320 рублей, потому что доллар за месяц практически не изменился в цене: 18 мая и 15 июня он стоил около 57,5 рубля. Теперь расчет управляющего строится на том, что летом рубль наконец начнет слабеть вслед за снижением нефтяных цен, а также из–за нарастания санкционного давления на Россию со стороны США.

“

Долгосрочные инвестиции в акции в расчете на дивиденды сейчас оправданы. При этом стоит отдавать себе отчет, что вложения в бумаги могут какое–то время быть в минусовой зоне. Спекулятивные операции — войти, снять дивиденды и удачно выскочить — вряд ли будут успешными. В доллары вкладываться тоже стоит, похоже, фаза укрепления рубля себя исчерпала. И тому есть фундаментальные причины: падение нефти, снижение дифференциала доходности по госбумагам на фоне роста ставки в США и снижения — в России, новые санкции и еще ряд обстоятельств. Через пару месяцев доллар, вероятно, будет торговаться в диапазоне 59–60 рублей.

Александр Егоров

Аналитик Гк Teletrade

“

На падающем рынке акций рекомендуем отыгрывать исключительно отдельные истории. При смене настроений на рынке рекомендуем обратить внимание на акции Сбербанка, он предоставил сильные квартальные результаты. Кроме того, внимания заслуживают дивидендные акции, например привилегированные бумаги "Татнефти", "Мечела". Что касается динамики валютного рынка, тренд на укрепление рубля близок к своему завершению. На горизонте 2–3 месяцев ожидаем умеренного ослабления рубля против американской валюты до 57–58,5 рубля за доллар.

Анна Устинова

Ведущий Аналитик "Кит Финанс Брокер"