Растущая себестоимость строительства и снижение покупательной способности населения пожирают маржу петербургских застройщиков. За 2 года она сократилась с 19 до 12%.

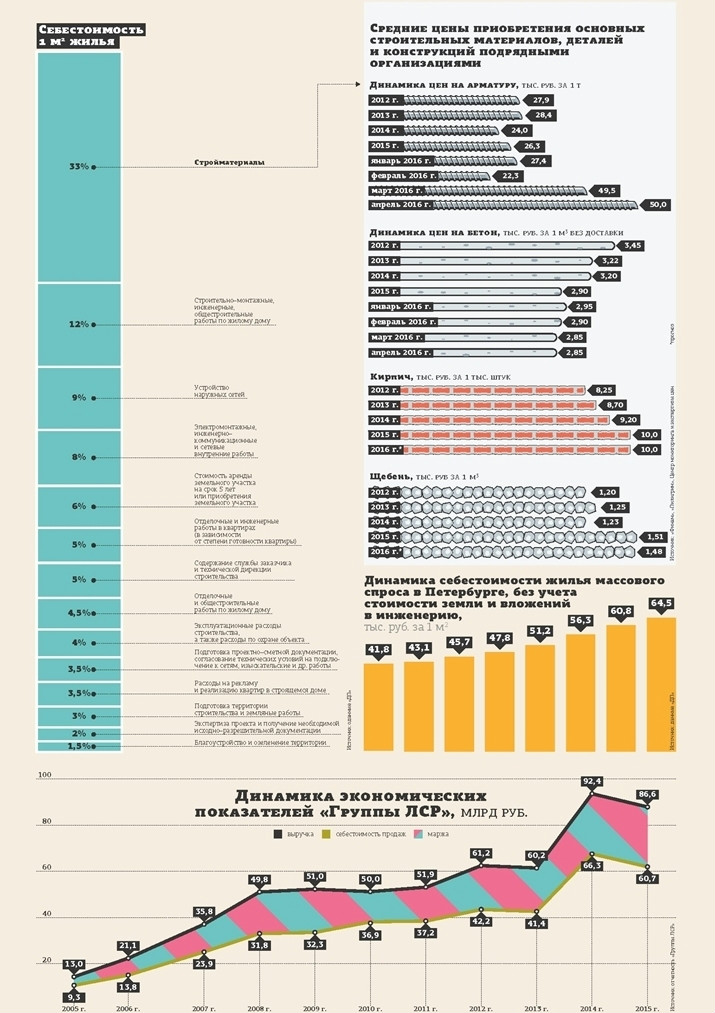

Строительная маржа, которая у застройщиков жилья массового спроса в Петербурге за время кризиса сократилась с 19 до 12%, продолжает падать. Сильнее всего на доходность строительного бизнеса повлиял рост стоимости банковского кредитования и строительных материалов. Кредиты для строителей за время кризиса выросли в цене на 9%, а стройматериалы — на 20%. Как уже сообщал «ДП», самый резкий рост — в 2 раза с начала текущего года — продемонстрировала металлическая арматура. Но дорожают и другие базовые материалы.

Строители вынуждены пересматривать сметы на проекты. При этом возможности повышать цены на жилье у застройщиков по-прежнему нет. Спрос на недвижимость за год сократился на 30-50%, а оживление продаж в I квартале 2016 года произошло лишь из-за угрозы отмены господдержки ипотеки и признаком стабилизации в отрасли не является.

Арматурное безумие

О резком скачке цен на арматуру «ДП» писал в апреле. Тогда участники рынка рассказали, что с начала года материал подорожал на 40% — с 25 тыс. до 32 тыс. рублей за 1 т. За прошедший с момента публикации месяц ситуация только ухудшилась. «Теперь арматура стоит больше 50 тыс. рублей за 1 т. Таким образом, с начала года цены на нее удвоились. Это какой-то бред», — говорит генеральный директор ГК «Академия» Руслан Юсупов.

Основной причиной резкого роста цен на материал, по данным экспертов, стали спекуляции на Шанхайской бирже. На прошлой неделе объем торгов фьючерсами на стальные арматурные стержни в Шанхае превысил оборот на всем китайском рынке акций.

Кроме того, власти города Таншань в Китае в связи с проведением международной садоводческой выставки обязали металлургические компании закрыть свои заводы-производители с апреля по октябрь 2016 года, чтобы сократить загрязнение окружающей среды. В результате на мировых рынках возник дефицит китайской арматуры, заполнить который пытаются производители из других стран, в том числе и из России.

«Отечественные производства увеличивают объемы экспортных отгрузок. Это выгоднее, чем работать на внутренний рынок за рубли», — отмечает директор по развитию бизнеса компании QBF Маргарита Горшенева.

Также на ситуацию повлияли девальвация рубля, которая повысила экономическую эффективность поставок арматуры на экспорт, и ошибки трейдеров, которые не рассчитали запасы материала на российских складах, тем самым спровоцировав его дефицит. В результате подорожавшую арматуру покупают сейчас только фирмы, которые остро в ней нуждаются, а остальные занимают выжидательную позицию, надеясь на снижение цен.

«Вероятно, дефицит материала сохранится до июня. Но не думаю, что даже после выравнивания рынка производители будут снижать цены», — считает заместитель главного редактора «Металлснабжение и сбыт» Леонид Хазанов.

«Потребители теперь терпят убытки. Некоторые, возможно, обанкротятся. На рынке ажиотаж», — добавляет гендиректор ООО «Металлосфера» Яков Мищенко.

По оценке экспертов «ФИНАМ», скачок цен на арматуру привел к удорожанию себестоимости строительства на 1,6-2,4 тыс. рублей за 1 м2. Иными словами, себестоимость строительства из-за увеличения цен на арматуру выросла на 4-6%. Это довольно существенно, если вспомнить, что арматура в том или ином объеме используется в строительстве всех зданий и сооружений. Особенно велика ее доля при возведении зданий по монолитной и сборно-железобетонной технологиям.

Игра на повышение

На себестоимость строительства влияет множество факторов (см. схему). Рост цен на стройматериалы — один из основных.

«Подорожала не только арматура. С прошлой осени цемент и щебень выросли в цене на 20%, песок — на 24%. Бетон, напротив, подешевел на 12%. Но среднее удорожание стройматериалов можно оценить в 15-20%», — говорит генеральный директор ООО «Пилигрим» Андрей Мукосеев.

«Выросли затраты на приобретение и обслуживание импортной строительной техники и оборудования», — добавили в ГК «Эталон».

Стало значительно дороже для девелоперов и проектное финансирование. «До кризиса бизнес мог получить кредиты в банках под 11%, в частных случаях даже ниже. А сейчас ставки, предлагаемые банками, варьируются в пределах 18-20%. Они заградительны — строители могут согласиться на такие условия только от отчаяния», — говорит один из участников рынка.

При этом стоимость проектирования, которая зависит в основном от зарплат проектировщиков, по словам основателя финского проектного бюро RUMPU Евгения Богданова, не изменилась, а земля даже подешевела, хотя денежных сделок практически нет. Практикуются рассрочки, взаимозачеты и бартер.

«Цены на землю в радиусе 3 км от КАД упали на 45%. Земельные участки без документации в некоторых местах уже не стоят ничего», — говорит совладелец «СВП Групп» Денис Жуков.

По данным экспертов Peterland, за прошлый год застройщики Петербурга купили более 270 га земли под жилищную застройку на сумму почти 30 млрд рублей.

«Выхода нет: хочешь развиваться — покупай землю», — поясняет Роман Мирошников из компании «Ойкумена».

В целом себестоимость строительства, по данным участников рынка, за последний год выросла на 20-25%.

«А в Минстрое недавно заявили, что себестоимость строительства домов, которые стартуют сегодня, будет примерно в 1,5 раза выше себестоимости только что завершенных проектов», — заключил генеральный директор «УНИСТО Петросталь» Арсений Васильев.

Без сверхприбылей

До кризиса строители смело закладывали растущие издержки по себестоимости в цену квадратного метра жилья, перекладывая их на плечи покупателей.

Но в кризис спрос на недвижимость экономкласса за прошлый год снизился на 30-50%. Реальные доходы населения упали.

«В такой ситуации повышать цены невозможно. Задача-максимум — удержать их на прежнем уровне. Так что строителям приходится жертвовать своей маржей», — говорят в ГК «ЦДС».

Судить о марже в строительстве можно по отчетности публичных компаний, к примеру «Группы ЛСР» Андрея Молчанова (см. «Динамика экономических показателей»). Но эта оценка весьма приблизительная.

«Если до кризиса мы получали с каждого «квадрата» прибыль 15 тыс. рублей, то сейчас — не более 10 тыс. рублей. Так что можно говорить о снижении маржи с 19 до 12% за 2 года», — сообщил один из крупных девелоперов, с оценкой которого согласилось большинство других опрошенных «ДП» застройщиков. Число обанкротившихся в 2015 году строительных компаний увеличилось в 5 раз.

Снижение объема предложения через 2-3 года приведет к дефициту жилья, вследствие чего цены на недвижимость могут резко пойти вверх.

“

Себестоимость проектов растет из–за увеличения стоимости денег, а цена продажи «квадрата» падает из–за уменьшения количества платежеспособных покупателей. Эти ножницы тормозят ряд текущих проектов и отрезают некоторые новые с низкой доходностью. Тенденция заметна в масс–маркете, сегмент жилья высокого класса более устойчив. Ситуацию можно сравнить с наполнением пруда водой: если один ручей перекрыт курсом рубля, то пруд будет мелеть, пока барьер инфляции на другом ручье не будет уменьшен. Строители находятся в этом мелеющем пруду, и им оттуда не выйти.

Игорь Оноков

гендиректор компании «Леонтьевский мыс»

“

На маржинальный доход напрямую влияет рост стоимости проектного финансирования. Сейчас средние ставки кредитования составляют от 14 до 18?%. В этом случае «лишние проценты» могут перекладываться либо на покупателя, либо компенсируются за счет прибыли компании. А так как переложить в данной ситуации на покупателя проблематично, то все дополнительные расходы ложатся на строительные организации. В итоге мы наблюдаем процесс вымывания маленьких и средних компаний с рынка. Снижение объема предложения через 2–3 года приведет к дефициту жилья, вследствие чего цены на недвижимость резко пойдут вверх.

Иван Фатеев

финансовый директор Mirland Development Corporation

“

У концерна YIT в России маржа снизилась в 2015 году на 80% в пересчете на евро. Неудивительно: выросли строительная себестоимость и нагрузка соцкультбыта. Каждый год власти гайки закручивают и каждый раз при этом говорят: ну у вас же прибыль большая! Все почему–то так думают. Хотя достаточно изучить информацию публичных компаний, чтобы увидеть: да, прибыль есть, но она не заоблачная. А что надо? Чтобы ее совсем не было?

Мы пытаемся снижать издержки как можем. Сделали пакет отечественной отделки, хотя доля импорта в строительстве была и так невысока — в пределах 15%.

Михаил Возиянов

гендиректор «ЮИТ Санкт–Петербург»