Рост просрочки заставляет банки ужесточать требования к заемщикам. Банки тщательно изучают будущих клиентов, в том числе смотрят в соцсетях, в каких местах они бывают и с кем дружат. Facebook на днях сделал неожиданный для рынка шаг: запатентовал систему, с помощью которой банки смогут узнать о клиентах еще больше по "авторизованным каналам". Но российские сети к такой открытости с банками не готовы.

"Плохие долги" россиян бьют все рекорды в последние месяцы. К маю доля просрочки более 90 дней в кредитных портфелях банков перевалила за 1 трлн рублей, а в июне она побила рекорд 2008 года и сейчас приближается к 10% (1,04 трлн рублей).

И пока коллекторы обрывают телефоны тех, кто уже задолжал по кредиту, банки все более ужесточают требования к будущим заемщикам. В таких условиях кредит взять крайне сложно, если нет зарплатной карты банка и приличной кредитной истории. Большинство банков склоняются к тому, чтобы не портить качество портфеля ценой уменьшения количества выдач. И для этого проверять клиентов банки готовы всеми способами: в том числе тщательно следить за их страницами в соцсетях.

Скоринг или риск

Для того чтобы избегать роста просрочки, банки заранее оценивают потенциального заемщика и создают его "портрет" с помощью так называемых скоринговых моделей. Для этого заполняется некая анкета, разработанная оценщиками кредитных рисков: каждому пункту присваиваются баллы и в итоге составляется рейтинг клиентов. Скоринг основан на многолетнем анализе кредитных историй тысяч разных людей, он делит людей на группы, у каждой из них определенный закрепленный уровень платежеспособности.

Банк либо занимается скорингом сам, используя определенную уже готовую программу и оценивая клиента "на глаз", либо обращается к скоринговым агентствам и кредитным бюро. По словам экспертов, скоринг и в целом первоначальная оценка заемщика, которая включает запрос кредитной истории в бюро (что не бесплатно для банка), ее изучение, оценка и принятие решение на кредитном комитете банка, — это самая дорогостоящая часть кредитования.

К слову, самый мощный скоринг должен быть у банков, бизнес-модель которых основана на "быстрых" потребительских кредитах на небольшие суммы. Если ипотека и автокредит предполагают наличие залога (человек попросту может потерять жилье или машину, если не будет платить по кредиту), то по потребительским кредитам чаще всего возникает просрочка.

По словам специалистов кредитных бюро, банки не экономят на проверке заемщиков, несмотря на падение собственных доходов: спрос на скоринг растет.

“

Если раньше большинство банков ориентировались на массовый охват клиентов и быстрый рост кредитного портфеля, то новая парадигма ориентирована на более тщательный анализ клиентов и снижение аппетита к риску. В этих условиях для кредиторов повышается значимость информации о клиентах и инструментов оценки риск-профиля заемщика. Соответственно, растет спрос как на данные НБКИ, так и на модели прогноза риска, базирующиеся на кредитных историях заемщиков и дающие оценку вероятности их дефолта. Прежде всего, речь идет о скоринг бюро НБКИ. Не меньшим спросом пользуется так называемый фродскор (fraud score) - модель НБКИ, оценивающая вероятность кредитного мошенничества на этапе рассмотрения кредитной заявки.

Алексей Волков

директор по маркетингу Национального бюро кредитных историй (НБКИ)

Как обмануть коллектора

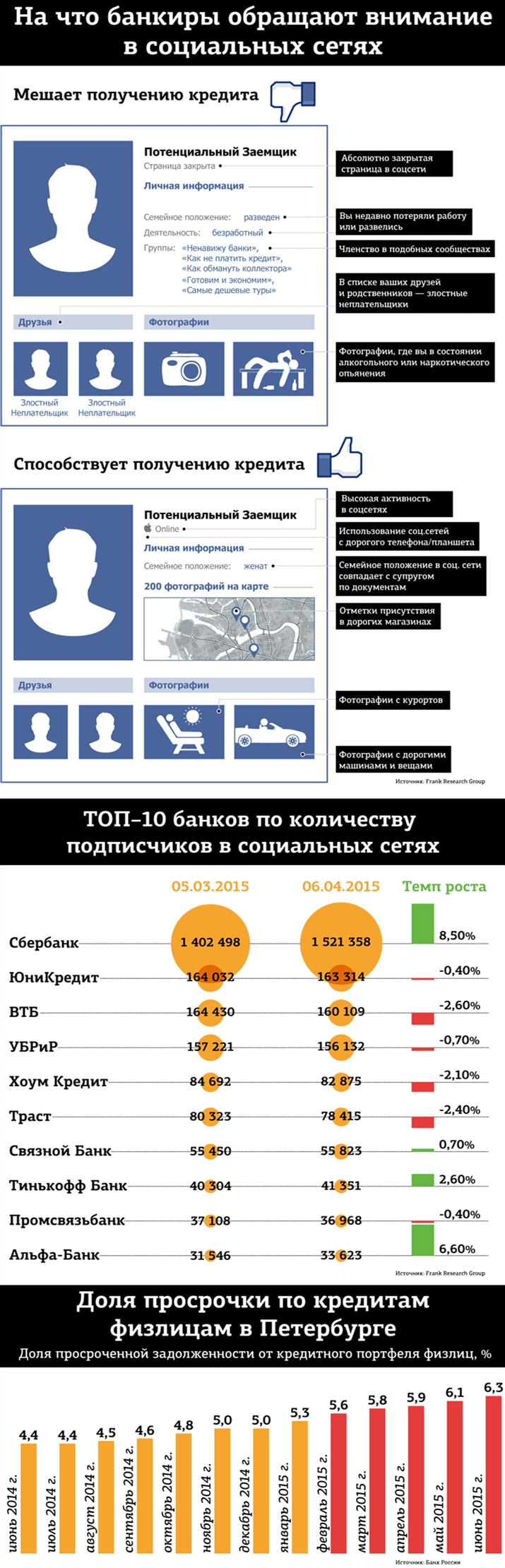

Если 5 лет назад назад банкам хватало отчетов из бюро кредитных историй, то сейчас все больше банков прибегают к так называемым "нетрадиционным" в скоринге источникам — социальным сетям, которые раньше мониторили только микрофинансовые организации.

Это и неудивительно: каждый день потенциальные заемщики выкладывают в открытый доступ данные о своей платежеспособности, иногда не подозревая о том, что их фотографии с отдыха на даче вместо дорогого курорта и членство в группе "Как обмануть коллектора" внимательно изучаются специалистами по скорингу и порой становятся причиной отказа в кредите.

При этом существуют модели, которые основаны только на мониторинге социальных сетей, но они, по словам участников рынка, не очень эффективны. Как поясняет Александр Волков, директор по маркетингу НБКИ, только одновременное использование мониторинга соцсетей вместе со скорингом бюро, фродскором, а также с собственными скоринговыми моделями банков имеет наиболее мощную прогнозную силу.

“

Наш банк использует собственную модель оценки заемщиков, лишь в некоторых случаях дополняя ее скоринговыми данными из других источников (например, кредитных бюро и социальных сетей). Скоринговые данные сторонних компаний, таких как бюро кредитных историй, имеют общий характер. Только лишь на их основе нельзя принимать решение о выдаче кредита, так как у каждого банка своя стратегия и свой сегмент клиентов.

Дмитрий Морозов

директор департамента анализа и оценки рисков банка Хоум Кредит

Скажи, кто твой "друг", и я скажу, какой ты заемщик

Социальные сети пока не были готовы к тесному сотрудничеству с банками в сфере проверки заемщиков. Как правило, это сотрудничество ограничивается таргетированной рекламой. Однако Facebook сделал неожиданный для рынка шаг вперед: 4 августа он запатентовал систему, основанную на так называемых "авторизованных узлах", которая позволяет банкам выяснить, какие люди входят в близкое окружение потенциального заемщика и оценить их платежеспособность (информация о патенте опубликована на официальном сайте Американского бюро по патентам и товарным знакам).

Смысл системы, которая может быть запущена, в том, что, когда банк берет в обработку кредитную заявку того или иного человека, он получает доступ к этим узлам, с помощью которых по безопасному соединению запрашивает сведения о финансовой состоятельности людей, которые в "друзьях" у заявителя. И если их общий кредитный рейтинг оказывается достаточным, соцсеть сообщает сотруднику банка, что он может дальше рассматривать эту кредитную заявку пакета документов. Если рейтинг друзей оказывается ниже необходимого уровня, заявка на кредит автоматически отклоняется. При этом чем ближе "друг" общается с потенциальным заемщиком, тем больше значимость его кредитной истории. Когда может быть запущена система и каким банкам она будет доступна, Facebook не комментирует.

"Авторизованные узлы" и информация о том, с кем пользователь чаще всего общается, означает информацию, которая не относится к открытому доступу в большинстве соцсетей. Это значит, что речь идет о дополнительном источнике информации о клиенте — сведениях о его окружении, за которые банки могли бы хорошо заплатить. Пока же банки могут анализировать только информацию в открытом доступе.

Доступ закрыт

Однако российские соцсети ясно дали понять в ответах на вопросы dp.ru, что пока не готовы к взаимодействию с банками, которое предлагает Facebook. "ВКонтакте" не взаимодействует с банками напрямую и ни при каких условиях не сообщает скрытую информацию о пользователях третьим лицам (за исключением предусмотренных законом случаев). Разумеется, не предоставляется она и банкам", — сообщили в пресс-службе соцсети.

В то же время "

ВКонтакте

" отмечает, что пользователи добровольно выкладывают многие данные о себе в открытый доступ. "Нам известно, что банки сотрудничают со скоринговыми агентствами для анализа открытой информации о потенциальных заемщиках. Технически они могут собирать любые сведения, которые пользователи посчитали нужным выложить в открытый доступ и не скрывать настройками приватности. Однако, еще раз подчеркнем, что ни к какой скрытой информации доступа ни у банков, ни у их партнеров нет", — констатируют представители компании.

"

Одноклассники

" рассказали, что активно взаимодействуют с банками в разных сферах, но закрытую информацию не предоставляют. "В данный момент"Одноклассники", которые входят в Mail.Ru Group, продают рекламу и делают различные срезы по аудитории через общую платформу MyTarget, которая помогает более эффективно находить потенциальных клиентов. При этом важно, что никаких персональных данных ни банкам, ни кому-то другому мы не передаем", — сообщили в пресс-службе сети.

Специалисты по скорингу со своей стороны подтверждают, что вынуждены мониторить только открытые данные. "Что касается данных, используемых НБКИ в скоринговой модели на основе данных из социальных сетей, то в ней учитывается только открытая информация. Таким образом, ее использование не противоречит российскому законодательству и применимо как для прогноза дефолта, так и для верификации заемщика", — комментирует Алексей Волков.

Тренд из-за рубежа может прийти не сразу, но всем уже давно понятно, что границы конфиденциальности по мере развития интернет-коммуникаций размываются. И банки будут активно пользоваться этим. По словам специалистов рынка, информации, которую клиент выкладывает в открытый доступ, на сегодняшний день бывает достаточно, чтобы дополнить его скоринговый "портрет".

“

Если человек оставляет в своей заявке свои контакты в социальных сетях, мы в первую очередь смотрим на фундаментальные вещи: проверяем, существует ли такой аккаунт, смотрим, насколько он давно зарегистрирован, сколько у него друзей, насколько он активен. Если аккаунт зарегистрирован достаточно давно, у него достаточно много друзей, в нем наблюдается периодическая активность, это дает нам основания полагать, что это реальный человек, который вряд ли является мошенником.

Дарья Ермолина

директор по коммуникациям Тинькофф Банка